Documente Academic

Documente Profesional

Documente Cultură

Analiza Bilantului Financiar

Încărcat de

MyryTitlu original

Drepturi de autor

Formate disponibile

Partajați acest document

Partajați sau inserați document

Vi se pare util acest document?

Este necorespunzător acest conținut?

Raportați acest documentDrepturi de autor:

Formate disponibile

Analiza Bilantului Financiar

Încărcat de

MyryDrepturi de autor:

Formate disponibile

http://www.scritube.com/economie/finante/Analiza-pe-baza-bilantului-fin5519433.

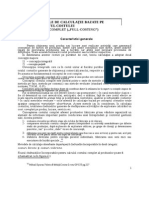

php Analiza pe baza bilantului financiar Analiza lichiditate-exigibilitate, numita in practica tarilor occidentale analiza patrimoniala, are meritul de a pune in evidenta riscul de insolvabilitate al intreprinderii. Aceasta consta in incapacitatea intreprinderii de a-si onora angajamentele asumate fata de terti. Datele necesare analizei financiare sunt preluate din bilantul financiar. Constructia bilantului financiar, pornind de la elementele continute in bilantul contabil, necesita o tratare prealabila a posturilor de activ si de pasiv dupa criteriile de lichiditate-exigibilitate. Bilantul financiar (in mil.lei) Denumire indicator Activ Nevo 19519e43t i permanente: Imobilizari necorporale Imobilizari corporale Imobilizari financiare Nevo 19519e43t i temporare: Stocuri Creante Titluri de plasament Disponibilitati Total activ Pasiv Capitaluri permanente: Capital Social Rezerve Rezultatul net nerepartizat Provizioane reglementate mai mari de un an Datorii financiare mai mari de un an Resurse temporare: 38050 25000 10000 0 1500 1550 9100 44340 25000 15000 0 2000 2340 13700 35450 10000 25000 450 11700 5200 4500 550 1450 47150 40450 7500 32500 450 17590 6800 8750 150 1890 58040 2001 2002

Furnizori Datorii salariati Datorii buget Datorii bancare mai mici de un an Total pasiv

5400 100 580 3020 47150

7100 150 690 5760 58040

Numerosi analisti financiari, pornind de la abordarea juridica a bilantului, utilizeaza conceptul de situatie neta (SN), estimand contabil valoarea drepturilor ce le poseda proprietarii asupra intreprinderii. Situatia Neta (SN) =Activ - Datorii totale SN (2001) = 47150 - ( 1550 + 5400 + 100 + 580 + 3020 + 1500 ) = 47150-12150 = 35000(mil.lei) SN (2002) = 58040 - ( 2340 + 7100 + 150 + 690 + 5760 + 2000 ) = 58040-18040= 40000(mil.lei) Spre deosebire de capitalurile proprii, notiunea de situatie neta este mai restrictiva, excluzand din categoria acestora subventiile pentru investitii si provizioanele reglementate ( Situatia Neta = Capitaluri proprii - Subventii pentru investitii - Provizioane reglementate ). Situatia neta pozitiva si crescatoare reflecta o gestiune economica sanatoasa. Aceasta crestere este consecinta reinvestirii unei parti din profitul net si a altor elemente de acumulari. Cresterea situatiei nete marcheaza, de fapt, atingerea obiectivului major al gestiunii financiare, si anume maximizarea valorii intreprinderii, respectiv a valorii capitalurilor proprii. Fondul de rulment permanent, determinat pe baza bilantului financiar (bilantul lichiditateexigibilitate), constituie un fond de rulment lichiditate sau fond de rulment financiar (FRF) si poate fi stabilit prin doua modalitati: a) FRF = Capitaluri permanente (excl. amortiz. si proviz.) - Nevo 19519e43t i permanente (in valoare neta) FRF(2001)= 38050-35450= 2600(mil.lei) FRF(2002)= 44340-40450= 3890(mil.lei) In aceasta modalitate de calcul, FRF pozitiv exprima acea parte a capitalurilor permanente degajata de etajul superior al bilantului pentru a acoperi nevoi de finantare din partea de jos a bilantului. Deoarece FRF este pozitiv, capitalurile permanente finanteaza o parte din activele circulante, dupa finantarea integrala a imobilizarilor nete. Aceasta situatie pune in evidenta FRF ca expresie a realizarii echilibrului financiar pe termen lung si a contributiei acestuia la infaptuirea echilibrului financiar pe termen scurt (intreprinderea poate sa faca fata fara dificultate riscurilor diverse pe termen scurt). b) FRF = Activ circulant net (cu lichiditate mai mica de un an) - Resurse temporare FRF(2001)=11700-9100= 2600(mil.lei)

FRF(2002)=17590-13700= 3890(mil.lei) In acest mod de calcul, FRF pozitiv evidentiaza surplusul activelor circulante nete in raport cu datoriile temporare, sau partea activelor circulante nefinantata de datoriile pe termen scurt. Indiferent de modalitatea de calcul, in logica financiara nu exista decat un singur fond de rulment (rezultatele obtinute prin cele doua formule coincid). Activele circulante transformabile in lichiditati intr-un termen scurt (sub un an) vor permite nu numai rambursarea integrala a datoriilor pe termen scurt (exigibile intr-un interval de timp sub un an), dar, in egala masura si degajarea lichiditatilor excedentare. Aceasta situatie reflecta o perspectiva favorabila intreprinderii, sub aspectul solvabilitatii sale. Fondul de rulment financiar poate fi analizat, in continuare, in functie de structura capitalurilor permanente (capitaluri proprii si datorii cu scadenta mai mare deun an), analiza care pune in evidenta gradul in care echilibrul financiar se asigura prin capitalurile proprii.Indicatorul care releva acest grad de autonomie financiara este fondul de rulment propriu, adica excedentul capitalurilor proprii in raport cu imobilizarile nete, determinat conform relatiei: FRpropriu = Capitaluri proprii - Imobilizari nete Rezultatul negativ al acestei relatii de calcul, denumit fond de rulment imprumutat, reflecta masura indatorarii pe termen lung, pentru finantarea nevoilor pe termen scurt. FRimprumutat = FRF - FRpropriu FRpropriu(2001)=36500-35450=1050(mil.lei) FRimprumutat(2001)=2600-1050=1550(mil.lei) FRpropriu(2002)=42000-40450=1550(mil.lei) FRimprumutat(2002)=3890-1550=2340(mil.lei) Pentru exemplul considerat se remarca faptul ca in anul 2001, FRpropriu reprezinta 40,38% din FRF, iar in anul 2002, FRpropriu are o pondere de 39,85%. Astfel, ponderea FRpropriu in FRF in cei doi ani consecutivi este mai mica decat cea a FRimprumutat, rezultand faptul ca FRF este constituit in majoritate pe seama imprumuturilor pe termen lung, iar marja de siguranta pe care acesta o asigura pentru finantarea nevoilor temporare protejeaza intreprinderea de riscul insolvabilitatii numai pana la scadenta acestor datorii. Cresterea FRF in 2002 fata de 2001, cu 1290(mil.lei) provine din: cresterea rezervelor cu 5000(mil.lei), cresterea provizioanelor ptr. riscuri si cheltuieli mai mari de un an cu 500(mil.lei), cresterea datoriilor financiare mai mari de un an cu 790(mil.lei), scaderea imobilizarilor necorporale (datorita amortizarii) cu 2500(mil.lei); toate acestea compenseaza cresterea imobilizarilor corporale (prin investitii) cu 7500(mil.lei), care ar fi putut avea o influenta negativa asupra evolutiei FRF. Valoarea informativa deosebita a FRF, conferita de pozitia strategica a acestuia, de a realiza legatura intre cele doua parti ale bilantului financiar, conduce la aprecierea analistilor financiari ca fondul de rulment reprezinta cel mai important indicator al echilibrului financiar lichiditateexigibilitate; fondul de rulment este rezultatul arbitrajului intre finantarea pe termen lung si cea pe termen scurt. Pornind de la un anumit echilibru, care trebuie sa existe intre nevoile temporare si resursele temporare, bilantul patrimonial pune in evidenta un alt indicator de echilibru financiar denumit

nevoia de fond de rulment (NFR). Nevo 19519e43t ia de fond de rulment = Nevo 19519e43t i temporare (exclusiv disponibilitatile) - Resurse temporare (exclusiv credite bancare pe termen scurt) NFR(2001)=(5200+4500)-(5400+100+580)=9700-6080=3620(mil.lei) NFR(2002)=(6800+8750)-(7100+150+690)=15550-7940=7610(mil.lei) Nevo 19519e43t ia de fond de rulment pozitiva semnifica un surplus de nevoi temporare, in raport cu resursele temporare posibile de mobilizat.Situatia in care nevoia de fond de rulment este pozitiva, poate fi considerata normala, numai daca este rezultatul unei politici de investitii privind cresterea nevoii de finantare a ciclului de exploatare. In caz contrar, nevoia de fond de rulment poate evidentia un decalaj nefavorabil intre lichiditatea stocurilor si creantelor, pe de o parte, si exigibilitatea datoriilor de exploatare, pe de alta parte, respectiv incetinirea incasarilor si urgentarea platilor. Nevo 19519e43t ia de fond de rulment, determinata potrivit metodologiei prezentate, are un caracter static. De aceea, se recomanda completarea analizei patrimoniale cu un studiu dinamic care evidentiaza nevoile "normative" ale ciclului de exploatare determinate in functie de cifra de afaceri, durata stocurilor fizice si financiare, intensitatea fluxurilor operatiilor si structura costurilor de productie. Corelatia volumului de activitate cu marimea nevoii de fond de rulment confera acesteia din urma un caracter dinamic. In cadrul analizei patrimoniale, diferenta dintre fondul de rulment financiar si nevoia de fond de rulment reprezinta trezoreria neta(TN). Trezoreria neta = Fond de rulment - Nevo 19519e43t ia de fond de rulment TN(2001)= FRF(2001)-NFR(2001)=2600-3620= -1020(mil.lei) TN(2002)= FRF(2002)-NFR(2002)=3890-7610= -3720(mil.lei) Trezoreria neta negativa (FRF < NFR) semnifica un dezechilibru financiar, la incheierea exercitiului contabil, un deficit monetar acoperit prin angajarea de noi credite pe termen scurt. Aceasta situatie evidentiaza dependenta intreprinderii de resursele financiare externe. In acest caz, se urmareste obtinerea celui mai mic cost de procurare al noilor credite, prin negocierea mai multor surse de astfel de capital (credite de trezorerie, credite de scont, etc.). Situatia de dependenta, sau de tensiune asupra trezoreriei, in care lichiditatile sau cvasilichiditatile sunt insuficiente pentru rambursarea creditelor pe termen scurt, limiteaza autonomia financiara pe termen scurt. Chiar daca trezoreria neta negativa evidentiaza o anumita dependenta financiara, aceasta nu trebuie sa fie interpretata implicit ca o stare de insolvabilitate. Pot exista intreprinderi, cu o astfel de situatie, care sa supravietuiasca si sa prospere, daca partenerii lor financiari accepta mentinerea resurselor de trezorerie incredintate acestora pentru acoperirea pasivului exigibil. Din analiza evolutiei trezoreriei de la un exercitiu la altul, se desprinde un indicator cu o deosebita putere de sinteza denumit cash-flow. Cash-flow = Trezoreria neta la sfarsitul exercitiului contabil - Trezoreria neta la inceputul exercitiului contabil CF=TN(2002)-TN(2002)= -3720-(-1020)= -2700(mil.lei) Deoarece fluxul monetar net al exercitiului(cash-flow-ul perioadei exercitiului) este negativ, capacitatea reala de finantare a investitiilor a scazut, inregistrandu-se astfel o scadere a valorii

intreprinderii. Analiza lichiditate-exigibilitate joaca un rol important in diagnosticul financiar, prin faptul ca pune in evidenta riscul de insolvabilitate cu care se pot confrunta actionarii si creditorii. Prezentul proiect va ncerca sa analizeze din punct de vedere financiar activitatea unei ntreprinderi pe parcursul a doua exercitii.

Dupa cum rezulta din situatia patrimoniala a firmei "RADCOM S.A." obiectul activitatii l constituie productia de bunuri de larg consum.Firma dispune de active imobilizate reprezentate prin masini, utilaje, mijloace de tranport,aparatura de birotica,etc.si active circulante: stocuri de materii prime si materiale, obiecte de inventar,productie n curs de executie,semifabricate,produse finite,etc.- toate necesare bunei desfasurari a procesului de productie. Analiza financiara ce urmeaza a fi efectuata se va stuctura n cateva etape succesive: 1. analiza echilibrului financiar pe baza bilantului contabil: un fond de rulment; nevoia de fond de rulment; trezoraria neta

2.analiza marjelor de rentabilitate (solduri intermediare de gestiu procesul economic: valoarea adaugata; rezultatul exploatarii; rezultatul curent; rezultatul net al exercitiului. 3.diagnosticul firmei: rentabilitatea economica si financiara; diagnosticul rentabilitatii economice, financiare, de faliment.

Drept surse de date pentru analiza financiara vom folosi urmatoarele documente: a. bilantul contabil al firmei; b. contul de profit si pierdere; c.anexele la bilant (situatia activelor imobilizate n valoare bruta si amortizarile nregistrate pentru acestea ). Deci , analiza financiara ce urmeaza a fi realizata si propune sa evidentize urmatoarele aspecte: 1.modalitatea de realizare a echilibrului financiar pe termen lung si pe termen scurtanaliza pe baza de bilant contabil 2.stabilirea treptelor de acumulare baneasca numerica si marjele de rentabilitate sau soldurile intermediare de gestiune- analiza pe baza contului de profit si pierdere. Bilantul contabil constituie documentul principal care sta la baza evaluarii patrimoniale a ntreprinderii, existnd trei abordari diferite ale acestuia, si anume: 1.abordare patrimoniala; 2.abordare funanciara; 3.abordare functionala. Bilantul patrimonial este anexat la acest proiect,aratnd situatia patrimoniala a firmei la sfrsitul unui exercitiu financiar. Pentru acest tip de bilant se calculeata un singur indicator :

Activul Net Contabil (ANC)=total activ- total datorii. Sau Situatia neta=total activ-total datorii=capital propriu-subventii-provizioane. Lund n calcul datele disponibile obtinem urmatoarele rezultate: 1998: ANC=559.002-628.517=-69.515 SAU : SN=-69.515-0-0=-69.515.

1999: ANC=1.822.750-1.792.750=30.000 SAU: SN=30.000-0-0=30.000 Rezultatele obtinute indica o ANC negativa n anul1998 si una pozitiva n anul 1999. Acest fapt pune n evidenta o situatie prefalimentara n anii precedenti, situatie ce a fost depasita de firma n exercitiul ncheiat,lucru care atesta o gestiune economica sanatoasa care a reusit sa acopere pierderea din anii precedenti si de a obtine un profit de 145.295.000lei care poate fi investit n vederea maximizarii profiturilor viitoare. BILANUL FINANCIAR: NEVOI: 1.Nevo 19519e43t i permanente: Active imobilizate (>1an): Imobilizari corporale Imobilizari necorporale Imobilizari financiare 2.Nevo 19519e43t i temporare: Active circulante (<1an): Stocuri Creante Titluri de plasament Disponibilitati TOTAL ACTIV: RESURSE PROPRII: 1.Resurse permanente: capital social rezerve 1998: 1000 0 1999: 25000 5000 82006 454825 100 3678 559002 1286578 276621 28951 8422 1822750 1738 16653 0 956 221222 0 1998: 1999:

profitul nerepartizat provizioane pentru riscuri si chelt (.1an) datorii financiare (.1an) 2.Resurse temporare: furnizori datorii catre salariati datorii catre bugetul de stat datorii bancare (<1an) TOTAL PASIV:

-70515 0

0 0

157479 300000 171038 0 559002

517483 1100267 175000 0 1822750.

Pe baza bilantului financiar se analizeaza lichiditatea-exigibilitatea >1an a firmei. n continuare se calculeaza urmatorii indicatori: FOND DE RULMENT(FR)=capital permanent-nevoi permanente SAU FR=nevoi temporare(activ circulant net<1an)-datorii pe termen scurt; 1998: Capital permanent= 1000-25146-45369=-69.515; nevoi permanente=18.391; FR=-69515-18391=-87.906; FR=540611-628517=-87.906. 1999: FR=30000-222178=-192.178; FR=1600572-1792750=-192.178. FR la sfrsitul a dou exercitii consecutive are valori negative, respectiv -87.906 si -192.178.

Aceste valori arata o situatie de dezechilibru financiar datorata absorbtiei unei prti din resursele temporare pentru finantarea activelor imobilizate contrar principiului financiar conform cruia nevoilor permanente trebuie sa li se aloce resurse permanente. FR PROPRIU=capital propriu-imobilizari nete; Anul 1998: FRP =-69515-18391=-87.906; Anul 1999; FRP=30000-222178=-192.178; FRP are ,de asemenea, valori negative pentru ambele exercitii financiare, fapt care releva o insuficienta de capitaluri proprii n raport cu imobilizarile nete. FR STRIN=FR NET-FRP. 1998: FRS=-69515+69515=0 1999: FRS=-192178+192178=0. FRS=0,fapt care arata ca firma "RADCOM"S.A. nu are datorii pe termen lung, fapt,care-i pote asigura un echilibru pe termen lung. Nevo 19519e43t ia de FR=nevoi temporare - resurse temporare. 1998: NFR=(540611-2416-1264-100)- 628517=-91.686; 1999: NFR=(1600572-1782-223-6417-28951)- 1792750=-229.551; NFR(1998)=-91.686 si NFR(1999)=-229.551,ambele avnd valori negative, semnifica un surplus de resurse temporare n raport cu necesitatile existente,rezultat ce poate fi apreciat ca unul pozitiv daca este datorat accelerarii vitezei de rotatie a mijloacelor circulante sau a angajarii unitatii a unor datorii pe termen scurt cu scadente mai mari. TREZORRIA NET=FR NET-NFR. 1998: TN=-87906+91686=+3.780 1999: TN=-192178+229551=+37.373 TN ia valori pozitive n ambele exercitii,fiind rezultatul desfasurarii de catre firma analizata a unei activitati eficiente prezentnd un excedent de trezorarie care se afla n casieria unitatii si

conturile bancare sub forma de disponibilitati.n acest caz firma dispune de o autonomie pe termen scurt. FR NET= NFR+TN. 1998: FRN=-91686+3780=-87.906; 1999: FRN=-229551+37373=-192.178;

Din aceasta ultima relatie rezulta ca principala componenta a echilibrului financiar a unitatii o reprezinta Nevo 19519e43t ia de Fond de Rulment a carui valoare depinde de Cifra de Afaceri a firmei, astfel putnd fi previzionata politica financiara de catre conducerii firmei.

S-ar putea să vă placă și

- Adriana Baban - Consiliere EducationalaDocument251 paginiAdriana Baban - Consiliere EducationalaElenaBocan100% (8)

- Reguli de Prosperitate - Ce Fac Oamenii Prosperi Şi Tu Nu Faci - Paul ComanDocument74 paginiReguli de Prosperitate - Ce Fac Oamenii Prosperi Şi Tu Nu Faci - Paul ComanClaudiu100% (10)

- Disciplinarea-Pozitiva Sau Cum Sa Disciplinezi Fara Să RăneștiDocument56 paginiDisciplinarea-Pozitiva Sau Cum Sa Disciplinezi Fara Să RăneștiXyzrthr Ctrhthr100% (7)

- Disciplinarea-Pozitiva Sau Cum Sa Disciplinezi Fara Să RăneștiDocument56 paginiDisciplinarea-Pozitiva Sau Cum Sa Disciplinezi Fara Să RăneștiXyzrthr Ctrhthr100% (7)

- Iulia Racu ThesisDocument328 paginiIulia Racu Thesispaulina91% (23)

- George Ionescu - Tulburarile PersonalitatiiDocument113 paginiGeorge Ionescu - Tulburarile PersonalitatiiJulcsa93% (29)

- Depresia Psihologie MedicalaDocument15 paginiDepresia Psihologie MedicalaCorina Berei Rusu100% (1)

- Afectivitate Şi MaturizareDocument9 paginiAfectivitate Şi MaturizareMyryÎncă nu există evaluări

- Carte 2006 A5Document100 paginiCarte 2006 A5tedidora100% (16)

- Gramatica Practica A Limbii RuseDocument495 paginiGramatica Practica A Limbii RuseMelina100% (41)

- Gestiunea Financiara A Intreprinderii - DUMITRASCU ROXANADocument54 paginiGestiunea Financiara A Intreprinderii - DUMITRASCU ROXANAAndreea MihalceaÎncă nu există evaluări

- Povestea Micului SufletDocument4 paginiPovestea Micului SufletMyry100% (1)

- Puterea Tacerii The Power of SilenceDocument34 paginiPuterea Tacerii The Power of SilenceMyry100% (1)

- Piata FirmeiDocument6 paginiPiata FirmeiMyryÎncă nu există evaluări

- 40 Mancaruri Anti-ImbatranireDocument14 pagini40 Mancaruri Anti-ImbatraniresorinflorentinÎncă nu există evaluări

- Proiect de Investitii 12Document21 paginiProiect de Investitii 12sp3c1eÎncă nu există evaluări

- Analiza Ratelor de Structura Ale Pasivului Si ActivuluiDocument9 paginiAnaliza Ratelor de Structura Ale Pasivului Si ActivuluiGusa Lili0% (1)

- Situația FinanciarăDocument7 paginiSituația FinanciarăsvetlanaÎncă nu există evaluări

- Bilantul Contabil Si Pozitia Financiara A IntreprinderiiDocument20 paginiBilantul Contabil Si Pozitia Financiara A IntreprinderiiGabriela Magda100% (1)

- DisertatieDocument56 paginiDisertatiesimonaiahimÎncă nu există evaluări

- Studiu Privind Analiza Dinamica Si Factorial A A Cifrei de AfaceriDocument15 paginiStudiu Privind Analiza Dinamica Si Factorial A A Cifrei de AfaceriSeremet ElenaÎncă nu există evaluări

- Fondul de RulmentDocument10 paginiFondul de Rulmentdie_anna3Încă nu există evaluări

- 112 Beneficitatea Apei Ionizate AlcalineDocument3 pagini112 Beneficitatea Apei Ionizate AlcalineMyryÎncă nu există evaluări

- Indicatori Generici de ActivitateDocument7 paginiIndicatori Generici de ActivitateAndreea LazarÎncă nu există evaluări

- Metodele de Calculatie Bazate Pe Conceptul Costului Complet Full CostingDocument89 paginiMetodele de Calculatie Bazate Pe Conceptul Costului Complet Full CostingRaluca IuliaÎncă nu există evaluări

- Fluxuri de TrezorerieDocument11 paginiFluxuri de TrezorerieAura MunteanÎncă nu există evaluări

- Capacitatea de AutofinanţareDocument5 paginiCapacitatea de AutofinanţareBogdan MoldovanÎncă nu există evaluări

- Situatii Financiare ConsolidateDocument4 paginiSituatii Financiare ConsolidateBate-n LemnÎncă nu există evaluări

- Particularităţi Privind Analiza Poziţiei Financiare A Unui Grup de SocietăţiDocument2 paginiParticularităţi Privind Analiza Poziţiei Financiare A Unui Grup de SocietăţiDiana LazărÎncă nu există evaluări

- Politici Si Optiuni Contabile Privind Instrumentele FinanciareDocument8 paginiPolitici Si Optiuni Contabile Privind Instrumentele FinanciareButnariu LarisaÎncă nu există evaluări

- Marja ComercialaDocument5 paginiMarja Comercialaspiridus_atomicÎncă nu există evaluări

- Capitolul I.1 Analiza Performantelor Intreprinderii Prin RentabilitateDocument32 paginiCapitolul I.1 Analiza Performantelor Intreprinderii Prin RentabilitateElena IancuÎncă nu există evaluări

- Tabloul Fluxurilor de TrezorerieDocument7 paginiTabloul Fluxurilor de TrezorerieDew LegendÎncă nu există evaluări

- Deprecierea ActivelorDocument38 paginiDeprecierea Activeloryo9067Încă nu există evaluări

- Analiza Financiara A IntreprinderiiDocument8 paginiAnaliza Financiara A IntreprinderiiAnastasia Dark100% (1)

- Previziunea FinanciaraDocument5 paginiPreviziunea FinanciaraDaniela DiaconuÎncă nu există evaluări

- Politica de Indatorare A IntreprinderiiDocument66 paginiPolitica de Indatorare A IntreprinderiiCristina SpiridonÎncă nu există evaluări

- Diagnosticul Firmei Conted SADocument57 paginiDiagnosticul Firmei Conted SADiana AgavriloaieÎncă nu există evaluări

- Echilibrul Financiar Al FirmeiDocument36 paginiEchilibrul Financiar Al FirmeiCravcescu ConstantinÎncă nu există evaluări

- Ias 7Document8 paginiIas 7Daniela ToaderÎncă nu există evaluări

- Situatii Financiare ConsolidateDocument206 paginiSituatii Financiare ConsolidateAllexandra HapăuÎncă nu există evaluări

- Referat Fuziuni Si AchizitiiDocument10 paginiReferat Fuziuni Si AchizitiiBianca Hulbar100% (1)

- Analiza Performantelor Financiare in Baza Situatilor Financiare AnualeDocument21 paginiAnaliza Performantelor Financiare in Baza Situatilor Financiare AnualeOana MandacheÎncă nu există evaluări

- Contul de Profit Si PierdereDocument6 paginiContul de Profit Si Pierdereapetreiandreea13Încă nu există evaluări

- ANALIZA SITUATIEI Econ Fin Pe Baza BilantuluiDocument28 paginiANALIZA SITUATIEI Econ Fin Pe Baza BilantuluiBoboi DeliaÎncă nu există evaluări

- A Si A Situatiei Fluxurilor de NumerarDocument31 paginiA Si A Situatiei Fluxurilor de NumerarMihaela LupeaÎncă nu există evaluări

- Monografie Contabila Privind IAS 2 StocuriDocument4 paginiMonografie Contabila Privind IAS 2 StocuriAdrian DiaconescuÎncă nu există evaluări

- Diagnostic Financiar Contabil - Capitolul 1Document12 paginiDiagnostic Financiar Contabil - Capitolul 1Anca ValeriaÎncă nu există evaluări

- Finante - Seminar 8Document3 paginiFinante - Seminar 8Roxana BaciuÎncă nu există evaluări

- Indicatorii de ProfitabilitateDocument2 paginiIndicatorii de ProfitabilitateNimeni Nimeni100% (1)

- FINANTE 2012 Irina CibotariuDocument80 paginiFINANTE 2012 Irina CibotariuKalina Simou Iulian PavelÎncă nu există evaluări

- Analiza FinanciarDocument58 paginiAnaliza FinanciarCarmen BeleanÎncă nu există evaluări

- Analiza Situațiilor Financiare - CURS - FB171 - FB182frDocument46 paginiAnaliza Situațiilor Financiare - CURS - FB171 - FB182frValeriaMunteanuÎncă nu există evaluări

- Rata DividenduluiDocument17 paginiRata DividenduluiSmocot ViorelÎncă nu există evaluări

- Proiect POCDocument12 paginiProiect POCPaun AndreiÎncă nu există evaluări

- 9 - Ifrs 5Document23 pagini9 - Ifrs 5Oana RalucaÎncă nu există evaluări

- Analiza Financiara Biofarm PrezentareDocument11 paginiAnaliza Financiara Biofarm PrezentareMocanu GabrielaÎncă nu există evaluări

- Impactul Impozitarii Profitului Asupra Activitatii Intreprinderii Si Asupra Structurii de Finantare A IntreprinderiiDocument11 paginiImpactul Impozitarii Profitului Asupra Activitatii Intreprinderii Si Asupra Structurii de Finantare A IntreprinderiiMazilu DennisÎncă nu există evaluări

- Analiza Performantelor Aplicatie TransgazDocument26 paginiAnaliza Performantelor Aplicatie TransgazNicoleta GăinăÎncă nu există evaluări

- Lucrare Licenta - Nita v. NicolaeDocument56 paginiLucrare Licenta - Nita v. NicolaeNita NicolaeÎncă nu există evaluări

- Structura Financiara A Intreprinderii SC Tonis Trade SRLDocument19 paginiStructura Financiara A Intreprinderii SC Tonis Trade SRLFejer Boglarka100% (1)

- Rapoarte FinanciareDocument3 paginiRapoarte FinanciareVictoria MihailaÎncă nu există evaluări

- Analiza Pe Baza Tabloului Soldurilor Intermediare de GestiuneDocument10 paginiAnaliza Pe Baza Tabloului Soldurilor Intermediare de GestiuneashtelutzaÎncă nu există evaluări

- Managementul Ciclului de Exploatare Strategii Financiare Pe TermenDocument10 paginiManagementul Ciclului de Exploatare Strategii Financiare Pe TermenDorin ParaschivÎncă nu există evaluări

- Referat IAS 2Document15 paginiReferat IAS 2Cristi BogatiÎncă nu există evaluări

- Analiza ProfitDocument22 paginiAnaliza ProfitMaria mariaÎncă nu există evaluări

- Ias 2Document19 paginiIas 2zuh_runezz5417Încă nu există evaluări

- Analiza Indicatorilor de Performanta Si BursieriDocument7 paginiAnaliza Indicatorilor de Performanta Si BursieriAndreea LazarÎncă nu există evaluări

- Anexa5 Indicatori Ec FinDocument9 paginiAnexa5 Indicatori Ec FinPitirut Anca DanielaÎncă nu există evaluări

- Analiza Dinamicii Şi Structurii Veniturilor Şi CheltuielilorDocument3 paginiAnaliza Dinamicii Şi Structurii Veniturilor Şi CheltuielilorAlina AlynaÎncă nu există evaluări

- Referat Finantele IntreprinderiiDocument13 paginiReferat Finantele IntreprinderiiIchim Ana-Maria100% (1)

- Analiza Bilant Financiar Bilant FunctionalDocument7 paginiAnaliza Bilant Financiar Bilant FunctionalIonut Poteras100% (1)

- Proiect SECDocument25 paginiProiect SECDragos UdudecÎncă nu există evaluări

- Seminar 2 - Analiza Pozitiei FinanciareDocument2 paginiSeminar 2 - Analiza Pozitiei FinanciareTudor CosteaÎncă nu există evaluări

- Gfi - Analiza Pe Baza Bilantului FinanciarDocument5 paginiGfi - Analiza Pe Baza Bilantului FinanciarCătălin GoguÎncă nu există evaluări

- Carmen Mecu Invatare Experientiala Si Dezvoltare PersonalaDocument24 paginiCarmen Mecu Invatare Experientiala Si Dezvoltare PersonalaMyryÎncă nu există evaluări

- Reteta Detoxifiere, ImunitateDocument2 paginiReteta Detoxifiere, ImunitateMyryÎncă nu există evaluări

- Afacerea InteligentaDocument29 paginiAfacerea InteligentaMyryÎncă nu există evaluări

- Tulburari de PersonalitateDocument1 paginăTulburari de PersonalitateMyry0% (1)

- Caracteristici GeneraleDocument1 paginăCaracteristici GeneraleMyryÎncă nu există evaluări

- Marketingul-Cercetarea de MarketingDocument7 paginiMarketingul-Cercetarea de MarketingMyryÎncă nu există evaluări

- Tehnologii InformaticeDocument1 paginăTehnologii InformaticeMyryÎncă nu există evaluări

- IMPMDocument2 paginiIMPMMyryÎncă nu există evaluări

- Marketingul-Cercetarea de MarketingDocument7 paginiMarketingul-Cercetarea de MarketingMyryÎncă nu există evaluări

- Solutii Integrate ERPDocument10 paginiSolutii Integrate ERPRaluca ModrigalaÎncă nu există evaluări

- Prezentarea Planului de AfacereDocument3 paginiPrezentarea Planului de AfacereMyryÎncă nu există evaluări

- Afaceri Pe Suport ElectronicDocument7 paginiAfaceri Pe Suport ElectronicRaluca ModrigalaÎncă nu există evaluări

- Managementul AfaceriiDocument8 paginiManagementul AfaceriiMyryÎncă nu există evaluări

- AmplasamentulDocument3 paginiAmplasamentulMyryÎncă nu există evaluări

- Apa CursDocument29 paginiApa CursMyryÎncă nu există evaluări