Documente Academic

Documente Profesional

Documente Cultură

Trabajo Final Grupo-2 Caso Enron

Încărcat de

Vera Martinez50%(2)50% au considerat acest document util (2 voturi)

697 vizualizări40 pagini1) En 1987, dos operadores de petróleo de Enron Oil Co. estaban realizando transacciones sospechosas con cuentas en Islas del Canal.

2) Estas transacciones atrajeron la atención de un banco que alertó a los auditores de Enron.

3) Se descubrió que los fondos estaban siendo transferidos entre cuentas de Enron y de los operadores para especular en el mercado de futuros de petróleo, poniendo en riesgo fondos de la compañía.

Descriere originală:

Drepturi de autor

© © All Rights Reserved

Formate disponibile

PDF, TXT sau citiți online pe Scribd

Partajați acest document

Partajați sau inserați document

Vi se pare util acest document?

Este necorespunzător acest conținut?

Raportați acest document1) En 1987, dos operadores de petróleo de Enron Oil Co. estaban realizando transacciones sospechosas con cuentas en Islas del Canal.

2) Estas transacciones atrajeron la atención de un banco que alertó a los auditores de Enron.

3) Se descubrió que los fondos estaban siendo transferidos entre cuentas de Enron y de los operadores para especular en el mercado de futuros de petróleo, poniendo en riesgo fondos de la compañía.

Drepturi de autor:

© All Rights Reserved

Formate disponibile

Descărcați ca PDF, TXT sau citiți online pe Scribd

50%(2)50% au considerat acest document util (2 voturi)

697 vizualizări40 paginiTrabajo Final Grupo-2 Caso Enron

Încărcat de

Vera Martinez1) En 1987, dos operadores de petróleo de Enron Oil Co. estaban realizando transacciones sospechosas con cuentas en Islas del Canal.

2) Estas transacciones atrajeron la atención de un banco que alertó a los auditores de Enron.

3) Se descubrió que los fondos estaban siendo transferidos entre cuentas de Enron y de los operadores para especular en el mercado de futuros de petróleo, poniendo en riesgo fondos de la compañía.

Drepturi de autor:

© All Rights Reserved

Formate disponibile

Descărcați ca PDF, TXT sau citiți online pe Scribd

Sunteți pe pagina 1din 40

ISAE Universidad

Post Grado en Alta Gerencia

Direccin Econmica y Polticas Estratgicas Empresariales

Profesor: Ren Atencio

Tema: Caso Enron

Integrantes:

Olga Mera 8-497-656

Yanelys De Gracia 7-703-2113

Maybeth Mendoza 8-745-999

Ana Cruz 8-413-32

Milena Prez 9-154-823

Kathay Bernal 8-802-2311

Linette Prez B. 8-310-458

Damaris Campos PE-13-1189

Cristal Martinez 8-789-58

Panam, 30 de abril de 2014.

ndice

Caso Enron Corporation4-5

Nacimiento de Enron..6-7

Enron Oil, un Caso Paradigmtico.8-12

Mtodo Mark to Market y el Banco de Gas..13-15

Crecimiento Vertiginoso......16-17

El Principio del Fin....18-20

La Gestin de Recursos Humanos...21-23

Creacin de Entidades de Propsito Especial..24

Crisis Energtica de California..25-27

Cada de la Empresa....28-32

Enron en Quiebra.....23-34

Cargos Legales..35

Importancia de Arthur Anderson en caso Enron, su cada..36-37

Ley Sarbanes Oxley.38-39

Conclusin Grupal

Introduccin

El mal manejo de las regulaciones financieras internas dentro de las compaas y la

absoluta avaricia por el poder, son uno de los tantos puntos de relevancia que podrn

encontrar en el caso Enron Corporation, el cual brind una ventana a la sociedad para

que dieran la real importancia al control interno en las compaas. Controles que

durante esta historia jams existieron.

Un recurso humano con altos estndares acadmicos dentro del mercado,

remunerados como ningn otro y que no lograron desarrollar ninguna habilidad

conveniente dentro de la compaa solo por la rivalidad absoluta del poder, lo que te

har preguntarte que tan efectivos fueron los mtodos de contratacin utilizados?

La quiebra de una de las compaas mas importantes en el siglo 90 de los Estados

Unidos, llevada de la mano de una de las mejores firmas de Auditores que perdieron

los estribos al cometer actos ilegales que poco a poco fueron descubiertos y trajeron

consigo la cada absoluta de aos de grandeza de esta empresa a nivel mundial.

El Caso Enron, ha sido la puerta hoy en da para el desarrollo de una Ley que permite

un manejo exhaustivo de los estados financieros y la contabilidad de la compaa as

como el desarrollo y detalle que se deben considerar y los actores principales en esta

importante tarea.

- 4 -

Caso Enron Corporation

Los escndalos financieros de grandes empresas respetadas en los Estados Unidos,

como Enron, dio como resultado una gran prdida de la confianza del pblico en los

balances de las empresas y sus sistemas de informacin.

Para los aos de 1985 se constituye una empresa en

Houston Texas llamada Enron Corporation.

Enron es parte de la fusin de dos empresas Houston

Natural Gas e InterNorth. Esta empresa brindaba

servicios de energa y para los aos del 2001 mantena

un planilla con 21.000 colaboradores.

Keneth Lay, dirigi a la compaa casi desde su creacin hasta poco tiempo antes de

su cada. La empresa originalmente se dedicaba a la administracin de gasoductos

dentro de los Estados Unidos, luego expandi sus operaciones como intermediario de

los contratos de futuros y derivados del gas natural y al desarrollo, construccin y

operacin de gasoductos y plantas de energa, por todo el mundo, logr convertirse

rpidamente en una empresa de renombre internacional.

Debido a este crecimiento, la empresa se introdujo en otros rubros como la trasmisin

de energa elctrica, desarroll nuevos mercados en el rea de las comunicaciones,

manejo de riesgos y seguros en general.

- 5 -

Enron, haba sido designada por la revista Fortune como la empresa ms innovadora

de los Estados Unidos durante cinco aos consecutivos, entre 1996 y 2000. Adems

apareci en la lista de los 100 mejores empleadores de dicha revista en 2000, y era

admirada por la grandilocuencia de sus instalaciones entre los ejecutivos de empresas.

Sin embargo, la reputacin de esta empresa comenz a decaer debido a los insistentes

rumores de pago de sobornos y trfico de influencias para obtener contratos en

Amrica Central, Amrica del Sur, frica, las Filipinas y la India. El escndalo ms

resonante estuvo vinculado al Contrato que tena Enron con la empresa de energa

Maharashtra State Electricity Board.

Simultneamente, una serie de tcnicas contables fraudulentas, avaladas por su

empresa auditora, la entonces prestigiosa firma Arthur Andersen, una de las cinco

grandes compaas auditoras del mundo. Permitieron crear el mayor fraude

empresarial conocido hasta ese entonces.

En agosto de 2000 la empresa alcanz su punto ms alto logrando una cotizacin de $

90.56 dlares por cada accin. Sin embargo, una vez iniciado el ao 2001, las acciones

de la empresa en Wall Street comenzaron a caer rpidamente de 85 a 30 dlares,

cuando surgieron rumores de que las ganancias de Enron eran el resultado de

negocios con sus propias subsidiarias, una prctica que le permita "maquillar" las

gigantescas prdidas que haba sufrido en los ltimos aos. Cuando se hizo pblico el

escndalo sobre el uso de prcticas irregulares de contabilidad, Enron se vino abajo y

lleg al borde de la bancarrota hacia mediados de noviembre de 2001. Desde all, la

palabra "Enron" se convirti, para la cultura popular, en un sinnimo del fraude

empresarial planificado.

- 6 -

Nacimiento de Enron

Tal como mencionamos Enron forma parte de la fusin Houston Natural Gas Company

(HNG) dirigida por Keneth Lay, una empresa de Texas, se fusiona con InterNorth Inc.,

una compaa de gas natural de Omaha, Nebraska dirigida por Samuel Segnar.

InterNorth era una empresa grande y diversificada, que haba sido manejada de una

manera cautelosa y conservadora, por lo que tena poca deuda.

Segnar quien careca de experiencia ejecutiva fue quien inici negociaciones con la

compaa de gas natural de Houston para una fusin. El Acuerdo final estipulaba que a

los 18 meses de realizada la fusin, Segnar se retirara de la compaa.

Una vez cerrado el acuerdo, la Cpula de la Houston Natural Gas efectivamente se

traslad a Omaha. Sin embargo, Samuel Segnar se retir de la compaa despus de

tan solo seis meses, y de hecho Kenneth Lay, presidente de la ex HNG, se pone a la

cabeza de la nueva empresa.

Keneth Lay y su secretaria McNeil propusieron para la empresa fusionada el nombre de

"Enteron" (Enter On), sin embargo, Enteron tuvo que ser abreviado a "Enron", por la

similitud con la palabra griega para intestino Enterron, la cual resultaba totalmente

inadecuada.

- 7 -

Sin embargo, con el precio del gas cayendo continuamente el futuro de la flamante

Enron pareca an bastante precario. Lay utiliz la mejor capitalizacin y la mayor

diversificacin de la ex InterNorth en sus esfuerzos por impulsar a la nueva Enron. La

empresa comienza a despedir personal y realiza la venta de diversos activos, con el fin

de reducir su abultada deuda.

- 8 -

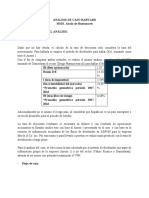

Enron Oil, un Caso Paradigmtico

Apostar al Mercado. Se asoma una nueva forma de hacer negocios. En 1987, se da un

caso paradigmtico, que tendr una sorprendente similitud con los terribles escndalos

y problemas financieros que asolaran a la compaa nuevamente en 2001, sin

embargo, en esta oportunidad Kenneth Lay lograr sacar la compaa a flote.

En enero de 1987 un oficial de seguridad del Apple Bank de Nueva York alert a los

auditores de Enron sobre un extrao conjunto de operaciones realizadas por dos de

sus operadores de petrleo: Louis Borget y Thomas Mastroeni.

Borget y Mastroeni, eran dos desconocidos para

las oficinas centrales de Houston, ya que ellos se

desempeaban en una entidad llamada Enron Oil

Co., en Valhalla, una ciudad en el condado de

Westchester, a las afueras de la ciudad de Nueva

York.

Enron Oil, era a su vez una empresa residual de la ex New York Enron Oil Co. disuelta

un tiempo antes. A pesar de su nombre, esta unidad no produca petrleo, sino que se

dedicaba a comprar y vender futuros del crudo. Bsicamente, se dedicaban a apostar

al mercado.

Segn el hombre de seguridad del Apple Bank, existan transferencias que provenan

de una cuenta de Enron en el Standard Chartered Bank de las Islas Britnicas del

Canal. Esto gener una seal de alerta en el banco ya que dichas islas representaban

- 9 -

un hervidero de cuentas secretas y, a menudo eran el destino de conveniencia para

muchas empresas de carcter dudoso.

Los fondos transferidos por Mastroeni, provenan originalmente de una cuenta de

Enron en los Estados Unidos, que luego pasaban a las Islas del Canal y finalmente

aterrizaban en una cuenta abierta por el mismo Mastroeni en el Apple Bank. Segn

dicha entidad, Borget y Mastroeni podran estar extendindose cheques a si mismos.

Por aquel entonces, Enron segua lidiando con un mercado de gas colapsado,

asistiendo a una drstica y continua reduccin de sus ingresos, mientras que Enron Oil

Co., a cargo de Borget y Mastroeni, era uno de los pocos puntos brillantes en el mapa

empresarial de Kenneth Lay. La compaa comercial petrolera estaba generando

ganancias que ayudaban a compensar la sombra imagen de los negocios con el gas

natural.

A Keneth no le interesaba entrometerse en el asunto, pero como el alerta haba llegado

al jefe de la auditora, resultaba difcil hacer caso omiso. El departamento de auditora

recibi toda la documentacin enviada por el Appel Bank y se encontr con que la

cuenta de Mastroeni, haba sido abierta a travs de una resolucin falsificada de la

junta de directores de Enron Oil.

Mientras tanto, sin saber que los auditores ya haban determinado la irregularidad en la

apertura de la cuenta, Borget y Mastroeni se apresuraron por obtener una entrevista

con Lay y la alta gerencia.

En dicha reunin, realizada en febrero de 1987, Borget y Mastroeni dijeron que la

cuenta abierta en el Appel Bank tena como objetivo transferir las enormes ganancias

- 10 -

del ao 1986 al ejercicio de 1987 con el fin de iniciar el ao con un saldo positivo en los

libros de la compaa. Segn ellos, Enron haba excedido su proyecto de presupuesto

para 1986, y esta cuenta servira para mover el dinero a 1987. Pero la historia no

termin de convencer a los auditores y esto adems no explicaba por qu haban

tenido que fingir una reunin de la junta directiva para abrir la cuenta.

Otro tipo de transaccin que molest a los contadores fue una serie de transferencias

de dinero a un sujeto llamado "M. Yass" en el Lbano. Borget y Mastroeni dijeron que

Yass era un contacto que les brindaba informacin y que slo reciba dinero en efectivo

entregado en una calle de Beirut. Para los auditores, este tipo de historias son las que

siempre se utilizan para camuflar un fraude. En aquella reunin en Washington, solo se

pudo establecer que haba transacciones dudosas y algunas declaraciones alteradas.

Sin embargo, Lay acept en gran medida la historia Borget y Mastroeni y los mand de

vuelta a Nueva York, con la salvedad de que se enviara a un equipo de auditora de

cuatro personas para examinar la situacin.

Antes de que los auditores partieran hacia Nueva York, se estableci que el nico

objetivo del equipo era el de dilucidar que haba pasado con las transacciones

dudosas, aunque fueron advertidos de que no deban interferir en las operaciones

petroleras. A su vez, Lay apoy y alent la forma de trabajo de Borguet, dicindole

sigue generndonos millones.

El equipo de auditora incluy a David Woytek (vicepresidente a cargo de la auditoria

de Enron).Sin embargo, Borguet y Mastroeni saban qu estaban detrs de ellos, por lo

que trataron de bloquear el trabajo del equipo desde el momento en que llegaron a

Nueva York.

- 11 -

Woytek consider tener material suficiente para elaborar un informe: utiliz la

documentacin del banco y algunos registros de la compaa para recomendar que los

dos ejecutivos fueran despedidos inmediatamente. Todo el equipo de auditora estuvo

de acuerdo con la resolucin de Woytek.

En abril, el equipo se reuni con Lay y el comit de auditora del consejo de

administracin. Woytek present su recomendacin de que Borget y Mastroeni deban

ser despedidos y varios miembros de la junta estuvieron de acuerdo. Sin embargo, Ken

Lay orden que los dos hombres fueran mantenidos en sus cargos, pero despojados de

la facultad de abrir cuentas bancarias y de hacer transferencias de dinero. Woytek no

tuvo ms opcin que respetar la decisin del Director Ejecutivo de la compaa.

Aunque despojados de estas facultades, Borget y Mastroeni todava tenan la autoridad

para comprometer a la empresa en contratos de petrleo por varios millones de dlares

y usaron ese poder en toda su extensin. En los seis meses que iban entre abril y

octubre 1987, los dos operadores asumieron compromisos por un total de $ 1.2 mil

millones. Muchas de estas operaciones eran ficticias, diseadas para enriquecerse

ellos mismos a costa de graves prdidas para Enron.

Cuando las operaciones fueron descubiertas en octubre de 1987, Enron estaba cerca

de la bancarrota. Borget y Mastroeni haban hecho compras por sobre los lmites

comerciales de la empresa y, como el mercado empeor, Enron era responsable por

las prdidas. A travs de un esfuerzo concertado de gestin, que incluy la venta de

muchos contratos a prdida, Enron fue capaz de reducir su exposicin a $ 142

millones. Borget y Mastroeni fueron despedidos inmediatamente y Enron present una

demanda civil contra los dos hombres y una serie de otras empresas e individuos.

- 12 -

Finalmente, ambos hombres fueron declarados culpables: Borget es acusado por

lavado de dinero y fraude por un valor estimado de 64 millones de dlares y cumpli

cinco meses en la crcel, mientras que a Mastroeni se le dio una sentencia suspendida.

Poco despus, Woytek sera eliminado de su funcin de auditora interna, y todo su

equipo sera trasladado para trabajar en Arthur Andersen, que tena un contrato para la

auditora interna y externa.

La investigacin del caso determin que ninguno de los supuestos contactos de

Borguet y Mastroeni exista realmente. El supuesto M. Yass, termin siendo una

burla, que al cambiar la posicin de las letras formaba las palabras MY ass, o MI

culo en ingls. Los fondos para estos supuestos contactos en verdad haban sido

desviados para uso y beneficio personal de los operadores.

- 13 -

Mtodo Mark to Market y el Banco de Gas

Kenneth Lay queda impresionado con la calidad de su joven consultor Jeff Skilling y

en 1990 finalmente contrata a Skilling, para que se una como presidente y director

ejecutivo de Enron Finance Corp. Ya dentro de Enron, Skilling comenz a tender redes

para captar a los mejores candidatos para corredores, tanto de las mejores

universidades como de los bancos de inversin. Una de sus contrataciones ms

notables fue la de Andrew Fastow, un brillante financiero de 29 aos, quien con el

tiempo se convertira en su mano derecha en la integracin de la mancuerna de oro.

Cuando Skilling ingres en la compaa, exigi que el negocio comercial adoptara el

moderno sistema contable mark-to-market (Precio de Mercado), argumentando que

as reflejara "el valor econmico real" de los activos. La propuesta de Skilling fue

adoptada por el Comit de Auditora de Enron el 17 de mayo de 1991. El sistema de

Precio de Mercado se haba desarrollado principalmente en la dcada del 80 con los

contratos de futuros, donde el valor de un activo era calculado basndose en su precio

actual de mercado. El mercado de Futuros estaba originalmente destinado a proteger a

un participante sobre futuras prdidas ocasionadas por las fluctuaciones del mercado,

sin embargo, estas fluctuaciones hacan que el propio contrato se revaluara o

depreciara de manera constante, segn lo optimistas o pesimistas que fueran las

expectativas en dicho momento., lo que daba margen El Valor a Precio de Mercado,

permita cambiar los resultados de los balances de manera frecuente e impredecible,

- 14 -

calculando el valor de un activo segn una estimacin de rendimiento hipottico para

cierta manipulacin, consiguiendo valoraciones que no eran realmente las verdaderas.

El asunto era bastante arriesgado, ya que nadie en el mundo de los energticos tena

la capacidad para prevenir con exactitud cunto costara el gas, ms an cuando se

trataba de plazos largos que rondaban los veinte aos.

Tan pronto como fue adoptado el nuevo mtodo, Enron y su auditor, la prestigiada

firma Arthur Andersen, comenzaron a realizar una importante labor para obtener el

permiso para emplear ese tipo de contabilidad y, a pesar de las posibles trabas que

pudiesen aparecer, la Securities and Exchange Commission (SEC) de los Estados

Unidos aprob el mtodo propuesto por Enron para su comercio de contratos futuros

de gas natural, el 30 de enero 1992, lo que constituy el inicio de sus grandes

fraudes, permitindole ser poco transparente en su informacin contable. A partir

de ese momento, Enron podra manipular el valor real de la empresa con el aval de la

autoridad regulatoria. Ms an, la Securities and Exchange Commission (SEC)

tambin alent a que otras empresas cuyos activos pudiesen ser estimados en el

futuro, adoptaran la contabilidad mark-to-market y as pudiesen reflejar su valor real.

Enron se convirti en la primera compaa no financiera en utilizar este mtodo para

dar cuenta de sus complejos contratos de largo plazo. Con las reglas contables

tradicionales, Enron solo poda reconocer como ingresos aquellas ganancias que

significaban entradas de dinero en efectivo, o sea solo los ingresos establecidos por el

contrato para dicho ao, mientras que el mtodo Mark-to-market requera que una vez

firmado un contrato a largo plazo ste fuera ingresado en su totalidad, estimando con

los valores presentes, cules seran los flujos de efectivo futuros. A menudo, la

viabilidad de estos contratos y los costos relacionados eran muy difciles de juzgar. Por

lo tanto, los inversionistas generalmente recibieron informes falsos o engaosos sobre

dichos contratos. Segn ste mtodo contable, los hipotticos ingresos de los

- 15 -

proyectos podran ser registrados inmediatamente en su totalidad, sin an haber

recibido ningn dinero, aumentando los ingresos financieros en los libros de manera

ficticia. Enron tambin poda aumentar las ganancias derivadas de dichos contratos,

con solo estimar un incremento futuro en los precios y reflejarlo de inmediato en sus

libros contables. Sin embargo, el fraude no era sustentable ya que en los aos

siguientes, dichos beneficios ya no podan ser incluidos, por lo que se deba

incrementar el desarrollo de nuevos proyectos para generar ingresos hipotticos

adicionales, asegurando su crecimiento.

Al embarcarse en este tipo de contabilidad, Enron iniciaba una aventura financiera

donde todo era maleable, donde todo poda ajustarse a conveniencia y donde las

ganancias se generaban mgicamente sin la necesidad de molestarse en prestar

mayores bienes o servicios a sus clientes.

El temprano xito de Enron engendr la idea entre la gente de Skilling de que podran

obtener beneficios de cualquier empresa que realizaran. Poco a poco, la mayor parte

de los ingresos provendran de operaciones comerciales y financieras, a tal grado que

para fines de la dcada del 90 Enron prcticamente haba dejado de ser una empresa

energtica para convertirse en una especie de banco global, cada vez ms alejado del

dinero real y de los flujos de dinero autnticos.

- 16 -

Crecimiento Vertiginoso

Durante los aos 90, Rebecca Mark y Jeff Skilling fueron las estrellas en ascenso de

Enron y una feroz rivalidad y antagonismo se desarroll entre ellos, ya que ambos

ocupaban una posicin de poder en distintos sectores de la compaa y pujaban por

avanzar hasta el nivel superior de la gerencia de Enron. Skilling crea que la compaa

no tena necesidad de los activos y que su futuro estaba en el impulso y desarrollo del

sector comercial. Esta visin era totalmente opuesta a la de Rebecca Mark, ya que ella

basaba el crecimiento de la empresa nicamente en los activos y comenz una c

Mark fue como una trotamundos por todas las regiones del globo en busca de adquirir

o construir plantas de energa o proyectos relacionados. Mientras tanto, Skilling fue

modelando la ECT como un banco de inversin para las industrias de la energa.

Durante los primeros aos, Mark pareci tener mayor xito. Ella y su equipo de

negociadores se transformaron en misioneros de la privatizacin. El principal objetivo

era cerrar negocios, ms all de su posible rentabilidad real. Los empleados y,

especialmente, Mark se pusieron en campaa para ganar bonos enormes slo por el

hecho de cerrar tratos. Posteriormente, muchos de esos negocios terminaron siendo

sumamente perjudiciales para la empresa.

Simultneamente Skilling trabajaba para afianzar su poder y relegar a Mark dentro de

la empresa. l arregl las cosas para que la ECT proporcionara financiacin a otras

divisiones de la compaa, incluyendo a Enron Internacional. Gracias a ello, Skilling

poda manejar e incluso bloquear la financiacin de Mark. Esta estrategia le permiti a

Skilling frenar el desarrollo de Enron Internacional y darle una excusa para criticar el

fuerte gasto que involucraba este tipo de proyectos.

- 17 -

En este perodo tambin comienza a tomar vuelo la figura de Lou Pai, un hombre que

trabajaba en el negocio comercial de Skilling, y ahora era ascendido a Director General

de la Enron Energy Services (EES), la unidad que se encargara de manejar las nuevas

oportunidades de negocio que brindara la desregulacin del mercado elctrico.

Enron a nivel de Latinoamrica, realiz inversiones en Argentina, Bolivia, Brasil,

Republica Dominicana. Para comienzos de los 90, el proceso de "globalizacin"

alcanza niveles nunca antes imaginados y se logra un crecimiento mundial sin

precedentes.

La Compaa Enron demostr ante sus clientes internos y externos un crecimiento vertiginoso

- 18 -

Dentro de la puja interna, en 1996, Jeff Skilling obtuvo

una importante victoria sobre Rebecca Mark. Ese ao,

Richard Kinder, Presidente y COO de Enron, dej la

compaa tras un enfrentamiento con Ken Lay, quien

aprovech la situacin para promover a Skilling en

reemplazo de Kinder. A partir de enero de 1997

Skilling asumi como COO (Chief Operating Officer)

quedando a un paso en la lnea de sucesin para reemplazar a Lay como director

ejecutivo en un futuro. Sin embargo, Mark segua siendo una fuerza importante dentro

de Enron, y Skilling busc consolidar su posicin, promoviendo a un crculo de

allegados en los cargos de alto nivel.

Hasta ese entonces, Kinder haba mantenido una poltica estricta en los gastos y en los

negocios, pero ahora no haba nadie en la cabeza de Enron dispuesto a mantener la

prudencia.

Enron todava tena una deuda considerable, y tanto Lay, como Skilling y Mark eran

declarados derrochadores. Mark ya se haba establecido una reputacin como gran

gastadora del "jet-set", derrochando grandes sumas de dinero en las oficinas

internacionales de Enron, sin escatimar gastos para entretener a los clientes y

contrapartes. Con la salida de Kinder, Lay vendi inmediatamente la modesta flota de

jets corporativos que tena la empresa y compr una flota mucho ms cara, que inclua

un Gulfstream V de US$ 41.6 millones para su uso personal. Sin embargo, el peor de

todos fue Skilling, quien no iba a permitir obstculos en su visin de negocio y comenz

una fiebre de contrataciones. Entre 1996 y 1997, la dotacin de personal de Enron se

duplic, pasando de 7.456 empleados a 15.555.

- 19 -

Skilling tambin impuso una dura cultura corporativa con el fin de eliminar a los menos

aptos para el negocio y sustituirlos por nuevas contrataciones. Mientras tanto, Andrew

Fastow, hombre del crculo ntimo de Skilling fue nombrado Director Financiero de

Enron en 1996, a la edad de 37 aos.

En 1997, se presenta el dilema del fondo JEDI, formado en 1993 conjuntamente por

Enron y Calpers, el sistema de jubilacin de empleados pblicos de California. Enron

propone a Calpers unirse a un nuevo negocio, y ste ltimo pone como condicin su

retiro del fondo Joint Energy Development Invesments, (JEDI) que presentaba algunas

prdidas. Enron no poda simplemente comprar la inversin de Calpers, ya que

entonces sera el nico inversor en JEDI, ste dejara de ser independiente, y su deuda

tendra que aparecer en el balance general de Enron. Fastow propuso formar una

nueva empresa, llamada Inversiones Chewco, que ocupara el lugar de Calpers como

inversor en JEDI con lo cual la deuda quedara fuera del balance. ste sera solo el

primer paso de una compleja red de sociedades fantasma creadas por Fastow para

ocultar deudas, separar inversiones fallidas e inflar las valoraciones de otros activos.

El logro ms visible de la empresa para fines de los 90 fue EnronOnline, una

plataforma de comercio en Internet puesta en marcha en noviembre de 1999. Este

sistema permiti a los clientes conectarse en lnea, observar los precios de oferta y

realizar operaciones directamente con Enron.

Paradjicamente, Skilling, que tanto estaba pujando por hacerse del control de Enron,

acabara en el centro de la tormenta, mientras que Mark y Pai, terminaran siendo los

ms afortunados en la trgica historia de la compaa: disfrutaron los beneficios de su

rpido crecimiento y la abandonaron justo en el momento indicado, dejando un tendal

de deudas y proyectos frustrados. Ellos vendieron todas sus acciones cuando los

- 20 -

valores tocaron su mxima cotizacin y, como si esto fuera poco, su retiro anticipado

les permiti quedar excluidos de los posteriores escndalos y procesos judiciales.

- 21 -

La Gestin de Recursos Humanos

Los Nuevos cambios en la mentalidad corporativa trajo consigo la mentalidad del

talento, donde la fortaleza del sistema se debe a sus estrellas y por lo tanto estas

deben ser premiadas con importantes paquetes remunerativos. Las empresas

modernas deban contar con lderes obsesionados en la cuestin del talento,

basndose en el siguiente procedimiento: Reclutar sin parar buscando a los mejores;

identificar y segregar a las estrellas, recompensndolas en forma desproporcionada y

continua; y finalmente siempre invitarlas a escalar hacia posiciones de mayor

responsabilidad. La estrategia se basaba en apostar por los atletas naturales, los que

tenan habilidades intrnsecas ms fuertes, ms all de su experiencia concreta, e

incluso promocionarlos por encima de sus jefes directos. La empresa que contara con

los mejores talentos en todos los niveles obviamente superara a sus competidores.

Gestion de Recompensar al talent no por los actos, solo por el nivel acadmico

Ninguna otra empresa como Enron tomo con tanto fervor este predicamento. Enron

llev esta mentalidad del talento a extremos insospechados y, bsicamente, fue la

compaa del talento por excelencia.

- 22 -

Skilling implement que los miembros de los comits se reunieran dos veces al ao y

calificaban a las personas de su rea utilizando diez criterios diferentes en una escala

de uno a cinco. Llamaban a este proceso como la "revisin de 360 grados". La

configuracin del sistema se basaba en brindar enormes compensaciones para retener

y recompensar a sus empleados ms valiosos.

Los empleados buscaban constantemente manejar un alto volumen de ofertas, a

menudo sin tener en cuenta la calidad del flujo de caja o los verdaderos beneficios, con

el nico objetivo de obtener una alta calificacin para su evaluacin de desempeo. Se

impuso una competencia interna feroz y floreci un ambiente de paranoia

El proceso termin convirtindose en un acto poltico. Los empleados podran

socavarse unos a otros mediante la presentacin de comentarios negativos o, por el

contrario, podan entran en acuerdos con otros compaeros para presentar buenas

crticas. Los administradores tambin solan comerciar entre ellos, ya que si uno

quera eliminar ms del 15% de su personal y otro quera mantener la mayor parte de

ella, podran llegar a un acuerdo. Los administradores, rpidamente comenzaron a

utilizar la PRC como una herramienta para recompensar a los amigos, y todos los

empleados estaban bajo presin para conseguir a un alto directivo como un protector

Cmo era posible evaluar el desempeo de alguien en un sistema en el que nadie

duraba en su puesto un mnimo de tiempo que permitiese realizar dicha evaluacin?

Tales fueron los casos de Rebecca Mark y Lou Pai, ambos catalogados como

talentosos. Sin embargo, sus divisiones de negocio terminaron en desastre: Las

estrategias estaban mal planificadas o sobredimensionadas y se perdieron decenas de

millones de dlares. Pero nadie les reproch el no haber analizado mejor estos

negocios, con mucho ms cuidado, antes de arriesgar millones de dlares. Enseguida

se les dio nuevas oportunidades, que se tradujeron en nuevas grandes prdidas antes

de que ambos se retiraran en el ao 2000, con varios millones de dlares bajo el brazo

- 23 -

por los servicios prestados a la empresa. Entonces surge la paradoja de que si

realmente es coherente premiar el talento si ste finalmente no se traduca en un

buen negocio. Justamente puede decirse que una de las razones de la quiebra de

Enron fue su mentalidad del talento, y su sobrevaloracin de determinadas personas

que terminaron provocando el fracaso conjunto de la compaa.

- 24 -

Creacin de Entidades de Propsito Especial

Desde fines de los aos 90 hasta el ao 2001, Enron utiliz estas Entidades de

Propsito Especial, para eludir las convenciones contables y en especial para

esconder su deuda. Como resultado de esta violacin, la hoja de balance de Enron

siempre subestimaba sus pasivos, mientras que exageraba su patrimonio y sus

ganancias. En un momento dado, Enron revel a sus accionistas que haba cubierto el

riesgo de sus propias inversiones fallidas con entidades de propsito especial. Sin

embargo, los inversores eran ajenos al hecho de que las entidades de propsito

especial estaban utilizando acciones de la propia empresa como garantas financieras

para realizar estas operaciones de cobertura.

Otros beneficios que encontr Enron para sus SPE fue el hecho de que poda

venderles activos y generar as ganancias rpidas, aunque estas eran simuladas,

pues Enron controlaba los dos lados de la transaccin, lo que le permita no solo

asegurar una venta rpida, sino establecer el precio y los plazos.

- 25 -

Crisis Energtica de California

El 14 de junio de 2000, se producen apagones que afectaron a 97.000 clientes en la

Baha de San Francisco, ante lo cual, la San Diego Gas & Electric Company presenta

una denuncia sobre la manipulacin del mercado por parte de algunos productores de

energa en agosto de 2000. El 7 de diciembre se sufre una nueva baja en la oferta a las

plantas de energa.

Ante esta situacin Skilling cre la estrategia denominada Death Star o Estrella de la

Muerte, era el nombre que Enron le dio a su prctica fraudulenta basada en los planes

para mitigar la congestin. Segn la infraestructura disponible, el transporte de la

electricidad tiene una carga mxima definida. Las lneas de tendido elctrico deben ser

reservadas (o programadas) por adelantado para el transporte de cantidades

compradas y vendidas. La estrategia de Enron se basaba en sacar provecho a las

horas de mayor demanda para programar o reservar el uso de una lnea en

California ms de lo que realmente requera, creando la apariencia de que las lneas

elctricas estn congestionadas. Segn las reglas del mercado, el Estado de California

deba abonar tasas de congestin", un incentivo financiero por los inconvenientes

producidos a las compaas de energa. Sin embargo, en el juego de la Estrella de la

Muerte, la congestin era totalmente ilusoria y las tasas de congestin eran el

verdadero negocio. Una vez obtenido el beneficio, Enron reenviaba la energa a su

punto de origen, pero no a travs de California. En ltima instancia la energa

terminara justo donde empez, y Enron cobrara dinero a California sin haber utilizado

la electricidad, otros de los Fraudes realizados fueron llamados Lavado de

Megavatios, Fat Boy.

El 17 de mayo 2001, el candidato a gobernador republicano Arnold Schwarzenegger y

el ex Alcalde republicano de Los ngeles Richard Riordan, se renen con Kenneth Lay,

- 26 -

en Beverly Hills. La reunin fue convocada por Enron para presentar su "Solucin

Integral para California", con el objetivo de poner fin a las investigaciones federales y

estatales sobre el papel de Enron en la crisis energtica de California.

Entre 2000 y 2001, el sector pblico de California tuvo que despedir a 1.300

trabajadores, en un esfuerzo por mantener su solvencia. Como el mercado de San

Diego estaba completamente des-regulado, la empresa a cargo de la distribucin

estaba en condiciones de aumentar las tarifas para reflejar el mercado spot, con lo que

las pequeas empresas se vieron seriamente afectadas.

Los precios de la energa recin se normalizaron en septiembre de 2001 y tras la cada

de Enron, sali a la luz toda la manipulacin de precios que haba existido en el

mercado energtico. El 07 de octubre 2003, Schwarzenegger fue elegido gobernador

de California y, el 13 de noviembre, poco antes de dejar el cargo, Davis declara

oficialmente el fin de la crisis energtica iniciada el 17 de enero de 2001. El estado de

emergencia permiti a Davis comprar directamente la energa para ayudar a las

empresas pblicas con problemas financieros, adems que permiti agilizar el proceso

de solicitud para las nuevas centrales elctricas. Durante ese tiempo, California

concedi licencias a 38 nuevas plantas de energa, que ascenderan la produccin de

electricidad a 14.365 megavatios cuando estuviesen terminadas.

En julio de 2000 se da a conocer el Convenio con Blockbuster para el alquiler de

pelculas por internet, lo que provoc que las acciones se dispararan hasta alcanzar los

$90,56 c/u. ste fue el ltimo gran anuncio de Enron antes de su bancarrota.

- 27 -

Sin embargo, Enron pareci mantenerse firme ante la crisis del sector y en julio del

2000 pudo anunciar otro golpe. Haba negociado un contrato con la compaa de

alquiler de pelcula, BlockBuster, para crear un servicio de entretenimiento a la carta a

travs de la red de internet.

Las acciones de Enron vuelven a subir, batiendo nuevos rcords y tocando lo que

seran sus valores mximos antes de su estrepitosa cada. Eron, suministraba ms de

500 diversos servicios entre ellos el de Banda Ancha.

- 28 -

Cada de la Empresa

En 2002 se descubri que la mayor parte de sus beneficios eran falsos, que la empresa

tena una deuda mayor de lo que se pensaba y que, en general, todo Enron era un

gigantesco fraude. La compaa suspendi pagos y los accionistas que se creyeron las

promesas de los directivos de Enron de que la empresa estaba saneada perdieron todo

su dinero.

Sus maniobras contables provocaron la prctica

desaparicin de una de las mayores auditoras por

entonces y que se encargaba de sus libros, Arthur

Andersen. Si bien Enron haba logrado mantener a

la opinin pblica alejada sobre el valor real de la

empresa y de sus ganancias, lo cierto es que la

situacin no andaba bien y esto no podra

ocultarse por mucho ms tiempo. La deuda de

Enron era creciente, pero los grandes

conglomerados financieros se asociaron

fraudulentamente para que en los libros contables

los prstamos aparecieran como pagos por ventas.

Enron reflej lo que de hecho era pasivo como activo, declarando su deuda ms baja

de lo que realmente era y exagerando su flujo de efectivo. Con esto lograba aumentar

el precio de sus acciones y su capacidad para solicitar nuevos prstamos. Sin

embargo, desde principios de 2000, Enron estaba teniendo serios problemas para

conseguir efectivo y tuvo que seguir endeudndose para mantener a flote el negocio.

Adems, la empresa haba quedado muy expuesta ante las compaas elctricas de

California, a las cuales deba decenas de millones de dlares por los famosos

"derivados climticos".

- 29 -

Pero en ese momento, para el mundo exterior, todos los negocios de Enron parecan

exitosos y todos sus empleados parecan ricos. Las oficinas centrales impresionaban

por su opulencia y Enron era aclamada como una gran compaa global, elogiada por

sus grandes planes de pensiones a largo plazo y los beneficios para sus trabajadores.

El futuro pareca prometedor, ya que Enron haba sido una de las principales fuentes

de financiacin de la carrera poltica de George W. Bush (Hijo), quien asumira la

presidencia de EEUU el 20 de enero de 2001. El Director Ejecutivo de Enron, Kenneth

Lay, era amigo personal de Bush desde la poca en que ste era gobernador de Texas

e incluso corrieron rumores de que Lay poda llegar a ocupar algn cargo dentro del

nuevo gobierno republicano, aunque finalmente esto no ocurri. Por aquel entonces el

valor de las acciones de Enron oscilaba entre los 83 y los 85 dlares cada una, no era

el precio ms alto de su historia, pero tampoco estaba muy lejos de ello.

Irnicamente, a poco tiempo de su quiebra en el ao 2000 la empresa gan el premio

del Financial Times a la "Compaa de Energa del Ao" y a la "mejor y ms exitosa

decisin de inversin". Ese mismo ao apareci tambin en la lista de los 100 mejores

empleadores segn una lista de la revista Fortune, donde se destacaba la

grandilocuencia de sus instalaciones entre los ejecutivos de empresas. Lo ms

destacable era que en cuestin de quince aos, Enron Corporation haba pasado de

ser una pequea empresa de gas en Texas, a convertirse en el sptimo grupo

empresarial de mayor valor en Estados Unidos.

El futuro segua pareciendo prometedor, sin embargo, en las oficinas de Arthur

Andersen ya se debata sobre un punto crtico: las sociedades creadas y gestionadas

(directa o indirectamente) por el principal ejecutivo financiero de Enron, Andrew S.

Fastow. Lo que haca tan importantes a estas sociedades era que sus transacciones

involucraban grandes cantidades de acciones de la propia Enron, y estos negocios

podran desplomarse si el precio de la accin caa demasiado.

- 30 -

Justamente, a partir de all el valor de la accin comenzara un imparable retroceso

hasta que finalmente, en poco menos de un ao, terminara siendo retirada de la bolsa

El 16 de octubre de 2001, finalmente Enron anuncia pblicamente que deba realizar

correcciones en sus estados financieros entre los aos 1997 y 2000 para corregir

violaciones de contabilidad.

El 17 de octubre la compaa anunci que haban cambiado los administradores del

plan de pensiones de sus empleados. Con lo cual el plan quedaba congelado durante

un perodo de 30 das y los trabajadores tenan prohibida la venta de sus acciones de

Enron.

La realidad es que Enron no poda explicar esta inesperada carga de mil millones de

dlares y muchos analistas quedaron como verdaderos ignorantes ya que nunca

haban sabido realmente cmo funcionaba el negocio de la empresa. Lay tom la

decisin de despedir a Andrew Fastow Director Financiero de Enron.

Mientras tanto, en pleno colapso, los 21.000 empleados y 4.500 jubilados de la

empresa, cuyos ahorros estaban depositados en acciones de Enron, asistan

impotentes al desplome de la cotizacin.

Debido a esto Moody 's y Fitch, dos de las tres mayores agencias de calificacin,

prevean revisar la nota de Enron para una posible baja.

- 31 -

A fines de 2001 la realidad era que los analistas y observadores no podan evaluar

correctamente a una empresa cuyos estados financieros eran tan misteriosos, y

muchos teman que solo Skilling y Fastow podan dar explicaciones a tantos aos de

operaciones extraas. Lay se haba convertido en el nico interlocutor dentro de Enron,

pero l tampoco poda dar respuesta a preguntas tan detalladas sobre los negocios que

haba realizado la empresa, lo cual provocaba ms preocupacin entre los analistas.

La SEC procedi con las investigaciones y estas correcciones dieron como resultado la

eliminacin casi total de las ganancias para el ao fiscal 1997, y reducciones

significativas en los aos siguientes. Por lo tanto, los masivos beneficios y el excelente

desempeo financiero proclamado por la compaa haban sido solo una ilusin y

ahora la firma daba a conocer un inmenso "agujero negro" contable. A pesar de esta

revelacin, Dynegy una nueva compaa que trajo un poco de luz a Enron declar que

segua teniendo la intencin de comprar a Enron. Ambas compaas promovieron el

acuerdo de manera agresiva y algunos observadores tenan la esperanza de que la

operacin finalmente se concretara. Mientras continuaban las negociaciones, el

problema del crdito se haca cada vez ms crtico, ya que tanto Moodys como S&P

haban vuelto a bajar la calificacin de Enron a un solo punto por encima de la

categora de basura. Con esta calificacin la compaa perda su capacidad de

comercio y se eliminaban todas sus lneas de crdito.

Las acciones de Enron se desplomaron de $ 9,06 a $ 6,99 cada una, el 20 de

noviembre. Al da siguiente, la empresa asegura una extensin de su deuda por 690

millones, el dinero que necesitaba para cubrir sus obligaciones de fin de mes. Cinco

das despus, las acciones de Enron estaban por el piso: cotizaban a U$S 4,01.

- 32 -

Ahora Dynegy quera alejarse del asunto, aunque tendra que demostrar legalmente un

"cambio sustancial" en las circunstancias de la transaccin y las ltimas revelaciones

an no eran motivo suficiente para ello.

- 33 -

Enron en Quiebra

28 de noviembre de 2001, la noticia de la inevitable cada de Enron, se hizo pblica

alrededor de las 10:30 de la maana, y el precio de las acciones cay hasta los $ 0,61

en el final de la rueda diaria

sta se convirti en la mayor bancarrota de la historia de EE.UU. (antes de ser

superada por WorldCom al ao siguiente). El da en que Enron se declar en quiebra, a

los empleados se les dijo que deban recolectar todas sus pertenencias y que tenan 30

minutos para desalojar el edificio. Casi el 62% de los ahorros de 15.000 empleados

estaban basados en los planes de acciones de Enron que a principios de 2001

cotizaban a $ 83 dlares y que ahora eran prcticamente basura.

El 9 de enero de 2002 el Departamento de Justicia de los Estados Unidos comienza la

investigacin criminal en el caso de Enron. Un da despus, la Casa Blanca confirma

que Kenneth Lay realiza acciones dirigidas a influir ante la Administracin Pblica para

promover decisiones favorables a los intereses de su empresa poco antes de que sta

colapsara. Arthur Andersen por su parte, reconoce que sus empleados destruyeron

algunos documentos vinculados a Enron.

El 16 de enero de 2002 las acciones de Enron son dadas de baja en la Bolsa de Nueva

York. Al da siguiente Enron despidi a Andersen como auditor, citando como razones

la destruccin de documentos y una asesora contable deficiente.

El 24 de enero comienza la audiencia del caso Enron en el Congreso de Estados

Unidos. Un da despus, el ex ejecutivo, Clifford Baxter se suicida. Baxter haba

renunciado a la empresa el 1 de mayo de 2001 luego de una discusin con Skilling, y

- 34 -

en los meses previos a la quiebra de Enron haba liquidado acciones por valor de 30

millones de dlares. Sin embargo, no haba ninguna acusacin en contra de Baxter y

ste haba aceptado testificar en el caso. Aparentemente Baxter se hallaba muy

afectado por la quiebra de la empresa donde haba dejado gran parte de su vida. Aquel

25 de enero de 2002 Baxter fue hallado muerto en Sugar Land (Texas), dentro de su

Mercedes Benz negro S500, con una herida de bala por el lado derecho de su cabeza.

El revlver se hallaba dentro del coche y una nota de suicidio fue encontrada en el auto

de su mujer. La nota de suicidio estaba escrita a mano y dirigida a su esposa Carol,

aunque sin firma. En dicha carta le expresa su desesperacin sobre la direccin que

haba tomado su vida.

- 35 -

Cargos Legales

El 25 de mayo de 2006 fueron declarados culpables Kenneth Lay, presidente de Enron

y Jeffrey Skilling, su ex director ejecutivo, de conspiracin para cometer fraudes. El

jurado compuesto por 12 personas declar a Lay

culpable de los seis cargos que se le imputaban,

mientras que consider que Skilling, que le

sucedi en la presidencia de la empresa, es

culpable de conspiracin y fraude. Lay y Skilling

afrontaban seis y 28 cargos de conspiracin,

fraude y maniobras financieras para ocultar las

prdidas y exagerar los beneficios de Enron, con el fin de atraer el dinero de los

inversores. El 5 de julio de 2006, producto de problemas coronarios, falleci en Aspen

(Colorado) Kenneth Lay, de 64 aos, quien arriesgaba una pena de hasta 45 aos de

crcel por su participacin en el fraude financiero. El 23 de octubre de 2006 Jeffrey

Skilling fue condenado a una pena de 24 aos de prisin tras haber sido declarado

culpable de 19 cargos durante su breve gerenciamiento en la empresa (renunci solo

cuatro meses antes de la quiebra).

Ms de 20.000 ex empleados de Enron ganaron en

mayo de 2004 una demanda de $ 85 millones para

compensar los $ 2 mil millones que haban perdido

de sus planes de ahorro y jubilacin: los empleados

recibieron cada uno alrededor de $3,100 solamente.

Al ao siguiente, diversos inversores recibieron otro

asentimiento por $ 4.2 millones de dlares.

- 36 -

Importancia de Arthur Andersen en caso Enron, su cada.

Fue una de las cinco grandes compaas auditoras del

mundo. Su sede se encontraba en Chicago. Adems de

la auditora, ofreca servicios de asesoramiento fiscal y

jurdico.

En octubre 2001, la firma Arthur Andersen comienza a destruir documentos

relacionados a las auditoras realizadas a ENRON. La destruccin contina hasta

noviembre cuando la firma recibe una cdula para comparecer ante la Comisin de

Seguridades y de Comercio.

En 2002, Arthur Andersen se vio involucrado en el escndalo financiero Enron, lo que

motiv el cese de casi todas sus actividades. A partir de entonces, las sociedades de

Arthur Andersen en los diferentes pases se fueron disolviendo y sus equipos

profesionales se fusionaron o fueron absorbidos por otras empresas del sector.

El final de Arthur Andersen ocurri cuando la compaa, como auditores de Enron

Corporation, fue sentenciada por los tribunales federales de Houston el sbado, 16 de

junio de 2002, por delitos de obstruccin a la justicia, y de destruccin y alteracin de

documentos relacionados con la quiebra de Enron y las irregularidades cometidas por

dicha corporacin. La multa impuesta fue de unos 500 000 dlares, y adems se priv

a la compaa de poder seguir ejerciendo sus funciones de auditora y asesora para

las sociedades registradas en la bolsa de valores de los Estados Unidos.

- 37 -

El 31 de mayo de 2005 la corte suprema de Estados Unidos, a raz de una apelacin

por parte de Arthur Andersen, absolvi a la compaa basndose en la vaguedad de las

pruebas presentadas por la acusacin, estimando adems que el jurado del juicio

condenatorio estuvo aleccionado por la fiscala para culpabilizar a la auditora por

destruir papeles, incluso si no hubiera nimo de obstruir a la Justicia. Sin embargo, la

compaa no pudo recuperarse de la prdida de prestigio y capital humano y fue

incapaz de retomar la actividad profesional anterior, ni siquiera a menor escala

- 38 -

Ley Sarbanes Oxley

Conocida por sus siglas SOX, toma su

nombre del senador del partido

demcrata Paul Sarbanes y el

congresista del partido republicano

Michael G. Oxley.

Esta ley tiene por objeto el establecer

medidas de control interno ms rgidas y eficientes para evitar que las empresas que

cotizan en bolsa realicen fraudes como el que sucedi con Enron.

La ley Sarbanes-Oxley fue aprobada por el Congreso en 2002 y permite garantizar una

revelacin financiera "completa, justa y precisa" de las corporaciones

Sarbanes-Oxley requiere que el mximo ejecutivo y los directores financieros de la

corporacin aprueben explcitamente los documentos financieros publicados por la

empresa, as como los procedimientos contables utilizados para crear los documentos.

SOX naci como respuesta a una serie de escndalos corporativos que afectaron a

empresas estadounidenses a finales del 2001, producto de quiebras, fraudes y otros

manejos administrativos no apropiados, que mermaron la confianza de los

inversionistas respecto de la informacin financiera emitida por las empresas.

Bajo esta ley queda establecido:

Un nuevo estndar para definir la responsabilidad corporativa, la rendicin de

cuentas, la transparencia y el comportamiento de las corporaciones.

- 39 -

Aumenta la responsabilidad de los implicados en casos de fraude o malos

manejos.

Se establece un nuevo estndar para que las empresas realicen la presentacin

de informes sobre la eficacia de los controles internos.

Es importante buenos controles internos ya no se consideran slo como una buena

prctica ahora son mandatorios por ley.

SOX requiere que los ejecutivos, comits y auditores externos realicen tareas

especficas para lograr los objetivos que exige la Ley sobre la divulgacin de la

informacin corporativa.

La ley Sarbanes-Oxley establece penas ms severas para los responsables de la

preparacin de estados financieros fraudulentos y as evitar que un ejecutivo financiero

o jefe se defienda de un cargo de fraude alegando que ignoraba el hecho, al igual que

reafirma el hecho de que el Auditor Externo debe ser independiente de la gestin.

- 40 -

Conclusin

El Caso Enron nos brind un claro caso de Fraude Empresarial Planificado, en donde

la codicia y la avaricia se hicieron presentes en toda su extensin en cada rama de esta

empresa, que pareca haber encontrado la forma de que cada empleado sacara lo peor

de s con tal de ganar un mejor puesto y ms dinero.

La Corporacin Enron, logr involucrarse con dos grandes sectores de los Estados

Unidos

Sector Poltico: Aportando en las campaas personales de dos grandes partidos

polticos del pas.

Sector Privado: Logra manipular y sobornar a una de las grandes firmas a nivel

mundial Arthur Andersen para realizar Estados Financieros Fraudulentos que

reflejaran informacin atractiva para la bolsa de valores.

La tica profesional en el ejercicio de la Auditora no est separada de la tica en

general, se trata del actuar del ser humano de acuerdo a las virtudes naturales; y esto

se da en la capacidad de distinguir lo bueno de lo malo y descartar el soborno que

tarde o temprano conlleva a la destruccin de sus ideales.

Este mal actuar conllev a que el riesgo financiero fuese desproporcionado e

incalculable. Como evento de ello, ENRON se vio sumergido en una crisis financiera de

proporciones incalculables y su inminente quiebra.

Este caso dej consigo grandes implicaciones legales, financieras, sin contar los

cientos de familias sin sus jubilaciones e inversiones de aos. La deshonra no solo de

la compaa si no de grandes personalidades que durante aos fueron motivos de

ejemplo. La muerte de dos protagonistas principales a lo largo de la historia del

crecimiento de Enron. Un caso para recordar y no olvidar que cada acto financiero mal

gestionado tendr siempre consecuencias negativas.

S-ar putea să vă placă și

- Caso EnronDocument19 paginiCaso EnronJhoseph AvilaÎncă nu există evaluări

- Tarea 2 Intra Caso EnronDocument7 paginiTarea 2 Intra Caso EnronLethy Mendez100% (1)

- Modelo Del Diamante de PorterDocument3 paginiModelo Del Diamante de PorteredwinÎncă nu există evaluări

- CUESTIONARIO FINAL MarketingDocument5 paginiCUESTIONARIO FINAL MarketingPedroÎncă nu există evaluări

- Caso 3 Graves Industries B 105s03 PDF SpaDocument5 paginiCaso 3 Graves Industries B 105s03 PDF SpaLuis LopezÎncă nu există evaluări

- Herramientas de Toma de Decisiones - 4 Tarea PDFDocument7 paginiHerramientas de Toma de Decisiones - 4 Tarea PDFAngie Lorena OSPINA QUINTEROÎncă nu există evaluări

- Planilla de Clasificación de Stakeholders - Pluspetrol NorteDocument9 paginiPlanilla de Clasificación de Stakeholders - Pluspetrol NorteKARINAÎncă nu există evaluări

- Caso Harvard Tercer ParcialDocument2 paginiCaso Harvard Tercer Parcialmaribeli perezÎncă nu există evaluări

- Análisis Lectura - PixarDocument5 paginiAnálisis Lectura - PixarDiego Arangurí GonzalesÎncă nu există evaluări

- VIVIANA - SOTO - Administracion de Operaciones - ACTIVIDAD1Document10 paginiVIVIANA - SOTO - Administracion de Operaciones - ACTIVIDAD1Viviana SotoÎncă nu există evaluări

- Tarea El Triangulo Del FraudeDocument2 paginiTarea El Triangulo Del FraudeJairo AguilarÎncă nu există evaluări

- Preguntas Del Caso EnronDocument2 paginiPreguntas Del Caso EnronJD Caraveo HerediaÎncă nu există evaluări

- Analisis Caso HarvardDocument10 paginiAnalisis Caso Harvardpizarnik213100% (1)

- Informe Sobre El Proyecto ArcaDocument2 paginiInforme Sobre El Proyecto ArcaNelcy DiazÎncă nu există evaluări

- Estados Financieros ColpapelesDocument17 paginiEstados Financieros ColpapelesZharik Lopez CruzÎncă nu există evaluări

- Mapa Conceptual - Tarea 2Document1 paginăMapa Conceptual - Tarea 2Jessika SuAlvaÎncă nu există evaluări

- Evidencia 9 Matriz Comparativa Modelos de Negocio OnlineDocument6 paginiEvidencia 9 Matriz Comparativa Modelos de Negocio OnlineJavier SierraÎncă nu există evaluări

- Cadena de Distribucion de Mcdonalds PDFDocument47 paginiCadena de Distribucion de Mcdonalds PDFCarlos Cordova Jimenez0% (1)

- Coca Cola AnalisisDocument5 paginiCoca Cola AnalisisJesu CHÎncă nu există evaluări

- ESTADOS FINANCIEROS - Mapa ConceptualDocument1 paginăESTADOS FINANCIEROS - Mapa Conceptualルイス・ エンリケÎncă nu există evaluări

- Colombina S.ADocument11 paginiColombina S.ADanna GómezÎncă nu există evaluări

- El Análisis de Las Fuerzas de Porter - Eje # 3Document20 paginiEl Análisis de Las Fuerzas de Porter - Eje # 3Johana CardenasÎncă nu există evaluări

- Trabajo Colaborativo FinalDocument79 paginiTrabajo Colaborativo FinalJose Jair Rodriguez Amaya0% (1)

- Unidad 3 Fase 4Document13 paginiUnidad 3 Fase 4JIMMY RAUL DELGADO LEYVAÎncă nu există evaluări

- Deficit en La Cuenta CorrienteDocument4 paginiDeficit en La Cuenta CorrienteursulamackenneyÎncă nu există evaluări

- Tabajo de Reconocimiento de AlpinaDocument32 paginiTabajo de Reconocimiento de AlpinaLuisa Fernanda LOZANO POLANIAÎncă nu există evaluări

- Administración Estratégica Actividad 5 AeDocument12 paginiAdministración Estratégica Actividad 5 AeZuley MedinaÎncă nu există evaluări

- BavariaDocument12 paginiBavariaEly CastroÎncă nu există evaluări

- Exportacion TamalesDocument46 paginiExportacion TamalesJherson Velasquez Rebatta100% (1)

- GESTIÓN EMPRESARIAL InformeDocument9 paginiGESTIÓN EMPRESARIAL InformeErika FonsecaÎncă nu există evaluări

- Caso Cooper - Daniel TerceroDocument7 paginiCaso Cooper - Daniel TerceroDaniel Tercero HernándezÎncă nu există evaluări

- RESUMEN DECRETO No 2706 de 2012 PDFDocument2 paginiRESUMEN DECRETO No 2706 de 2012 PDFias2008Încă nu există evaluări

- CASO BARINGS FinanzasDocument7 paginiCASO BARINGS FinanzasEMILY ABIGAIL AFANADOR QUINTEROÎncă nu există evaluări

- Debilidades, AviaturDocument1 paginăDebilidades, AviaturdanielÎncă nu există evaluări

- 9.presupuesto de Capital Internacional UNMSM ClaseDocument55 pagini9.presupuesto de Capital Internacional UNMSM ClaseJoaquin AVÎncă nu există evaluări

- Tarea 1Document2 paginiTarea 1giovanniÎncă nu există evaluări

- Análisis - El Precio de La CodiciaDocument1 paginăAnálisis - El Precio de La CodiciaKarlita JaénÎncă nu există evaluări

- Pesca DeportivaDocument49 paginiPesca DeportivaKary Toala VargasÎncă nu există evaluări

- Modulo 2. Verificado 1Document2 paginiModulo 2. Verificado 1melissacalixÎncă nu există evaluări

- Internacionalizacion Grupo NutresaDocument3 paginiInternacionalizacion Grupo NutresaRichard YelaÎncă nu există evaluări

- INFORME DE SIMULADOR Final XD XDDocument25 paginiINFORME DE SIMULADOR Final XD XDAnthony SandovalÎncă nu există evaluări

- Los Cinco Factores Claves para Un Benchmarking ExitosoDocument6 paginiLos Cinco Factores Claves para Un Benchmarking ExitosoClaudia RojasÎncă nu există evaluări

- 1 B Asignacion 1Document23 pagini1 B Asignacion 1Jesús CaychoÎncă nu există evaluări

- Aplicar El Método Mic Mac para La Empresa Luis MiguelDocument27 paginiAplicar El Método Mic Mac para La Empresa Luis Miguelluis ballesterosÎncă nu există evaluări

- Tarea de InvestigacionDocument5 paginiTarea de InvestigacionMarcio NuñezÎncă nu există evaluări

- Estados Financieros BavariaDocument11 paginiEstados Financieros Bavariagina_viloria_1Încă nu există evaluări

- La Bioética Como Pilar de Las Finanzas para El DesarrolloDocument22 paginiLa Bioética Como Pilar de Las Finanzas para El DesarrolloGustavo FonsecaÎncă nu există evaluări

- Español Customer Experience-Banking - En.esDocument28 paginiEspañol Customer Experience-Banking - En.esValeria Sandoval IsazaÎncă nu există evaluări

- Actividad 1 Mercadeo InternacionalDocument7 paginiActividad 1 Mercadeo InternacionalLucero Angarita AlbarracinÎncă nu există evaluări

- Actividad #2 PYCDocument8 paginiActividad #2 PYCJuankÎncă nu există evaluări

- Historia TerpelDocument3 paginiHistoria TerpelMario ChicueÎncă nu există evaluări

- Trabajo Final InnovacionDocument72 paginiTrabajo Final InnovacionRafa Ayala CastroÎncă nu există evaluări

- CASO 4 - Eliminar Al IntermediariDocument11 paginiCASO 4 - Eliminar Al Intermediarivictor alfonso salinas espinozaÎncă nu există evaluări

- Caso WhiteDocument7 paginiCaso WhiteMarina ContrerasÎncă nu există evaluări

- Caso Del Hotel La PaellaDocument3 paginiCaso Del Hotel La Paellapelin20000% (1)

- Monográfia Caso EnronDocument12 paginiMonográfia Caso EnronDiego Leon Alva100% (1)

- Planificacion Auditoria Forense Caso EnronDocument54 paginiPlanificacion Auditoria Forense Caso EnronKaren Rodriguez100% (3)

- Estudio Del Caso EnronDocument11 paginiEstudio Del Caso EnronMiguel Angel ConcepcionÎncă nu există evaluări

- Caso Enron Fraude FinancieroDocument5 paginiCaso Enron Fraude FinancieroNah Jek0% (1)

- 2 Fraude Financiero Casos Enron y ParmalatDocument6 pagini2 Fraude Financiero Casos Enron y ParmalatNabila PachecoÎncă nu există evaluări

- Manual de Buenas Prácticas en InstagramDocument18 paginiManual de Buenas Prácticas en InstagramVera MartinezÎncă nu există evaluări

- PYB - 9 Pilares para La Construcción de Una Marca RentableDocument6 paginiPYB - 9 Pilares para La Construcción de Una Marca RentableVera MartinezÎncă nu există evaluări

- 8 KPIs Claves para Medir en Rendimiento de Las Redes SocialesDocument12 pagini8 KPIs Claves para Medir en Rendimiento de Las Redes SocialesVera MartinezÎncă nu există evaluări

- ALGORITMOSDocument10 paginiALGORITMOSVera MartinezÎncă nu există evaluări

- Cuadro de Mandos Redes Sociales - PlantillaDocument8 paginiCuadro de Mandos Redes Sociales - PlantillaVera MartinezÎncă nu există evaluări

- Social Media PlanDocument15 paginiSocial Media PlanVera MartinezÎncă nu există evaluări

- Flores de Bach BioenergeticaDocument2 paginiFlores de Bach BioenergeticaVera Martinez100% (1)

- CP 1 PDF Del Curso de Septiembre de Enric Corbera y Bioneuroemocion PDFDocument4 paginiCP 1 PDF Del Curso de Septiembre de Enric Corbera y Bioneuroemocion PDFVera MartinezÎncă nu există evaluări

- Tabla Flores de BachDocument2 paginiTabla Flores de BachVera Martinez100% (17)

- Oficina de Normalizacion Previcional - ONPDocument6 paginiOficina de Normalizacion Previcional - ONPavill yanethÎncă nu există evaluări

- Análisis de Precios Unitarios: PáginaDocument1 paginăAnálisis de Precios Unitarios: PáginaandreuroborosÎncă nu există evaluări

- El ChequeDocument29 paginiEl ChequeJeffreyÎncă nu există evaluări

- Estados Financieros (PDF) 76048177 201612Document69 paginiEstados Financieros (PDF) 76048177 201612Tamara EstayÎncă nu există evaluări

- Estados FinancierosDocument66 paginiEstados FinancierosorietaÎncă nu există evaluări

- Derecho Tributario Derecho SocietarioDocument5 paginiDerecho Tributario Derecho Societariojuanjoi81Încă nu există evaluări

- Semana 4 - TallerDocument2 paginiSemana 4 - TallerMelanie VelasquezÎncă nu există evaluări

- Sesion 2 Explotacion de Canteras 2Document98 paginiSesion 2 Explotacion de Canteras 2Massimo Paliza PintoÎncă nu există evaluări

- Acciona S.ADocument10 paginiAcciona S.Akaren raquel uriol chafloqueÎncă nu există evaluări

- Estudios Previos Del Proyecto Mantenimiento y Adecuación de La Cafeteria de Socios de La Sede Principal Del Club Militar de OficialesDocument35 paginiEstudios Previos Del Proyecto Mantenimiento y Adecuación de La Cafeteria de Socios de La Sede Principal Del Club Militar de OficialesJohn Alex Malaver RomeroÎncă nu există evaluări

- U2 A2 EsecDocument9 paginiU2 A2 EsecJosé Andrés Cordova RodríguezÎncă nu există evaluări

- Evidencia 5 COMPLETADocument3 paginiEvidencia 5 COMPLETAJoseDeLaRosaPerezÎncă nu există evaluări

- Decreto Supremo Que Aprueba El Plan Nacional de Accion Del C Decreto Supremo N 010 2019 Minagri 1840243 1 PDFDocument19 paginiDecreto Supremo Que Aprueba El Plan Nacional de Accion Del C Decreto Supremo N 010 2019 Minagri 1840243 1 PDFPAUL ROMEROÎncă nu există evaluări

- Formato Proyectos SocialesDocument7 paginiFormato Proyectos SocialesCAPACYTEÎncă nu există evaluări

- Aportes Daniel VelezDocument1 paginăAportes Daniel VelezMariaÎncă nu există evaluări

- Tema 4 - Recursos Forestales y Sociedad - Bienes y Servicios Ofrecidos - y - ProducidosDocument16 paginiTema 4 - Recursos Forestales y Sociedad - Bienes y Servicios Ofrecidos - y - ProducidosJorge Manuel Revilla ChávezÎncă nu există evaluări

- Ficha Tecnica Madera de PinoDocument2 paginiFicha Tecnica Madera de PinoJesús Martinex0% (1)

- Guia Finazas Numero 1 Jose Fabian Jara LaraDocument8 paginiGuia Finazas Numero 1 Jose Fabian Jara LaraFabian Jara Lara100% (2)

- Acuerdo 06 2002 Normas PotDocument164 paginiAcuerdo 06 2002 Normas PotSebastianSalazarÎncă nu există evaluări

- Cuadro ComparativoDocument2 paginiCuadro ComparativoCarol Juliana Ramirez AguilarÎncă nu există evaluări

- Primeros Pasos en La Contabilidad PDFDocument15 paginiPrimeros Pasos en La Contabilidad PDFRoger Daniel Angulo TeranÎncă nu există evaluări

- PVPP Condesuyos PDFDocument171 paginiPVPP Condesuyos PDFKaeun GhilaryÎncă nu există evaluări

- Cambio Técnico o TecnológicoDocument5 paginiCambio Técnico o TecnológicoAntonio Mejia CanchilaÎncă nu există evaluări

- Litoral Gas S.A.: Liquidacion Emitida Con El Beneficio de Tarifa SocialDocument2 paginiLitoral Gas S.A.: Liquidacion Emitida Con El Beneficio de Tarifa SocialgermanpsirkÎncă nu există evaluări

- Ratios Del Estado de Situacion FinancieraDocument4 paginiRatios Del Estado de Situacion FinancieraGustavoÎncă nu există evaluări

- Contabilidad GerencialDocument11 paginiContabilidad Gerencialcepidalord100% (1)

- CAN y MercosurDocument10 paginiCAN y MercosurJuan Carlos GorizhiñoÎncă nu există evaluări

- Ensayo Socialismo Del Siglo XXI FinalDocument13 paginiEnsayo Socialismo Del Siglo XXI FinalSergio SartiÎncă nu există evaluări

- Foro 4 SISTEMAS de Informacion de SaludDocument3 paginiForo 4 SISTEMAS de Informacion de SaludPiero H VizcarraÎncă nu există evaluări

- Planeamiento Estratégico para El Sector Construcción Del Departamento de AmazonasDocument36 paginiPlaneamiento Estratégico para El Sector Construcción Del Departamento de AmazonasDarwin ContrerasÎncă nu există evaluări