Documente Academic

Documente Profesional

Documente Cultură

Bilan Financier Vs Bilan Comptable PDF

Încărcat de

Hamza MellianiTitlu original

Drepturi de autor

Formate disponibile

Partajați acest document

Partajați sau inserați document

Vi se pare util acest document?

Este necorespunzător acest conținut?

Raportați acest documentDrepturi de autor:

Formate disponibile

Bilan Financier Vs Bilan Comptable PDF

Încărcat de

Hamza MellianiDrepturi de autor:

Formate disponibile

www.i9tissad4you.

com

Préparé par : Rachid AZOUKENNI Page 1

www.i9tissad4you.com

I. Le bilan comptable :

A. Définition.

Le bilan comptable est un document de synthèse. Etabli à une date donnée, il présente la situation patrimoniale de l'entreprise à

cette date.

B. Aspect fonctionnel du bilan comptable.

Dans le bilan comptable, les éléments de l'actif et du passif sont classés selon leur fonction, c'est-à-dire selon leur appartenance

à l'un des cycles suivants :

Cycle investissement/financement : constitué des éléments stables à savoir les actifs immobilisés et le financement permanent.

Cycle d'exploitation : comprend les éléments générés par le fonctionnement courant de l'entreprise, c'est-à-dire les éléments

appartenant à l'actif circulant et au passif circulant.

C. Structure du bilan comptable.

Le bilan comptable réduit à ses grandes masses (classes), constitue un bilan condensé. Il permet d'évaluer l'importance relative

des masses par rapport au total du bilan, c'est-à-dire de faire apparaître la structure du bilan.

Préparé par : Rachid AZOUKENNI Page 2

www.i9tissad4you.com

Exemple : Bilan condensé de l'entreprise "ALPHA" au 31/12/2014.

Masses de l'actif Montants % Masses du passif Montants %

Act. immobilisé 699 624 56,96 Fin. Permanent : 846 414 68,92

- Cap. Propres 501 414 40,82

- Emprunt 345 000 28,09

Act. circulant 513 450 41,80 Passif circulant 376 960 30,69

Trésorerie-Actif 15 000 1,22 Trésorerie-Passif 4 700 0,38

Total 1 228 074 100 Total 1 228 074 100

D. Limites du bilan comptable :

Le bilan comptable présente une situation patrimoniale qui ne correspond que partiellement à la réalité économique de

l'entreprise :

Il contient des actifs fictifs qui n'ont aucune valeur réelle : les immobilisations en non valeur.

L'amortissement calculé ne reflète souvent pas la dépréciation réelle des immobilisations corporelles.

L'application du principe du coût historique et de celui de prudence fait que des immobilisations, comme les terrains et le fonds

commercial, continuent à figurer au bilan pour leur valeur d'entrée sans tenir compte des plus-values qu'elles peuvent receler.

Le bilan comptable ne renseigne pas sur l'échéance des créances et des dettes.

L'analyste financier est amené à effectuer des retraitements sur le bilan comptable pour aboutir à un bilan financier ou bien réel.

Préparé par : Rachid AZOUKENNI Page 3

www.i9tissad4you.com

II. Le bilan financier ou bilan réel.

A. Définition :

Le bilan financier, développé ou condensé, est un bilan dont les éléments sont évalués à leur valeur réelle et classés en fonction

de leur échéance. Il doit permettre de renseigner les dirigeants et les tiers (notamment les prêteurs) quant à la solvabilité de

l'entreprise, à sa liquidité financière et à son équilibre financier.

B. La solvabilité de l'entreprise :

C'est l'aptitude de l'entreprise à faire face à ses engagements financiers (dettes) d'une manière générale et notamment en cas de

liquidation. La solvabilité dépend donc de la valeur réelle du patrimoine mesurée par l'actif net réel. Celui-ci est donné par la formule

suivante :

Actif net réel = Actif réel - Dettes

Actif net réel = capitaux propres (Ou situation nette)

Des redressements doivent être opérés sur les éléments d'actif du bilan comptable pour aboutir à l'actif net réel. Ces redressements

consistent à corriger les actifs comptables du montant des plus ou moins values qu'ils peuvent receler dans la réalité.

C. La liquidité financière de l'entreprise.

L'entreprise doit pouvoir faire face à ses échéances, c'est-à-dire de disposer de liquidités pour payer les dettes qui viennent à

l'échéance. Pour ce, le bilan financier doit prendre en considération de nouveaux critères de classification pour juger le degré de

liquidité financière de l'entreprise :

Préparé par : Rachid AZOUKENNI Page 4

www.i9tissad4you.com

Les éléments de l'actif sont à reclasser par ordre de liquidité croissante. La liquidité est l'aptitude d'un élément à être transformé

en disponibilités. On distingue :

Valeurs immobilisées (éléments à + 1 an);

Valeurs d'exploitation (Stocks);

Valeurs réalisables (créances et valeurs à - 1 an);

Valeurs disponibles (disponibilités).

Les éléments du passif sont à reclasser par ordre d'exigibilité croissante. L'exigibilité est définie par la proximité du terme auquel

une dette doit être réglée. Les éléments du passif sont classés comme suit :

Capitaux propres;

Dettes à long et moyen terme (dettes à + 1 an);

Dettes à court terme (dettes à - 1 an).

Préparé par : Rachid AZOUKENNI Page 5

www.i9tissad4you.com

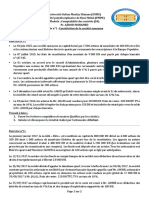

Exemple : considérons les informations suivantes relatives au bilan de l'entreprise "ALPHA" :

Le conseil d'administration prévoit de distribuer un dividende de 24 000 DH;

Les installations techniques, matériels et outillages, sont estimés à 50% de leur valeur d'entrée;

Les titres et valeurs de placement sont estimés à 18 000 DH;

Les provisions pour risques et charges sont sincères;

Les effets à recevoir sont escomptables pour un montant de 14 000 DH;

Une provision durable de 38 000 DH est à constituer (grosse réparation des bâtiments);

Préparé par : Rachid AZOUKENNI Page 6

www.i9tissad4you.com

Tableau des créances :

Créances Total Analyse par échéance

A + 1 an A - 1 an

De l'actif immobilisé :

Prêts immobilisés 80 000 64 000 16 000

De l'actif circulant :

Client et Comptes Rattachés 202 950 - 202 950

Autres débiteurs 30 000 5 400 24 600

312 950 69 400 243 550

Préparé par : Rachid AZOUKENNI Page 7

www.i9tissad4you.com

Tableau des dettes :

Total Analyse par échéance

A + 1 an A - 1 an

De financement :

Autres dettes de financements 345 000 301 000 44 000

De passif circulant :

Fournisseurs et CR 335 300 32 300 303 000

Organisme sociaux 14 400 - 14 400

Etat 14 500 - 14 500

Comptes de régularisation 3 500 - 3 500

707 700 333 300 379 400

Préparé par : Rachid AZOUKENNI Page 8

www.i9tissad4you.com

D. Principaux retraitements et reclassements :

1. Les retraitements de l'actif :

Les immobilisations en non valeur : n'ont aucune valeur sur le marché et constituent des actifs fictifs. Elles doivent être

éliminées de l'actif immobilisé, on réduit en conséquence les capitaux propres. Exemple : frais préliminaires engagés par

l'entreprise lors de sa création.

Les autres immobilisations doivent être corrigées des plus ou moins values latentes qu'elles peuvent receler.

Les immobilisations financières (prêts immobilisés) dont l'échéance est à moins d'un an sont à reclasser parmi les valeurs

réalisables.

Les stocks doivent être pris pour leur valeur réelle et diminués du stock outil (stock minimum ou de sécurité). Ce dernier est

considérée comme une immobilisation (il dure au sein de l'entreprise), donc à reclasser en actif immobilisé.

Les créances à plus d'un an sont à reclasser parmi les valeurs immobilisées, alors que les effets escomptables sont considérés

comme des disponibilités.

Les titres et valeurs de placement difficilement négociables (vendables) sont à reclasser en actif immobilisé, ceux qui sont

facilement négociables constituent en fait des valeurs disponibles (Trésorerie).

L'écart de conversion actif représente une perte de change latente. Lorsque cette perte n'est pas couverte par une provision pour

risque, le montant de l'écart pour conversion actif doit être éliminé de l'actif et retranché des capitaux propres.

Préparé par : Rachid AZOUKENNI Page 9

www.i9tissad4you.com

2. Les retraitements du passif :

Les capitaux propres doivent être redressés des plus ou moins values constatées sur les éléments de l'actif et diminués des

résultats déficitaires éventuels.

Le résultats bénéficiaire est réparti entre les capitaux propres (réserves) et les dettes à court terme (dividendes);

Les dettes doivent être reclasser selon leur échéance en dettes à long et moyen terme (échéance à + 1 an) et dettes à court terme

(échéance à - 1 an);

Les provisions pour risques et charges justifiées (couvrent des risques et charges certains) sont à reclasser selon leur échéance

en DLMT ou en DCT;

Les provisions pour risques et charges non justifiées doivent être réintégrées aux capitaux propres sous déduction de l'impôt sur

le résultats les concernant, cet impôt constitue une DCT.

L'écart de conversion passif, représente un gain de change latent qui doit être reclassé dans les capitaux propres.

NB : considérer la trésorerie du passif comme une dette à court terme.

Préparé par : Rachid AZOUKENNI Page 10

www.i9tissad4you.com

1 306 699 1 306 699

Préparé par : Rachid AZOUKENNI Page 11

www.i9tissad4you.com

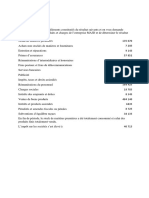

A. Bilan financier condensé :

Finalement on arrive au bilan condensé suivant :

Préparé par : Rachid AZOUKENNI Page 12

www.i9tissad4you.com

Préparé par : Rachid AZOUKENNI Page 13

www.i9tissad4you.com

Masses Montants % Masses Montants %

Valeurs immobilisées (VI) 769 649 58,9 Capitaux Propres (CP) 518 039 39,64

Valeurs d'Exploitation (VE) 260 500 19,93 Dettes à Long et Moyen Terme 371 300 28,42

Valeurs réalisables (VR) 247 550 18,94 Dettes à court terme 417 360 31,94

Valeurs Disponibles (VD) 29 000 2,23

Total 1 306 699 100 Total 1 306 699 100

Interprétation :

l'actif de l'entreprise ALPHA est constitué principalement par l'AI qui représente près de 60% de l'ensemble de l'actif,

ce qui peut être expliqué par la nature industrielle de son activité.

les dettes sont relativement importantes et représentent à peu près 60% de l'ensemble des ressources (28,42 +

31,94), les Capitaux propres ne constituent que 40%, ce qui remet en cause l'indépendance de l'entreprise vis-à-vis de

ses prêteurs.

Ainsi :

Actif net réel = Actif - Dettes

Actif net réel = 1 306 699 - (371 300 + 417 360) = 518 039 DH

Le patrimoine net de l'entreprise peut largement faire face à ses dettes, l'entreprise donc est Solvable.

Préparé par : Rachid AZOUKENNI Page 14

www.i9tissad4you.com

Préparé par : Rachid AZOUKENNI Page 15

www.i9tissad4you.com

Section 2 : ANALYSE PAR LA METHODE DES RATIOS

Les ratios constituent les outils d'analyse financière les plus répandus.

I. Définition d'un ratio :

Un ratio est un rapport significatif entre deux grandeurs homogènes; il exprime leur importance relative et

permet de mesurer la relation qui doit exister entre ces deux grandeurs.

II. Calcul et interprétation des principaux ratios :

1. Ratio d'autonomie financière (RAF) :

RAF = Capitaux propres = 518 039 = 0,66

Dettes 788 660

puisque le ratio est inférieur à 1, donc la règle de l'autonomie financière n'est pas respectée.

2. Ratio de financement permanent (RFP) :

RFP = CP + DLMT = 889 339 = 1,16

V. Immobilisés = 769 649

les financements permanents couvre l'actif immobilisé, donc l'équilibre financier est respecté.

3. Ratio de Solvabilité général (RS) :

RS = Actif total = 1 306 699 = 1,66

Dettes 788 660

Préparé par : Rachid AZOUKENNI Page 16

www.i9tissad4you.com

Puisque le ratio est supérieur à 1, donc l'entreprise est solvable.

4. Ratio de trésorerie générale (RTG) :

RTG = AC (HT) + TA = 537 050 = 1,28

Dettes à CT 417 360

les Valeurs d'exploitation (VE), Valeurs Réalisables (VR) et Valeurs Disponibles arrivent à couvrir les DCT.

5. Ratio de trésorerie à échéance ou à Terme (RTE) :

RTE = VR + VD = 276 550 = 0,66

Dettes à CT 417 360

les VR et VD arrivent à couvrir 66% des DCT.

6. Ratio de trésorerie immédiate (RTI) :

RTI = V. Disponibles = 29 000 = 0,07

Dettes à CT 417 360

les Disponibilités couvrent 7% des dettes circulants.

Préparé par : Rachid AZOUKENNI Page 17

www.i9tissad4you.com

Section 3 : ETUDE DE FOND DE ROULEMENT :

I. Détermination du fonds de roulement :

Le fonds de roulement peut être calculé à partir d'un bilan financier, il est alors appelé "fonds de roulement

financier" ou fonds de roulement liquidité" (FRL) ou encore "Fonds de roulement permanent".

Il désigne la partie des capitaux permanent employée à financer l'actif à moins d'un an.

Il peut être calculé de deux manières :

Par le haut du bilan :

FRL = Capitaux permanents - Valeurs immobilisées

Par le bas du bilan :

FRL = Actif circulant - Dettes à court terme

Exemple : Déterminons le FRL de l'entreprise "ALPHA" :

1) FRL = 889 339 - 769 649 = 119 690 DH

2) FRL = 537 050 - 417 360 = 119 690 DH

Interprétation :

L'entreprise dégage un FRL positif, ce qui signifie que les CP financent largement les VI, l'excèdent du FRL sur

les VI constitue une marge de sécurité qui permet de financer une partie de l'AC.

Préparé par : Rachid AZOUKENNI Page 18

www.i9tissad4you.com

N.B : On peut également calculer le fonds de roulement propre (FRP) qui est donné par la formule suivante :

FRP = Capitaux propres - Valeurs immobilisées

Exemple : Déterminer le FRP de l'entreprise "ALPHA" :

FRP = 518 039 - 769 649 = (-) 251 610 DH

Donc les Capitaux propres n'arrivent pas seuls à couvrir les VI.

Préparé par : Rachid AZOUKENNI Page 19

S-ar putea să vă placă și

- Analyse Comptable 2 Bac FayziDocument18 paginiAnalyse Comptable 2 Bac FayziFAYZI MOSTAFAÎncă nu există evaluări

- Cours Bases de Données 2018 2019Document41 paginiCours Bases de Données 2018 2019yahya labaak100% (1)

- Modele Livre Journal ComptableDocument6 paginiModele Livre Journal ComptableAmandine DaelÎncă nu există evaluări

- DOSSIER Sojan ServiceDocument13 paginiDOSSIER Sojan ServiceForje formateurÎncă nu există evaluări

- Chapitre Repartition Des BeneficesDocument20 paginiChapitre Repartition Des BeneficesSamia Sam Iba100% (1)

- 4-Chapitre 1 Les AmortissementsDocument12 pagini4-Chapitre 1 Les Amortissementsfatiha zamiÎncă nu există evaluări

- Exercices TVA 2021Document3 paginiExercices TVA 2021Sadik LahcenÎncă nu există evaluări

- Les Ecritures ComptablesDocument9 paginiLes Ecritures ComptablesAya OuazniÎncă nu există evaluări

- Provision CreanceDocument7 paginiProvision CreanceelhageÎncă nu există evaluări

- Compta Société Chap.2Document19 paginiCompta Société Chap.2Waly NdiayeÎncă nu există evaluări

- DUT Comptabilité Approfondie - TD 01 - 2020Document3 paginiDUT Comptabilité Approfondie - TD 01 - 2020mustapha kayaÎncă nu există evaluări

- Mon Livre CTA Complet Sans CouvertureDocument132 paginiMon Livre CTA Complet Sans CouvertureBOITIÎncă nu există evaluări

- Les Amortissements: AnnuitéDocument6 paginiLes Amortissements: AnnuitéAyoub EL BouhaliÎncă nu există evaluări

- Examen Analyse+corrige-2Document6 paginiExamen Analyse+corrige-2fadali amine100% (1)

- Travaux Diriges de Comptabilite Des SocietesDocument51 paginiTravaux Diriges de Comptabilite Des SocietesDahMalikiHabibou100% (1)

- TD Effets de Commerce Série 1 PDFDocument3 paginiTD Effets de Commerce Série 1 PDFNaima BizraneÎncă nu există evaluări

- Cours Comptabilité GénéraleDocument22 paginiCours Comptabilité GénéraleRedouan KamalyÎncă nu există evaluări

- Q&R - Logiciel - Les EconomistesDocument11 paginiQ&R - Logiciel - Les EconomistesJaoud RaissÎncă nu există evaluări

- Correction TD Facturation Cas 1 Et 2Document10 paginiCorrection TD Facturation Cas 1 Et 2Othmane QoubaÎncă nu există evaluări

- Comptabilite Generale 2 PDFDocument18 paginiComptabilite Generale 2 PDFJilani Bejaoui100% (1)

- Credit Bail PDFDocument6 paginiCredit Bail PDFmohammedÎncă nu există evaluări

- Compta Gene INP HBDocument64 paginiCompta Gene INP HBJunior KouassiÎncă nu există evaluări

- Ecriture Comptable de Declaration TVA PDFDocument5 paginiEcriture Comptable de Declaration TVA PDFReda El HaraouiÎncă nu există evaluări

- Emballages RDocument4 paginiEmballages RAchraf BounriÎncă nu există evaluări

- Examens Nationaux Comptabilite Generale Et MF 2010 2020 Gestion ComptableDocument273 paginiExamens Nationaux Comptabilite Generale Et MF 2010 2020 Gestion Comptableحمزة زرائديÎncă nu există evaluări

- Chap1 À 5 Comptabilité de 1ére AnnéeDocument118 paginiChap1 À 5 Comptabilité de 1ére Annéesere amadÎncă nu există evaluări

- Cours Comptabilite Assistant Comptable (b3) 2022Document99 paginiCours Comptabilite Assistant Comptable (b3) 2022JDenis JDenis100% (1)

- Cours Régularisations-1Document28 paginiCours Régularisations-1Jaoud RaissÎncă nu există evaluări

- Examen Comptabilite Generale7Document1 paginăExamen Comptabilite Generale7Fomba FombaÎncă nu există evaluări

- Exercice 1:: Prof TD: Mlle Tani Et MR ManarDocument2 paginiExercice 1:: Prof TD: Mlle Tani Et MR ManarJalal AbdellaouiÎncă nu există evaluări

- Correction FaridDocument3 paginiCorrection FaridNurs AnÎncă nu există evaluări

- TD N°1 Constitution de La SA PDFDocument2 paginiTD N°1 Constitution de La SA PDFAşhraf El JırariÎncă nu există evaluări

- Exercices EmballagesDocument2 paginiExercices EmballagesMohammed Kio100% (1)

- Série Des Exercices N°4:: 1-Pour Chaque Immobilisation, Cochez La Bonne SituationDocument3 paginiSérie Des Exercices N°4:: 1-Pour Chaque Immobilisation, Cochez La Bonne SituationAdraoui MohamedÎncă nu există evaluări

- 05-Corrigé Série N°1 TD Comptabilité Des Sociétés S4 E7 Et 8 - 20-21Document4 pagini05-Corrigé Série N°1 TD Comptabilité Des Sociétés S4 E7 Et 8 - 20-21Badreddine MourtazikÎncă nu există evaluări

- CG Facture Avoir PDFDocument22 paginiCG Facture Avoir PDFSimo Amri100% (2)

- Comptabiliteė-Des-Socieėteės-Exercices - Corrigeės-S4 SHABDocument30 paginiComptabiliteė-Des-Socieėteės-Exercices - Corrigeės-S4 SHABneselanÎncă nu există evaluări

- Comptabilité Générale IIDocument12 paginiComptabilité Générale IINirmin ELÎncă nu există evaluări

- 2 Bac Eco Exercice 3 Regularisation Des Charges Et ProduitsDocument1 pagină2 Bac Eco Exercice 3 Regularisation Des Charges Et ProduitsAyoub Fakir100% (1)

- Chapitre 3 - Le CompteDocument15 paginiChapitre 3 - Le CompteTunENSTABÎncă nu există evaluări

- Comptabilité Generale - 2eme ChapitreDocument11 paginiComptabilité Generale - 2eme ChapitreMystéér Darif100% (2)

- Etudes de Cas Augmentation de CapitalDocument5 paginiEtudes de Cas Augmentation de Capitalmehdi Dahmani0% (1)

- Examen Comptabilité AnalytiqueDocument7 paginiExamen Comptabilité AnalytiqueMOUHSSINE RMOUTIÎncă nu există evaluări

- Ajustement Des Charges Et Produits - PPTX FinalDocument24 paginiAjustement Des Charges Et Produits - PPTX FinalBN CDH SDJÎncă nu există evaluări

- Le Tableau de FinancementDocument18 paginiLe Tableau de FinancementEddarif AbdessamadÎncă nu există evaluări

- Exercices Corrigé Ana Fin Ese BadiéDocument5 paginiExercices Corrigé Ana Fin Ese BadiéHamey CISSE100% (1)

- GSA 2BAC 1819 S1 C2 GC ComptabiliteDocument2 paginiGSA 2BAC 1819 S1 C2 GC ComptabiliteBrahimo Brahim100% (2)

- Test Nts 2012Document34 paginiTest Nts 2012Tresor Comptable NgouanaÎncă nu există evaluări

- ExercicesDocument8 paginiExercicesMtr Sanni Emcka100% (1)

- Série N° 1TD Contrôle de Gestion S6 G-E1 2020 - 2021Document3 paginiSérie N° 1TD Contrôle de Gestion S6 G-E1 2020 - 2021Mohammed EdrissiÎncă nu există evaluări

- Comptabilité de Gestion Partie1Document6 paginiComptabilité de Gestion Partie1joujouÎncă nu există evaluări

- Acquisition Et Cession Des TitresDocument17 paginiAcquisition Et Cession Des TitresJoseph OsosaÎncă nu există evaluări

- Examen Comptabilité VMPDocument2 paginiExamen Comptabilité VMPIssa Malick Fofana100% (1)

- CPC ExerciceDocument1 paginăCPC ExercicewayÎncă nu există evaluări

- Passez Au Journal de L'entreprise Les Écritures Nécessaires Au 31/12/NDocument3 paginiPassez Au Journal de L'entreprise Les Écritures Nécessaires Au 31/12/NMeryame LassabaÎncă nu există evaluări

- comptabilite-TP05 FacturationDocument10 paginicomptabilite-TP05 Facturationcoordinateurlpa coordinateurlpaÎncă nu există evaluări

- ID-S2-M7.3-comptabilité Générale, Exercices Corriges-27-111Document85 paginiID-S2-M7.3-comptabilité Générale, Exercices Corriges-27-111nouhaÎncă nu există evaluări

- Ecritures Comptables de Fin Dexercice PDFDocument6 paginiEcritures Comptables de Fin Dexercice PDFعبد الله عزمي100% (1)

- Bilan FonctionnelDocument13 paginiBilan Fonctionnelimane anejjarÎncă nu există evaluări

- Farrat Outmane Publications 06 08 2022 08 08 03 40Document16 paginiFarrat Outmane Publications 06 08 2022 08 08 03 40Hamza MellianiÎncă nu există evaluări

- Achemrah Younès Publications 22 11 2021 10 11 21 48Document17 paginiAchemrah Younès Publications 22 11 2021 10 11 21 48Hamza MellianiÎncă nu există evaluări

- Farrat Outmane Publications 06 08 2022 08 08 17 41Document25 paginiFarrat Outmane Publications 06 08 2022 08 08 17 41Hamza MellianiÎncă nu există evaluări

- Bail D'un Local À Usage ProfessionnelDocument2 paginiBail D'un Local À Usage ProfessionnelHamza MellianiÎncă nu există evaluări

- Synopsis CiatDocument9 paginiSynopsis CiatHamza MellianiÎncă nu există evaluări

- Limpact de LIA Dans Le Processus de Recrutement Vers Une Déshumanisation de La RelationDocument3 paginiLimpact de LIA Dans Le Processus de Recrutement Vers Une Déshumanisation de La RelationHamza Melliani100% (1)

- Ebook - Limpact de Lintelligence Artificielle Sur Le Processus de RecrutementDocument28 paginiEbook - Limpact de Lintelligence Artificielle Sur Le Processus de RecrutementHamza Melliani100% (1)

- 2020 Wavestone IA RH WebDocument60 pagini2020 Wavestone IA RH WebHamza MellianiÎncă nu există evaluări

- Abdelhadi-Oum Kaltoum-These-27-08-2022-03-08-06-53Document259 paginiAbdelhadi-Oum Kaltoum-These-27-08-2022-03-08-06-53Hamza MellianiÎncă nu există evaluări

- Abdelhadi-Oum Kaltoum-Publications-27-08-2022-03-08-09-54Document22 paginiAbdelhadi-Oum Kaltoum-Publications-27-08-2022-03-08-09-54Hamza MellianiÎncă nu există evaluări

- Travaux de Fin D'exercice - Les StocksDocument7 paginiTravaux de Fin D'exercice - Les StocksHamza MellianiÎncă nu există evaluări

- Dialogue International Multidisciplinaire Dakhla v6Document9 paginiDialogue International Multidisciplinaire Dakhla v6Hamza MellianiÎncă nu există evaluări

- 483-Article Text-1539-1-10-20220131Document25 pagini483-Article Text-1539-1-10-20220131Hamza MellianiÎncă nu există evaluări

- Gouvernance Univ Marocaine Go-Univ 5.12.2014 AboussalahDocument41 paginiGouvernance Univ Marocaine Go-Univ 5.12.2014 AboussalahHiba MouslimÎncă nu există evaluări

- L'Économie Sociale Et Solidaire À L'Assaut Des Inégalités Sociales Pour Une Approche Territoriale Du Développement DurableDocument104 paginiL'Économie Sociale Et Solidaire À L'Assaut Des Inégalités Sociales Pour Une Approche Territoriale Du Développement DurableHamza MellianiÎncă nu există evaluări

- Bilan SimpleDocument21 paginiBilan SimpleYamil BoulaayounÎncă nu există evaluări

- BKM 10e Ch08 SpreadsheetsDocument1 paginăBKM 10e Ch08 SpreadsheetsJoe IammarinoÎncă nu există evaluări

- Choix Mode de Financement (Mode de Compatibilité)Document12 paginiChoix Mode de Financement (Mode de Compatibilité)Mehdi HafdiÎncă nu există evaluări

- ComptabiliteApprofondie TD 2016-2017 EtudiantsDocument25 paginiComptabiliteApprofondie TD 2016-2017 Etudiantskaidi chaimaaÎncă nu există evaluări

- Valorisation Par Les DividendesDocument6 paginiValorisation Par Les Dividendesmassiki_hicham5544Încă nu există evaluări

- La Comptabilité GénéraleDocument112 paginiLa Comptabilité GénéraleyassineÎncă nu există evaluări

- Analyse Financière DAAMOUCHDocument112 paginiAnalyse Financière DAAMOUCHLafac Trikjdida100% (1)

- Formation Risques Finance IslamiqueDocument1 paginăFormation Risques Finance IslamiquePoulette007Încă nu există evaluări

- FusionDocument25 paginiFusionrifai amineÎncă nu există evaluări

- Les Operations Sur Le Capital Dans Les Societes Anonymes. Aspects Juridiques, Comptables Et FiscauxDocument176 paginiLes Operations Sur Le Capital Dans Les Societes Anonymes. Aspects Juridiques, Comptables Et Fiscauxsaidunivers100% (4)

- Guide Carrière FinanceDocument80 paginiGuide Carrière FinanceLjungberg15100% (2)

- ERM Partners Support ALM P060Document46 paginiERM Partners Support ALM P060zoubeidiÎncă nu există evaluări

- Semestrie (1)Document25 paginiSemestrie (1)moulchkara100% (3)

- Evaluation Flux FinanciersDocument22 paginiEvaluation Flux FinanciersMohammed HadouchiÎncă nu există evaluări

- Evaluation Des EntreprisesDocument26 paginiEvaluation Des Entrepriseslabied3100% (1)

- Analyse Financière en Normes IfrsDocument72 paginiAnalyse Financière en Normes IfrsANORAK2Încă nu există evaluări

- Ingenierie Financiere IslamiqueDocument38 paginiIngenierie Financiere IslamiqueMouhcine RhouiriÎncă nu există evaluări

- L Evaluation de L EntrepriseDocument12 paginiL Evaluation de L EntreprisebennounanadaÎncă nu există evaluări