Documente Academic

Documente Profesional

Documente Cultură

Diferenta Dintre Amortizare Contabila Si Amortizare Fiscala

Încărcat de

Iacob AlinDrepturi de autor

Formate disponibile

Partajați acest document

Partajați sau inserați document

Vi se pare util acest document?

Este necorespunzător acest conținut?

Raportați acest documentDrepturi de autor:

Formate disponibile

Diferenta Dintre Amortizare Contabila Si Amortizare Fiscala

Încărcat de

Iacob AlinDrepturi de autor:

Formate disponibile

Amortizare contabila Amortizare fiscala

Amortizare contabila Amortizare fiscala Elemente comparative In general, prin amortizare se intelege alocarea sistematica, pe cheltuieli de exploatare, a valorii unui activ imobilizat pe durata de utilizare economica a acestuia. Cheltuiala cu amortizarea reprezinta o cheltuiala nemonetara si are ca efect diminuarea rezultatului perioadei. In practica se utilizeaza atat amortizarea din punct de vedere contabil, cat si cea din punct de vedere fiscal. Amortizarea fiscala are ca efect diminuarea rezultatului fiscal.

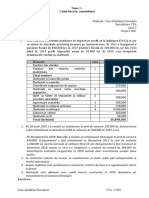

Prevederi contabile Prevederi fiscale conform O.M.F.P. nr. 1.752/2005 conform Legii nr. 571/2003 Definirea activelor amortizabile Imobilizarile corporale reprezinta active Mijlocul fix amortizabil este orice imobilizare care: corporala care indeplineste cumulativ a) sunt detinute de o entitate pentru a fi urmatoarele conditii: utilizate in productia de bunuri sau a) este detinut si utilizat in productia, livrarea de prestarea de servicii, pentru a fi inchiriate bunuri sau in prestarea de servicii, pentru a fi tertilor sau pentru a fi folosite in scopuri inchiriat tertilor sau in scopuri administrative; b) are o valoare de intrare mai mare decat administrative; si b) sunt utilizate pe parcursul unei perioade limita stabilita prin hotarare a Guvernului ; c) are o durata normala de utilizare mai mare mai mari de un an. (pct. 87). Imobilizarile corporale cuprind: terenuri si de un an.(art. 24, alin. 2). constructii; instalatii tehnice si masini; alte Potrivit H.G. nr. 105/2007, valoarea minima de instalatii; utilaje si mobilier; avansuri si intrare a mijloacelor fixe este de 1.800 lei. imobilizari corporale in curs de executie Art. 24 din Codul Fiscal (pct. 88). La alin. 4) sunt mentionate o serie de active Dintre acestea, nu fac obiectul amortizarii: care terenurile, avansurile si imobilizarile nu reprezinta active amortizabile, astfel: corporale in curs de executie. terenurile, lacurile, baltile si iazurile care nu sunt rezultatul unei investitii, bunurile din domeniul Totodata, investitiile efectuate pentru public finantate din surse bugetare, mijloacele amenajarea lacurilor, baltilor, iazurilor, fixe care nu isi pierd valoarea in timp datorita terenurilor si pentru alte lucrari similare se folosirii, case de odihna proprii, locuintele de recupereaza pe seama amortizarii, protocol, altele decat activele utilizate in scopul conform pct. 99 din Reglementari. realizarii veniturilor. La alin. 3 al aceluiasi articol sunt prezentate o serie de elemente care sunt considerate mijloace fixe amortizabile, cum ar fi: amenajarile de terenuri, o serie de investitii efectuate in legatura cu mijloacele fixe si altele. Stabilirea amortizarii contabile si a amortizarii fiscale Amortizarea contabila se stabileste prin Amortizarea fiscala se stabileste prin aplicarea

aplicarea cotelor de amortizare asupra cotelor de amortizare asupra valorii de intrare a valorii de intrare a imobilizarilor corporale. mijloacelor fixe amortizabile. Cotele de amortizare se stabilesc in functie Cotele de amortizare se stabilesc in functie de de regimul de amortizare utilizat si durata regimul de amortizare utilizat si durata normala de utilizare economica a activului. de utilizare a mijloacelor fixe. Amortizarea imobilizarilor corporale se Potrivit art. 24, alin. 11), ca regula generala, calculeaza .... de la data punerii in amortizarea fiscala se calculeaza incepand cu functiune a acestora si pana la luna urmatoare celei in care mijlocul fix este pus recuperarea integrala a valorii lor de intrare, in functiune. conform duratelor de utilizare economica si conditiilor de utilizare a acestora. (pct. 97 din Reglementari) Perioada pentru care se calculeaza amortizarea Durata de utilizare economica Durata normala de utilizare Conform Reglementarilor contabile (pct. Aceasta se stabileste conform Catalogului 65), prin durata de utilizare economica se privind clasificarea si duratele normale de functionare a mijloacelor fixe, aprobat prin intelege durata de viata utila, aceasta Hotararea Guvernului nr. 2.139/2004. reprezentand: a) perioada in care un activ este prevazut a fi disponibil pentru utilizare de catre o entitate; sau b) numarul unitatilor produse sau a unor unitati similare ce se estimeaza ca vor fi obtinute prin folosirea activului respectiv. Baza de calcul al amortizarii Valoarea de intrare a imobilizarilor Valoarea de intrare a mijloacelor fixe este corporale este reprezentata de: reprezentata de: cost de achizitie; costul de achizitie, cost de productie; costul de productie sau valoarea de aport pentru bunurile valoarea de piata, pentru mijloacele fixe reprezentand aport la capitalul social; dobandite cu titlu gratuit. valoarea justa pentru bunurile obtinute (conform art. 24, alin. 5, Cod fiscal) cu titlu gratuit. (conform pct. 53 din Reglementari) Regimuri de amortizare Conform pct. 99 din Reglementarile Pentru calculul amortizarii fiscale, entitatile pot contabile, imobilizarile corporale se pot utiliza aceleasi regimuri de amortizare (liniara, amortiza utilizand unul din urmatoarele degresiva sau accelerata), cu respectarea regimuri de amortizare: prevederilor art. 24 din Codul fiscal. a) amortizarea liniara; b) amortizarea degresiva; c) amortizarea accelerata. EXEMPLU O intreprindere are ca obiect de activitate fabricarea de utilaje pentru constructii. In data de 29.03.2007, a achizitionat un utilaj (strung) in vederea utilizarii acestuia in activitatea de productie. Valoarea utilajului, conform facturii de achizitie, a fost de 210.000 lei. Data punerii in functiune: 01.04.2007. Durata de utilizare economica, stabilita de societate, este de 5 ani de la data punerii in functiune. Atat in scopuri contabile, cat si in scopuri fiscale, societatea utilizeaza metoda de amortizare liniara.

Din punct de vedere contabil: Utilajul achizitionat reprezinta imobilizare corporala si se inregistreaza in cadrul grupei 21 a Planului de conturi, in categoria instalatiilor tehnice (echipamente tehnologice). Inregistrarea in contabilitate a utilajului (strungului): % = 404 2131 Furnizori de imobilizari Echipamente tehnologice (masini, utilaje si instalatii de lucru) 4426 T.V.A. deductibila 249.900 210.000

39.900

Inregistrarea lunara a cheltuielilor cu amortizarea utilajului, in valoare de 3.500 lei (210.000 lei/ 5 ani/12 luni), pe durata de utilizare economica a acestuia, incepand cu data punerii in functiune: 6811 = 2813 Cheltuieli de exploatare Amortizarea instalatiilor, mijloacelor privind amortizarea de transport, animalelor si plantatiilor imobilizarilor Din punct de vedere fiscal: Utilajul achizitionat (strungul) reprezinta mijloc fix, iar amortizarea fiscala lunara a acestuia se determina in functie de durata normala de utilizare, care se stabileste conform Catalogului privind clasificarea si duratele normale de functionare a mijloacelor fixe, aprobat prin Hotararea Guvernului nr. 2.139/2004. Astfel, potrivit Catalogului, elementul strung se regaseste in cadrul: 3.500

plantatii stalatii de lucru) asini si prelucrarea metalului

Acestui cod de identificare (2.1.5.2 Strunguri ...) ii corespunde o durata normala de functionare cuprinsa in intervalul 812 ani. In vederea determinarii amortizarii fiscale, societatea utilizeaza o durata normala de functionare de 8 ani. Amortizarea fiscala lunara este in suma de 2.188 lei, calculata astfel: 210.000 lei/ 8 ani/ 12 luni Amortizarea fiscala anuala: 26.256 lei. In consecinta, societatea inregistreaza in situatiile financiare o amortizare anuala de 42.000 lei (3.500 lei x 12 luni), care reprezinta amortizare contabila. Deoarece amortizarea contabila (42.000 lei) > amortizarea fiscala (26.256 lei), diferenta dintre cele doua valori (15.744 lei) reprezinta cheltuiala nedeductibila, din punct de vedere fiscal.

S-ar putea să vă placă și

- Tema 9. Contabilitatea Datoriilor SemDocument29 paginiTema 9. Contabilitatea Datoriilor SemCristina VîzîiÎncă nu există evaluări

- Plugusorul UmoristicDocument2 paginiPlugusorul UmoristicIacob AlinÎncă nu există evaluări

- Monografie Contabila - ModelDocument19 paginiMonografie Contabila - ModelSuZanika Suzana- ElenaÎncă nu există evaluări

- Contabilitatea Inst Publ 2019Document69 paginiContabilitatea Inst Publ 2019Gheorghiu ElizaÎncă nu există evaluări

- Teste Grila SIGestiuneStudenti Cu RaspunsuriDocument13 paginiTeste Grila SIGestiuneStudenti Cu Raspunsuridanushad100% (1)

- Tea Si Gestiunea Stocurilor Recunoastere Evaluare Si Tratament ContabilDocument76 paginiTea Si Gestiunea Stocurilor Recunoastere Evaluare Si Tratament ContabilAna-Maria DinuÎncă nu există evaluări

- Tema 1 Analiza FinanciaraDocument2 paginiTema 1 Analiza FinanciaraMadalina FlorentinaÎncă nu există evaluări

- Aplicatii Set 3 - 30 StudiiDocument50 paginiAplicatii Set 3 - 30 StudiiAlexandra PredescuÎncă nu există evaluări

- IAS 37 ProvizioaneDocument9 paginiIAS 37 ProvizioaneMirodela LunguÎncă nu există evaluări

- Grile Exam LicentaDocument120 paginiGrile Exam LicentaAdella MihaellaÎncă nu există evaluări

- Bilant Pe 3 AniDocument2 paginiBilant Pe 3 AniGeorge SubaÎncă nu există evaluări

- Amortizare Contabila - Amortizare FiscalaDocument3 paginiAmortizare Contabila - Amortizare FiscalaNicoleta MunteanuÎncă nu există evaluări

- Contabilitate Seminar1-5Document61 paginiContabilitate Seminar1-5OleseaÎncă nu există evaluări

- Monografie Contabila Privind IAS 2 StocuriDocument4 paginiMonografie Contabila Privind IAS 2 StocuriAdrian DiaconescuÎncă nu există evaluări

- Lucrare de Licenţă PrezentareDocument37 paginiLucrare de Licenţă PrezentareLoredana BalanÎncă nu există evaluări

- Examen Contabilitate Operaţiunior Speciale - B08 - UlbsDocument4 paginiExamen Contabilitate Operaţiunior Speciale - B08 - UlbsMan EugeniaÎncă nu există evaluări

- Monografie Contabila 2010Document2 paginiMonografie Contabila 2010Szanto TibiÎncă nu există evaluări

- Sistem Informatic de Gestiune Si Facturare FinalDocument75 paginiSistem Informatic de Gestiune Si Facturare FinalmirelyyÎncă nu există evaluări

- Contabilitate CeccarDocument8 paginiContabilitate CeccarAlina Moise0% (1)

- Imobilizari Corporale Si NecorporaleDocument33 paginiImobilizari Corporale Si NecorporaleCristina-Andreea ChiricaÎncă nu există evaluări

- 6 - Ias 23Document4 pagini6 - Ias 23FlorentinaÎncă nu există evaluări

- Lucrare de DiplomaDocument61 paginiLucrare de DiplomaMadaras SeptimiuÎncă nu există evaluări

- Plan de Conturi ActualizatDocument5 paginiPlan de Conturi ActualizatYeraxÎncă nu există evaluări

- Contab Amortizare ImobilizariDocument43 paginiContab Amortizare ImobilizariMiki MhkÎncă nu există evaluări

- CATI - Curs 1 - Probleme RezolvateDocument11 paginiCATI - Curs 1 - Probleme RezolvateDaniel AvramÎncă nu există evaluări

- Studiu de Caz,,,Ias 12Document6 paginiStudiu de Caz,,,Ias 12Ionela ClausÎncă nu există evaluări

- Suport de Curs Contabilitate Financiara II - LCIGD IIDocument75 paginiSuport de Curs Contabilitate Financiara II - LCIGD IIBâra Ștefania CameliaÎncă nu există evaluări

- Avansuri ComercialeDocument8 paginiAvansuri ComercialeStefaniaÎncă nu există evaluări

- ContabilitateDocument7 paginiContabilitatebiancaÎncă nu există evaluări

- Contabilitate ExamenDocument94 paginiContabilitate ExamenAndrei OlariuÎncă nu există evaluări

- Contabilitatea Venituri Si Cheltuielilor OperationaleDocument50 paginiContabilitatea Venituri Si Cheltuielilor OperationaleD. BettyÎncă nu există evaluări

- Politica de ContabilitateDocument18 paginiPolitica de ContabilitateLiliana LupuÎncă nu există evaluări

- Proiect Contabilitate AplicataDocument7 paginiProiect Contabilitate AplicataDenisa PănescuÎncă nu există evaluări

- Piata Bursiera Din UngariaDocument15 paginiPiata Bursiera Din UngariaGeorge LucaciÎncă nu există evaluări

- Contabilitatea CheltuielilorDocument26 paginiContabilitatea CheltuielilorAndreea ElenaÎncă nu există evaluări

- Tema 2 Imobilizărilor NecorporaleDocument6 paginiTema 2 Imobilizărilor NecorporaleReabina CarolinaÎncă nu există evaluări

- Modificari Aduse Reglementarilor Contabile OMFP 1802Document9 paginiModificari Aduse Reglementarilor Contabile OMFP 1802gramaelenaaÎncă nu există evaluări

- Tema 3 Contabilitatea ManagerialaDocument14 paginiTema 3 Contabilitatea ManagerialaMarina Topciu0% (1)

- 3 Bilantul ContabilDocument10 pagini3 Bilantul ContabilSin MarinaÎncă nu există evaluări

- Contabilitatea Veniturilor OperaționaleDocument19 paginiContabilitatea Veniturilor OperaționaleA-M CebotariÎncă nu există evaluări

- Contabilitate FinanciaraDocument79 paginiContabilitate FinanciaraParlafes Alexandra-CristinaÎncă nu există evaluări

- Aplicarea IAS 1Document3 paginiAplicarea IAS 1ioana08Încă nu există evaluări

- Raport FinanciarDocument4 paginiRaport FinanciarIulia CojusneanÎncă nu există evaluări

- Proiect Capitalul Propriu AsemDocument31 paginiProiect Capitalul Propriu AsemNadinca CerneavschiÎncă nu există evaluări

- CPJFSL Moodle 2020 2021 Is PNDocument114 paginiCPJFSL Moodle 2020 2021 Is PNDelia UngureanuÎncă nu există evaluări

- 7 Note ExplicativeDocument11 pagini7 Note ExplicativeAlexandra BaesuÎncă nu există evaluări

- Lucrare de LicentaDocument51 paginiLucrare de LicentaCosmin AntonacheÎncă nu există evaluări

- Contabilitatea Imobilizarilor CorporaleDocument20 paginiContabilitatea Imobilizarilor CorporaleStefania OlaruÎncă nu există evaluări

- Activitati TC 08.04.2023Document4 paginiActivitati TC 08.04.2023Hanu ClaudiaÎncă nu există evaluări

- CPJFSL Us3Document16 paginiCPJFSL Us3Simona AgavriloaeiÎncă nu există evaluări

- IFRS Suport 1 Active S2 An 1 2020Document48 paginiIFRS Suport 1 Active S2 An 1 2020AlexandraMihaelaÎncă nu există evaluări

- Contabilitate Probleme RezolvateDocument10 paginiContabilitate Probleme RezolvateMihai AmarieiÎncă nu există evaluări

- Practica1 (Восстановлен)Document45 paginiPractica1 (Восстановлен)Dima ManolachiÎncă nu există evaluări

- GataDocument12 paginiGataRusu ElvisÎncă nu există evaluări

- Amortizarea Cheltuielilor de ConstituireDocument3 paginiAmortizarea Cheltuielilor de ConstituirepumpkinasÎncă nu există evaluări

- Aplicații BilanțDocument4 paginiAplicații BilanțOana-Simona Sirghe100% (1)

- Tema 1 Visanescu Claudia 812 DDocument3 paginiTema 1 Visanescu Claudia 812 DHanu ClaudiaÎncă nu există evaluări

- Practica La SC Bicomplex SRLDocument58 paginiPractica La SC Bicomplex SRLliubasha66Încă nu există evaluări

- Control Si Audit Intern - Curs CIG III FR + CIG III ZIDocument66 paginiControl Si Audit Intern - Curs CIG III FR + CIG III ZIpitikku100% (1)

- Venituri, Cheltuieli, Rezultat. Evaluarea Elementalor Patrimoniale-ExemplificăriDocument11 paginiVenituri, Cheltuieli, Rezultat. Evaluarea Elementalor Patrimoniale-ExemplificăriGeorge Valentin SerbanÎncă nu există evaluări

- Amortizare Contabila - Amortizare FiscalaDocument4 paginiAmortizare Contabila - Amortizare FiscalaingridbachÎncă nu există evaluări

- Chestionar Fobii MascateDocument1 paginăChestionar Fobii MascateIacob AlinÎncă nu există evaluări

- Chestionar Fobii MascateDocument1 paginăChestionar Fobii MascateIacob AlinÎncă nu există evaluări

- Chestionar Fobii MascateDocument1 paginăChestionar Fobii MascateIacob AlinÎncă nu există evaluări

- Chestionar Fobii MascateDocument1 paginăChestionar Fobii MascateIacob AlinÎncă nu există evaluări

- Cum Se Face Emiterea Sunetului RDocument3 paginiCum Se Face Emiterea Sunetului RIacob AlinÎncă nu există evaluări

- Cateva Onomatopee Si InterjectiiDocument2 paginiCateva Onomatopee Si InterjectiiIacob AlinÎncă nu există evaluări

- Metafore TerapeuticeDocument2 paginiMetafore TerapeuticeIacob AlinÎncă nu există evaluări

- Metafore TerapeuticeDocument2 paginiMetafore TerapeuticeIacob AlinÎncă nu există evaluări