Documente Academic

Documente Profesional

Documente Cultură

Raport de Inspectie Fiscala

Încărcat de

Arina Arina0 evaluări0% au considerat acest document util (0 voturi)

123 vizualizări3 paginiTitlu original

Raport de inspectie fiscala

Drepturi de autor

© © All Rights Reserved

Formate disponibile

DOC, PDF, TXT sau citiți online pe Scribd

Partajați acest document

Partajați sau inserați document

Vi se pare util acest document?

Este necorespunzător acest conținut?

Raportați acest documentDrepturi de autor:

© All Rights Reserved

Formate disponibile

Descărcați ca DOC, PDF, TXT sau citiți online pe Scribd

0 evaluări0% au considerat acest document util (0 voturi)

123 vizualizări3 paginiRaport de Inspectie Fiscala

Încărcat de

Arina ArinaDrepturi de autor:

© All Rights Reserved

Formate disponibile

Descărcați ca DOC, PDF, TXT sau citiți online pe Scribd

Sunteți pe pagina 1din 3

Contabilul.

ro » Contabilitate» Studii de caz

Studiu de caz: Cum facem inregistrarea

rezultatelor obtinute in urma inspectiei

fiscale?

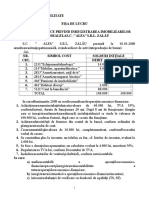

Prin cele ce urmeaza, tratam situatia unei firme X care a fost supusa in perioada

06.01.2015-19.02.2015 unui control fiscal privind impozitul pe profit si TVA aferente

perioadei 01.01.2011-30.09.2014. Actul de control cu decizia privind stabilirea

diferentelor suplimentare de plata a fost comunicat societatii pe data de 25.02.2015.

Ca urmare a controlului au fost stabilite urmatoarele:

- la impozit profit o baza suplimentara de 2.752.659 lei cu un impozit aferent de 440.425

lei, controlul retratand drept cheltuieli nedeductibile o serie de cheltuieli considerate

initial deductibile sau considerand ca o suma de 100.000 lei din contul 231 trebuia

tratata ca o cheltuiala nedeductibila.

- la TVA s-a stabilit o baza suplimentara de 525.360 lei cu un TVA aferent de 126.086

lei.

De mentionat faptul ca diferentele suplimentare au fost aferente cheltuielilor din anii

2011 si 2013.

1) Cum vor fi inregistrate aceste diferente suplimentare la data de 25.02.2015?

2) Ce se intampla cu acea suma de 100.000 lei din cont 231 retratata de control ca si

cheltuiala nedeductibila?

3) Tinand cont de faptul ca aferent anului 2013 societatea a depus o declaratie 101 in

care figureaza o pierdere fiscala de recuperat in valoare de 3.100.010 lei (care nu este

corecta), cum trebuie intocmita declaratia 101 aferenta anului 2014 unde ar trebui

preluata pierderea fiscala inscrisa in declaratia din 2013?

Potrivit reglementarilor legale in vigoare, diferentele constatate de organele de control in

urma inspectiei fiscale se inregistreaza in evidenta contabila in functie de felul lor,

respectandu-se principiul independentei exercitiului financiar, astfel:

- daca diferentele constatate sunt aferente exercitiului financiar curent, inregistrarea

cheltuielilor cu impozitul pe profit reprezentand diferenta suplimentara de plata

constatata de organul de control in urma inspectiei fiscale se efectueaza prin contul de

profit si pierdere al anului curent;

- daca diferentele constatate sunt aferente exercitiilor financiare precedente, acestea

se inregistreaza pe seama rezultatului reportat.

In situatia prezentata, prin raportul de inspectie fiscala s-au stabilit diferente de

impozite, pentru exercitiile 2011 si 2013, perioada verificata fiind 01.01.2011-

30.09.2014. Pe baza deciziei de impunere finala, emise in urma incheierii raportului, in

evidenta fiscala (fisa sintetica de platitor) sumele respective au fost inregistrate in data

de 25.02.2015.

Din punct de vedere contabil, societatea efectueaza urmatoarele inregistrari, in

conformitate cu prevederile Omfp nr.1802/2014, valabile de la 1 ianuarie 2015:

- Diferenta stabilita suplimentar pentru impozit pe profit aferent anilor precedenti

1174 "Rezultat reportat provenit din = 4411 "Impozit pe profit" 440.425

lei

corectarea erorilor contabile"

- Inregistrarea majorarilor de intarziere stabilite de catre inspectori:

1174 "Rezultat reportat provenit din = 4481 "Alte datorii fata de bugetul statului"

corectarea erorilor contabile"

- Inregistrarea eventualelor diferente stabilite de catre inspectori pentru TVA

aferent anilor anteriori:

1174 "Rezultat reportat provenit din = 4423 "Taxa pe valoarea adaugata" 126.086

lei

corectarea erorilor contabile"

Suma de 100.000 lei din ct. 231 "Investitii in curs" pe care organul fiscal a

reincadrat-o drept cheltuiala nedeductibila si care a intrat in baza de impozitare stabilita

suplimentar in urma inspectiei (pentru care s-a calculat impozit pe profit) trebuie anulata

pe baza rezultatului reportat, astfel:

1174 "Rezultat reportat provenit din = 231 "Investitii in curs" 100.000 lei

corectarea erorilor contabile

- Achitarea prin banca a diferentelor stabilite, daca este cazul

% = 5121 "Conturi la banci in lei"

4411 "Impozit pe profit"

4423 "Taxa pe valoarea adaugata"

4481 "Alte datorii fata de bugetul statului"

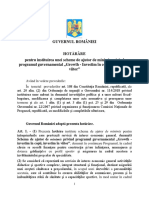

Din punct de vedere fiscal, potrivit prevederilor art. 84 din OG nr. 92/2003 privind Codul

de procedura fiscala, republicata, cu modificarile ulterioare, declaratiile fiscale pot fi

corectate de catre un contribuabil din proprie initiativa, pe perioada termenului de

prescriptie, ori de cate ori se constata erori de stabilire a impozitelor.

In aplicarea acestei prevederi, societatile depun la organul fiscal competent, declaratii

fiscale rectificative, prin care se efectueaza corectarea evidentei fiscale.

Indreptarea erorilor cuprinse in declaratiile fiscale se efectueaza in baza prevederilor

Codului de procedura fiscala si a Ordinului ANAF nr.144/2012, publicat in

M.O.nr.137/29.02.2012.

In cazul prezentat pentru corectarea declaratiilor anterioare, se impune sa se depuna

declaratii rectificative pentru perioadele anterioare:

- declaratia 101 privind impozitul pe profit pentru rectificarea impozitului aferent

sau determinarea corecta a pierderii fiscale pentru anul 2011, in care se evidentiaza

diferenta stabilita de control pentru anul respectiv,

- declaratia 101 privind impozitul pe profit pentru rectificarea impozitului aferent

sau determinarea corecta a pierderii fiscale pentru anul 2012, prin care se evidentiaza

diferenta stabilita de control pentru anul respectiv sau se evidentiaza noua pierdere

fiscala,

- declaratia 101 privind impozitul pe profit pentru rectificarea impozitului aferent

sau determinarea corecta a pierderii fiscale pentru anul 2013, prin care se evidentiaza

atat diferenta stabilita de control pentru anul respectiv cat si noua pierdere fiscala.

Daca pentru anul 2013, initial a rezultat o pierdere fiscala de recuperat in suma de

3.100.010 lei, prin rectificare aceasta se micsoreaza cu cele doua impozite stabilite

suplimentar.

- declaratia 101 privind impozitul pe profit pentru rectificarea impozitului aferent

sau determinarea corecta a pierderii fiscale pentru anul 2014, in care se preiau

eventualele diferente rezultate in urma controlului precum si pierderea stabilita in

declaratia aferenta anului 2013, in urma rectificarii (rd.42).

Toate corectiile trebuie sa fie evidentiate in fisa pe platitor.

Fisa sintetica pe platitor tine evidenta taxelor, contributiilor, impozitelor datorate si platite

la bugetul general consolidat. Principalele informatiile rezultate din fisa pe platitor se

refera la declaratiile fiscale depuse, obligatia de plata datorata si obligatia de plata

neachitata, dobanda si penalitatea, incasarile si alocarile, incasarile nealocate, solduri

finale neachitate sau platite in plus, nominalizate pe fiecare impozit in parte, impartite in

doua categorii, buget de stat si buget de asigurari sociale. Pe baza acestei fise sau "fisa

sintetica totala", se pot face reglari ulterioare pentru declaratiile depuse.

Diferentele suplimentare de plata stabilite de organul fiscal ca urmare a efectuarii unei

inspectii fiscale, inscrise in decizia de impunere ca act administrativ fiscal (debite +

accesorii) reprezinta cheltuieli nedeductibile din punct de vedere fiscal la determinarea

profitului impozabil, indiferent de natura acestora , conform prevederilor art. 21, alin. (4),

lit. b) din Codul fiscal

.

De retinut este faptul ca declaratiile rectificative pentru impozitul pe profit se vor depune

numai daca organul fiscal a prevazut in Dispozitia de masuri obligatia societatii sa

efectueze acest lucru.

Penalitatile de intarziere calculate pentru anul in curs se inregistreaza, daca este cazul,

astfel:

658 "Alte cheltuieli de exploatare" = 4481 "Alte datorii fata de bugetul statului"

S-ar putea să vă placă și

- Negocierea cu succes a salariului: Obțineți banii și recunoașterea pe care le meritațiDe la EverandNegocierea cu succes a salariului: Obțineți banii și recunoașterea pe care le meritațiÎncă nu există evaluări

- Învățați Limba Macedoneană - Rapid / Ușor / Eficient: 2000 de Termeni de Vocabular EsențialiDe la EverandÎnvățați Limba Macedoneană - Rapid / Ușor / Eficient: 2000 de Termeni de Vocabular EsențialiÎncă nu există evaluări

- Fiscal It AteDocument38 paginiFiscal It AteefimiaÎncă nu există evaluări

- Tratament Contabil Marfuri ExpirateDocument2 paginiTratament Contabil Marfuri ExpirateIuliana Oana MihaiÎncă nu există evaluări

- Registrul de Evidenta FiscalaDocument18 paginiRegistrul de Evidenta FiscalaRamona A.Încă nu există evaluări

- Curs Impozit Profit 18.09.2023Document48 paginiCurs Impozit Profit 18.09.2023SnatchÎncă nu există evaluări

- TehniciDocument5 paginiTehniciNatalia RemesovschiÎncă nu există evaluări

- Suport Curs ContabilitateDocument25 paginiSuport Curs ContabilitateLaura Ioana CretuÎncă nu există evaluări

- Comert OnlineDocument15 paginiComert OnlineEllen KleneÎncă nu există evaluări

- Raport - Anulare Si Redobandire Cod TvaDocument16 paginiRaport - Anulare Si Redobandire Cod TvaCristina Elena Gavrilaș100% (1)

- RapSpecial OG16 Coperta220818101051Document22 paginiRapSpecial OG16 Coperta220818101051Cristina IgnaÎncă nu există evaluări

- Plan de AfaceriDocument9 paginiPlan de AfaceriBogdan MarcuÎncă nu există evaluări

- Amortizare Fiscala Amortizare ContabilaDocument19 paginiAmortizare Fiscala Amortizare ContabilaOana AvramÎncă nu există evaluări

- Caiet de Lucrari PracticeDocument93 paginiCaiet de Lucrari PracticeOlesea CodreanuÎncă nu există evaluări

- Seminar Legislatia MunciiDocument26 paginiSeminar Legislatia MunciielenaÎncă nu există evaluări

- Ghid Fiscalitate Reff PFADocument8 paginiGhid Fiscalitate Reff PFAMstefÎncă nu există evaluări

- Auditul RegularitatiiDocument25 paginiAuditul Regularitatiiblondishka307Încă nu există evaluări

- Analiza Contabila+balanta-FisaDocument5 paginiAnaliza Contabila+balanta-FisaRosu AleodorÎncă nu există evaluări

- RAPORT SPECIAL Cod Fiscal 2020Document13 paginiRAPORT SPECIAL Cod Fiscal 2020greta_bÎncă nu există evaluări

- Particularitatile Organizarii Managementului Financiar Si Contabilitatii in Organizatiile Necomerciale PDFDocument169 paginiParticularitatile Organizarii Managementului Financiar Si Contabilitatii in Organizatiile Necomerciale PDFEugeniu Cabac100% (2)

- Aplicatii An 2 Sem. 1v1Document52 paginiAplicatii An 2 Sem. 1v1Lore DanaÎncă nu există evaluări

- Studii de Caz Tva (1 Si 2)Document42 paginiStudii de Caz Tva (1 Si 2)Otilia CUCUÎncă nu există evaluări

- Planificarea AfaceriiDocument16 paginiPlanificarea AfaceriiAnna BorsciÎncă nu există evaluări

- CPP Conform IAS1Document24 paginiCPP Conform IAS1Chircea Alice AndreeaÎncă nu există evaluări

- Cum Sa Estimezi Costurile Unui StartupDocument2 paginiCum Sa Estimezi Costurile Unui StartupDana Little AngelÎncă nu există evaluări

- Profilul AngajatoruluiDocument3 paginiProfilul AngajatoruluiDîrmină Oana DianaÎncă nu există evaluări

- Drepturile Si Obligatiile Contribuabililor Pe Timpul Desfasurarii Inspectiei FiscaleDocument6 paginiDrepturile Si Obligatiile Contribuabililor Pe Timpul Desfasurarii Inspectiei FiscaleBlack RoseÎncă nu există evaluări

- 100 de Raspunsuri Din Contabilitate Pentru AntreprenoriDocument19 pagini100 de Raspunsuri Din Contabilitate Pentru Antreprenorimircea arfireÎncă nu există evaluări

- Ghid Declaratia Unica Venituri Persoane FiziceDocument197 paginiGhid Declaratia Unica Venituri Persoane FiziceTudorÎncă nu există evaluări

- Subiecti de SezinaDocument77 paginiSubiecti de SezinaNegoi Ioan ValentinÎncă nu există evaluări

- Achizitie Combustibil Din GermaniaDocument2 paginiAchizitie Combustibil Din GermaniaViorela IulianaÎncă nu există evaluări

- ContabilitateDocument1 paginăContabilitateAdina MihaelaÎncă nu există evaluări

- Manual de Politici Si Proceduro ContabileDocument10 paginiManual de Politici Si Proceduro ContabileAlexandrina ChiruÎncă nu există evaluări

- IMPORT SERVICI - CompressedDocument34 paginiIMPORT SERVICI - CompressedEllen KleneÎncă nu există evaluări

- Teme Referate - Finantele IntreprinderiiDocument3 paginiTeme Referate - Finantele IntreprinderiiMarian CovleaÎncă nu există evaluări

- Inceput de An 2023Document23 paginiInceput de An 2023Crihana SimonaÎncă nu există evaluări

- HG Growth Investim in Copii Investim in ViitorDocument29 paginiHG Growth Investim in Copii Investim in ViitorClaudiu96% (23)

- Contabilitatea Creantelor in IntreprindereDocument304 paginiContabilitatea Creantelor in IntreprindereAndrei ComandariÎncă nu există evaluări

- PPTDocument18 paginiPPTAlexandra ŞeitanÎncă nu există evaluări

- Sinteza Modificarilor LegislativeDocument12 paginiSinteza Modificarilor LegislativecristinaÎncă nu există evaluări

- Contestatie AnafDocument132 paginiContestatie AnafMarcel OlnÎncă nu există evaluări

- Adeverinta Crestere Copil 24 DE LUNIDocument3 paginiAdeverinta Crestere Copil 24 DE LUNIRoxy StefanÎncă nu există evaluări

- Ghid Proceduri Contabile Aferente Proiectelor Cofinantate Din Fonduri EuropeneDocument13 paginiGhid Proceduri Contabile Aferente Proiectelor Cofinantate Din Fonduri EuropeneLiviu GrigoreÎncă nu există evaluări

- Rap LM 22220823104351Document30 paginiRap LM 22220823104351Romulus SolarisÎncă nu există evaluări

- Parinti Buni vs. Parinti InteligentiDocument4 paginiParinti Buni vs. Parinti InteligentiArtemiza Alina Oita-DragotaÎncă nu există evaluări

- Sectorul JustițieiDocument11 paginiSectorul Justițieiaxenia.sajÎncă nu există evaluări

- Frauda Tip CaruselDocument8 paginiFrauda Tip CaruselCristina StroeÎncă nu există evaluări

- Ghid PFADocument11 paginiGhid PFAClaudiu MihocasÎncă nu există evaluări

- Top 25 KPIs Pentru Serviciul Clienti in 2010 - V0.2Document2 paginiTop 25 KPIs Pentru Serviciul Clienti in 2010 - V0.2Cipriana TurcanuÎncă nu există evaluări

- Plan de AfacereDocument24 paginiPlan de AfacereNicolaiGontaÎncă nu există evaluări

- Cum Pacaleste Diavolul Pe OmDocument21 paginiCum Pacaleste Diavolul Pe OmNICOLAEÎncă nu există evaluări

- Inregistrare Bon FiscalDocument2 paginiInregistrare Bon FiscalBarbuceanu CristianÎncă nu există evaluări

- Functiunea Conturilor ContabilitateDocument21 paginiFunctiunea Conturilor ContabilitateticucomÎncă nu există evaluări

- Ghidul Antreprenorului Diaspora StartupDocument7 paginiGhidul Antreprenorului Diaspora StartupElena Deacu100% (1)

- Functiunea Conturilor OMFP 1802 2014Document81 paginiFunctiunea Conturilor OMFP 1802 2014Claudiu Marius DumitruÎncă nu există evaluări

- Analiza PESTLE: Înțelegeți și planificați mediul de afaceriDe la EverandAnaliza PESTLE: Înțelegeți și planificați mediul de afaceriÎncă nu există evaluări

- Campanie de prospectare telefonică: 4 pași cheie înainte de o întâlnire telefonicăDe la EverandCampanie de prospectare telefonică: 4 pași cheie înainte de o întâlnire telefonicăÎncă nu există evaluări

- Contari RIFDocument14 paginiContari RIFMogasiÎncă nu există evaluări

- Obligatii Suplimentare Decizii Impunere AnafDocument2 paginiObligatii Suplimentare Decizii Impunere Anafanca_gheormaÎncă nu există evaluări

- IAS 12 - Liliana PaschiaDocument13 paginiIAS 12 - Liliana PaschiaAlin FlorentinÎncă nu există evaluări