Documente Academic

Documente Profesional

Documente Cultură

F 3 Gestiunea Financiara A Intreprinderii Dumitrascu

Încărcat de

Lili AnghelTitlu original

Drepturi de autor

Formate disponibile

Partajați acest document

Partajați sau inserați document

Vi se pare util acest document?

Este necorespunzător acest conținut?

Raportați acest documentDrepturi de autor:

Formate disponibile

F 3 Gestiunea Financiara A Intreprinderii Dumitrascu

Încărcat de

Lili AnghelDrepturi de autor:

Formate disponibile

UNIVERSITATEA CRETIN DIMITRIE CANTEMIR

FACULTATEA DE FINANE, BNCI I CONTABILITATE

GESTIUNEA FINANCIAR A NTREPRINDERII

Lect. univ. dr. Dumitracu Roxana Arabela

2

1. Echilibrul financiar static

1.1. Bilanul contabil

1.2. Retratarea informaiei bilaniere

1.3. Analiza pe baza bilanului financiar

1.4. Analiza pe baza bilanului funcional

1.1. Bilanul contabil

Bilanul contabil este instrumentul principal cu ajutorul cruia se realizeaz sintetizarea

i generalizarea datelor contabile.

Prin coninutul su, bilanul contabil ofer informaiile necesare pentru aprecierea

gestiunii financiare a ntreprinderii, precum i pentru stabilirea valorii acesteia, el

caracteriznd mrimea resurselor i a utilizrilor (nevoilor) la care a recurs un agent economic

n cursul unei perioade de gestiune.

Ordinea de aezare a elementelor n activul bilanier este cea invers gradului de

lichiditate a activelor: de la cele mai puin lichide (imobilizri corporale), la cele care se afl

deja n stare lichid (disponibilitile bneti). Pentru ordonarea elementelor de activ, pe lng

criteriul lichiditii se mai are n vedere i gradul de participare a bunurilor i valorilor

economice la ciclul de producie. inndu-se seama de cele dou criterii, structurile de activ

se clasific n active imobilizate i active circulante.

Activele imobilizate se mai numesc capital imobilizat. Aceste active cuprind toate

valorile economice de investiii de form durabil a cror lichiditate se extinde pe o perioad

mai mare de un an. Activele imobilizate cuprind urmtoarele subgrupe:

- imobilizri necorporale;

- imobilizri corporale;

- imobilizri financiare.

Activele circulante cuprind toate valorile economice de circulaie i consum a cror

lichiditate este mai mica de 1 an. Activele circulante cuprind urmtoarele subgrupe:

- stocuri;

- creane;

- investiii pe termen scurt;

- casa i conturi la bnci.

n cadrul pasivului elementele vor fi ordonate n funcie de gradul de exigibilitate,

respectiv n ordinea invers. Primele posturi vor fi ocupate de sursele proprii de finanare, apoi

datoriile pe termen mediu idatoriile pe termen scurt. Pasivul reflect modul de finanare a

activului. Structurile de pasiv se clasific n capitaluri proprii i datorii.

Structurilor de activ i pasiv li se adaug cheltuielile n avans (activ) i veniturile n

avans (pasiv).

1.2. Retratarea informaiei bilaniere

Bilanul contabil nu permite s se efectueze direct un diagnostic financiar. Va trebui

deci s fie adaptat exigenelor analizei financiare, prin regruparea posturilor, reclasificarea i

3

corectarea anumitor conturi. Astfel, bilanul contabil va suferi un numr de prelucrri nainte

de a fi exploatat n analiza financiar.

Elementele de activ sunt structurate n funcie de creterea gradului de lichiditate

ncepnd din partea de sus a activului bilanier. Lichiditatea reprezint capacitatea unui activ

de a se transforma la un termen determinat, n moned, dar fr pierdere de valoare. Astfel, n

activ se vor nscrie nti elementele cele mai puin lichide, respectiv imobilizrile

(necorporale, corporale, financiare) numite i nevoi sau ntrebuinri permanente datorit

rotaiei lente a capitalurilor investite. Se nscriu apoi activele circulante, avnd un grad de

lichiditate mult mai mare dect imobilizrile, motiv pentru care sunt numite i nevoi sau

ntrebuinri temporare.

Pasivele din bilanul contabil trebuie rearanjate dup exigibilitate recurgnd la

informaiile din Anexa la bilan. Se obin astfel dou mase de elemente: pasive mai mari de un

an i pasive mai mici de un an. Exigibilitatea reprezint nsuirea elementelor de pasiv de a

deveni scadente la un anumit termen. Astfel, se vor nscrie mai nti capitalurile proprii

provenite de la asociai ct i din reinvestiri ale acumulrilor anterioare (rezerve, profit

nerepartizat), iar apoi capitalurile din surse publice (subvenii, fonduri, etc). Practic, aceste

resurse nu au o anumit scaden deci, nu sunt exigibile (dect n situaii extreme - de

faliment) i de aceea pot fi numite i resurse permanente sau capitaluri permanente.

Datoriile pe termen lung nscrise n categoria resurselor permanente sunt mprumuturile pe

termen lung i mediu cu scaden mai mare de un an. Datoriile pe termen scurt regrupeaz

ansamblul datoriilor cu scaden mai mic de un an, numite i resurse temporare. Analiza

datoriilor n funcie de gradul lor de exigibilitate prezint o mare importan pentru evaluarea

riscului pe care-l implic ndatorarea ntreprinderii.

Toate elementele din bilanul contabil, att cele de activ ct i cele de pasiv, se grupeaz

n posturi asemntoare. Elementele nesemnificative se cumuleaz cu alte elemente

semnificative.

1.3. Analiza pe baza bilanului financiar

Bilanul financiar se obine din bilanul patrimonial, prin agregarea/divizarea anumitor

date rezultnd mrimi semnificative. n urma retratrilor i reclasrilor elementelor bilanului

contabil, se obine bilanul financiar, care ocup o importan deosebit n cadrul analizei

financiare. Gruparea posturilor din bilanul contabil, n vederea analizei financiare, are la baz

criteriile de lichiditate exigibilitate. Analiza bilanului financiar la nivel de ntreprindere

evideniaz modalitile de realizare a echilibrului financiar pe termen lung i pe termen scurt.

Pe baza bilanului financiar este analizat riscul nerambursrii datoriilor de ctre

ntreprindere i structura sa financiar, rspunznd mai ales cerinelor creditorilor acesteia.

Asupra activului patrimonial coreciile urmresc obinerea a dou mrimi i anume:

active imobilizate (imobilizri nete) i active circulante. Activele imobilizate nete mai sunt

denumite i nevoi permanente, iar activele circulante nevoi temporare.

Asupra pasivului coreciile urmresc obinerea a trei mrimi, i anume: capitaluri

proprii, datorii pe termen lung, datorii pe termen scurt. Capitalurile proprii i datoriile pe

termen lung formeaz resursele permanente ale ntreprinderii, iar datoriile pe termen scurt

resursele temporare.

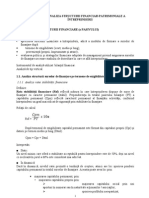

Activul i pasivul bilanului financiar vor arta schematic n felul urmtor (figura 1):

4

Activ corectat Pasiv corectat

Active imobilizate

Capital propriu

Datorii pe termen lung

Active circulante

Datorii pe termen scurt

Figura 1 Bilan financiar (schem general)

Indicatorii de echilibru financiar sunt:

a) Fondul de rulment (FR)

Pentru aprecierea lichiditii se calculeaz n primul rnd indicatorul specific bilanului

financiar care este fondul de rulment. Fondul de rulment este de trei tipuri: fond de rulment

permanent, fond de rulment propriu i fond de rulment mprumutat.

Fondul de rulment permanent determinat pe baza bilanului financiar (bilanul

lichiditate - exigibilitate), constituie un fond de rulment lichiditate sau fond de rulment

financiar (FRF).

Fondul de rulment financiar poate fi calculat pe baza elementelor din partea de sus a

bilanului:

Fondul de rulment financiar mai poate fi calculat i pe baza elementelor din partea de

jos a bilanului:

Fondul de rulment propriu este excedentul capitalurilor proprii n raport cu activele

imobilizate nete i se determin conform relaiei:

Fondul de rulment mprumutat reflect msura ndatorrii pe termen lung, pentru

finanarea nevoilor pe termen scurt.

b) Nevoia de fond de rulment (NFR)

Pornind de la un anumit echilibru, care trebuie s existe ntre nevoile temporare i

resursele temporare, bilanul financiar pune n eviden un alt indicator de echilibru

financiar denumit nevoia de fond de rulment.

c) Trezoreria net (TN)

n cazul analizei financiare, diferena dintre fondul de rulment financiar i nevoia de

fond de rulment reprezint trezoreria net.

FR

propriu

= Capitaluri proprii Active imobilizate nete

FR

mprumutat

= FRF FR

propriu

NFR = Nevoi temporare Resurse temporare

(fr active de trezorerie) (fr pasive de trezorerie)

FRF = Capitaluri permanente Active imobilizate nete

FRF = Active circulante nete Datorii pe termen scurt

5

O alt modalitate de calcul a trezoreriei este ca diferen ntre activele de trezorerie i

pasivele de trezorerie, rezultatul obinut fiind acelai.

d) Cash-flow-ul perioadei (CF) reprezint creterea trezoreriei nete pe perioada exerciiului

contabil analizat, determinat conform relaiei:

TN

1

= trezoreria net la sfritul exerciiului contabil

TN

0

= trezoreria net la nceputul exerciiului contabil

1.4. Analiza pe baza bilanului funcional

Concepia funcional definete ntreprinderea ca o entitate economic i financiar

desfurnd n scopul dezvoltrii sale anumite funcii cum ar fi: funcia de producie, funcia

de investire/dezinvestire i funcia de finanare.

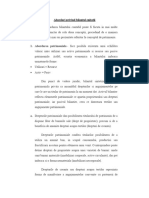

n urma clasificrii funciilor ntreprinderii n trei categorii, bilanul funcional se

prezint n felul urmtor (figura 2):

Figura 2 Bilanul funcional

a) Fondul de rulment funcional (fondul de rulment net global)

Fondul de rulment funcional mai poart denumirea i de fond de rulment net global

(FRNG). Relaia de determinare a FRNG este:

b) Nevoia de fond de rulment total

TN = FRF NFR

CF = TN

1

TN

0

TN = Active de trezorerie Pasive de trezorerie

Funcia de

finanare

Nevoi stabile

- Active imobilizate brute

Nevoi ciclice i de trezorerie

- Active circulante de

exploatare (brute)

ACE

- Active circulante n afara

exploatrii (brute)

ACAE

- Active de trezorerie

AT

Resurse durabile

- Capitaluri proprii

- Ajustri de valoare ale

activelor (amortizri)

- Datorii financiare

Resurse ciclice i de trezorerie

- Datorii de exploatare

DE

- Datorii n afara exploatrii

DAE

- Pasive de trezorerie

PT

ACTIV = NEVOI PASIV = RESURSE

Funcia de

exploatare

Funcia de

investiie

Funcia de

exploatare

FRNG = Resurse durabile (inclusiv ajustri) Nevoi stabile (Active imobilizate brute)

FRNG = Nevoi ciclice i de trezorerie Resurse ciclice i de trezorerie

6

Nevoia de fond de rulment total are dou componente: nevoia de fond de rulment de

exploatare (NFRE) i nevoia de fond de rulment n afara exploatrii (NFRAE).

c) Trezoreria

n concepia funcional trezoreria este definit n raport cu fondul de rulment i nevoia

de fond de rulment.

Ecuaia fundamental a trezoreriei este:

ntrebri de verificare:

1. n ce const retratarea informaiei contabile la nivel de ntreprindere?

2. Care sunt principalele reclasri ale elementelor bilaniere necesare pentru obinerea

bilanului financiar?

3. Care este structura bilanului financiar?

4. Care este structura bilanului funcional?

Teste gril:

1. Bilanul financiar denumit i bilanul lichiditate-exigibilitate se etaleaz pe urmtoarele

dou paliere:

a) nevoi temporare i capitaluri prorii;

b) capitaluri permanente i datorii;

c) active circulante i active imobilizate;

d) partea de sus (nevoi permanente, respectiv capitaluri permanente) care reflect

structura financiar i partea de jos (nevoi temporare, respectiv resurse temporare)

care reflect ciclul de activitate.

2. Concepia funcional definete ntreprinderea ca o entitate economic i financiar

desfurnd n scopul dezvoltrii sale anumite funcii cum ar fi:

a) funcia de creditare, funcia de prognozare i funcia de exploatare;

b) funcia de investiie, funcia de finanare i funcia de exploatare;

c) funcia de administare a resurselor pe termen scurt;

d) funcia de prognozare.

3. Aprecierea lichiditii ntreprinderii se realizeaz pe baza urmtorilor indicatori:

a) fondul de rulment, nevoia de fond de rulment, trezoreria net i cash-flow-ul

perioadei;

b) fondul de rulment, nevoia de fond de rulment i marja asupra cheltuielilor variabile

suplimentare;

NFRT = NFRE + NFRAE

NFRE = ACE DE

NFRAE = ACAE DAE

TN = Active de trezorerie Pasive de trezorerie

TN = FRNG NFRT

7

c) fondul de rulment, cifra de afaceri i nevoia de fond de rulment;

d) trezoreria de activ, trezoreria de pasiv i cifra de afaceri.

4. Pe baza bilanului financiar, fondul de rulment financiar sau permanent se calculeaz

conform formulei urmtoare:

a) FRF = capitaluri permanente activ imobilizat brut;

b) FRF = capitaluri permanente nevoi permanente (la valoarea net);

c) FRF = nevoi permanente (la valoarea net) activ imobilizat net;

d) FRF = nevoi temporare (inclus activ de trezorerie) + resurse temporare (inclus pasiv

de trezorerie).

2. Analiza performanelor financiare i a rentabilitii

ntreprinderii

2.1. Soldurile intermediare de gestiune i capacitatea de autofinanare

2.2. Ratele de rentabilitate comercial

2.3. Ratele de rentabilitate economic

2.4.Ratele de rentabilitate financiar

2.1. Soldurile intermediare de gestiune i capacitatea de autofinanare

Pe baza contului de profit i pierdere se poate determina o serie de indicatori valorici

privind volumul i rentabilitatea activitii ntreprinderii. Aceti indicatori poart denumirea

de solduri intermediare de gestiune.

Principalele solduri intermediare de gestiune sunt: valoarea adugat (VA), excedentul

brut de exploatare (EBE), rezultatul exploatrii (RE), rezultatul curent (RC) i profitul net

(PN) sau pierderea.

Valoarea adugat (VA) este primul sold intermediar de gestiune. Acest indicator

exprim creterea de valoare rezultat din utilizarea factorilor de producie (fora de munc i

capital), peste valoarea bunurilor i serviciilor provenind de la teri, n cadrul activitii

curente a ntreprinderii. Formula de calcul a acestui indicator este:

Excedentul brut al exploatrii (EBE) sau, dup caz Insuficiena brut de exploatare

(IBE), este al doilea sold intermediar de gestiune. EBE se stabilete ca diferen ntre valoarea

adugat plus subveniile de exploatare, pe de o parte, i impozite, taxe i cheltuieli de

personal, pe de alt parte.

VA = MC + PE Consumuri provenite de la teri

EBE (sau IBE) = Valoarea adugat

+ Subvenii de exploatare

Cheltuieli cu personalul

Impozite i taxe

8

Rezultatul exploatrii (RE) (profit sau pierdere) privete activitatea de exploatare

normal i curent a ntreprinderii i este al treilea sold intermediar de gestiune. Se calculeaz

ca diferen ntre veniturile i cheltuielile exploatrii.

Rezultatul curent (RC: profit sau pierdere) este al patrulea sold intermediar de gestiune.

Acest indicator valoric este determinat att de rezultatul exploatrii normale i curente, ct i

de cel al activitii financiare.

Rezultatul net al exerciiului (RNE) este al cincilea sold intermediar de gestiune.

Rezultatul net al exerciiului exprim mrimea absolut a rentabilitii financiare cu care vor

fi remunerai acionarii pentru capitalurile proprii subscrise.

Capacitatea de autofinanare se determin pe baza contului de profit i pierdere i

reflect sursele interne de fonduri generate de activitatea ntreprinderii care pot fi folosite la

dezvoltare. Capacitatea de autofinanare reprezint surplusul bnesc care rezult n urma

ntregii activiti a ntreprinderii n decursul unui an sau a mai multor ani.

Capacitatea de autofinanare poate fi calculat ca sum dintre profitul net i amotizare.

Capacitatea de autofinanare se determin prin dou metode: deductiv i aditiv, puse

n eviden de structura contului de profit i pierdere.

Metoda deductiv are ca punct de pornire excedentul brut al exploatrii:

CAF = Venituri ncasabile Cheltuieli pltibile

Metoda aditiv are ca punct de pornire rezultatul net al exerciiului:

CAF = RNE + Cheltuieli calculate i nepltibile Venituri calculate i nencasabile

2.2. Ratele de rentabilitate comercial

Ratele de rentabilitate comercial apreciaz randamentul diferitelor stadii ale activitii

ntreprinderii la formarea rezultatului, fiind determinate ca raport ntre marjele de acumulare

i cifra de afaceri sau valoarea adugat. Exist urmtoarele categorii de rate:

RE = EBE

+Alte venituri din exploatare

Alte cheltuieli din exlpoatare (despgubiri, donaii i

activele cedate)

Ajustri de valoare privind imob. corporale i necorporale

Ajustri de valoare privind activele circulante

Ajustri privind provizioanele

RNE = RC + Rezultat extraordinar Impozit pe profit

RC = RE + Venituri financiare Cheltuieli financiare

CAF = Profit net + Amortizare

9

Tabelul 1

Ratele de rentabilitate comercial

Nr.

crt.

Indicator Formul de calcul

1. Rata marjei comerciale

marfuri de Vanzari

comerciala Marja

2. Rata marjei brute de exploatare

afaceri de Cifra

exploatare de brut Excedent

3. Rata marjei nete

afaceri de Cifra

ui exercitiul al net Rezultat

4. Rata marjei nete de exploatare

afaceri de Cifra

i exploatari Rezultul

5. Rata marjei brute de autofinanare

afaceri de Cifra

are autofinant de a Capacitate

6. Rata marjei asupra valorii adugate

adaugata Valoarea

exploatare de brut Excedentul

2.3. Ratele de rentabilitate economic

Ratele de rentabilitate economic reflect eficiena capitalului economic angajat alocat

activitii productive a ntreprinderii. Ele se calculeaz raportnd un rezultat economic la total

capitaluri investite (capital economic angajat). Ca rezultat economic se poate utiliza rezultatul

exploatrii sau excedentul brut de exploatare. La numitor se poate utiliza activul total sau o

parte a acestuia.

Rentabilitatea capitalului economic angajat n exploatare poate fi exprimat sub dou

forme:

angajat brut economic Capital

exploatare de brut Excedentul

Re

1

=

angajat net economic Capital

i exploatari Rezultatul

Re

2

=

Re

1

= Rentabilitatea economic brut

Re

2

= Rentabilitatea economic net

Capitalul economic angajat poate fi brut sau net dup cum, imobilizrile includ sau nu

amortizrile i provizioanele pentru deprecierea acestora. De asemenea, rezultatul generat de

acest capital poate fi un rezultat brut (EBE) sau net de exploatare (reazultatul exploatrii).

Factorii determinani ai rentabilitii economice sunt pui n eviden prin

descompunerea acesteia n dou rate explicative conform relaiei:

brut angajat economic Capital

afaceri de Cifra

afaceri de Cifra

EBE

brut angajat economic Capital

EBE

=

afaceri de Cifra

EBE

exploatare de brute marjei Rata =

brut angajat economic Capital

afaceri de Cifra

brut angajat i capitalulu a rotatie de Coeficient =

10

2.4. Ratele de rentabilitate financiar

Rentabilitatea financiar reprezint capacitatea ntreprinderilor de a degaja profit net

prin capitalurile proprii angajate n activitate. Rentabilitatea financiar reflect scopul final al

acionarilor unei ntreprinderi, exprimat prin rata de remunerare a investiiei de capital fcut

de acetia n procurarea aciunilor ei sau a reinvestirii totale/pariale a profiturilor ce le revin

de drept.

Forma general de exprimare a rentabilitii financiare (R

f

) este:

Ca i rentabilitatea economic, rentabilitatea capitalurilor proprii poate fi descompus

astfel:

proprii Capitaluri

afaceri de Cifra

afaceri de Cifra

net Profit

proprii Capitaluri

net Profit

=

afaceri de Cifra

net Profit

acumulare de nete marjei Rata =

proprii Capitaluri

afaceri de Cifra

proprii capitaluri Rotatia =

Rata de rentabilitate financiar mai poate fi exprimat i sub forma:

R

e

= rentabilitate economic; R

d

= rata medie a dobnzii; CP = capitaluri proprii;

DAT = datorii totale; i = cota de impozit pe profit.

Teme de dezbatere:

1. Prezentai modul de obinere a tabloului soldurilor intermediare de gestiune pe baza

elementelor din contul de profit i pierdere.

2. Prezentai metodele de determinare a capacitii de autofinanare la nivel de ntreprindere.

3. Prezentai principalele rate de rentabilitate comercial.

4. Rentabilitatea economic i financiar i descompunerea acestora n factori de influen.

Teste gril:

1. Rezultatul curent al exerciiului se calculeaz conform relaiei:

a) rezultat din exploatare rezultat financiar;

b) rezultat din exploatare + rezultat financiar;

c) rezultat financiar rezultat extraordinar;

d) rezultat din exploatare + rezultat financiar + rezultat extraordinar.

proprii Capitaluri

net Profit

f

R =

R

f

= [R

e

+ (R

e

R

d

)(DAT/CP)] (1 i)

11

2. Excedentul brut al exploatrii exprim:

a) creterea de valoare rezultat din utilizarea factorilor de producie peste valoarea

bunurilor i seviciilor provenind de la teri;

b) mrimea absolut a rentabilitii financiare cu care vor fi remunerai acionarii pentru

capitalurile proprii subscrise;

c) cheltuielile pltibile n cursul exerciiului financiar;

d) acumularea brut din activitatea de exploatare cu influen hotrtoare asupra

rentabilitii economice i a capacitii poteniale de autofinanare a investiiilor.

3. Capacitatea de autofinanare a exerciiului se calculeaz prin dou metode i anume:

a) metoda deductiv i metoda aditiv;

b) metoda deductiv i metoda excedentului brut al exploatrii;

c) metoda aditiv i metoda rezultatului net al exerciiului;

d) metoda aditiv i metoda valorii adugate.

4. Rentabilitatea economic se poate descompune n dou rate explicative ce pun n eviden

factorii de influen corespunztori:

a) rata marjei brute de acumulare i coeficientul de rotaie a capitalului economic

angajat;

b) rata marjei brute de acumulare i rata global de ndatorare;

c) rata marjei brute de acumulare i rentabilitatea financiar net;

d) rentabilitatea financiar net i rata capacitii de rambursare.

3. Analiza echilibrului financiar dinamic

3.1. Tabloul de finanare

3.2. Situaia fluxurilor de trezorerie i cash-flow-ul disponibil

3.1. Tabloul de finanare

Tabloul de finanare arat cum s-a realizat, n cursul exerciiului echilibrul funcional.

Obiectivul prioritar al analizei l constituie impactul diferitelor operaii ale ntreprinderii

asupra trezoreriei.

Trezoreria ntreprinderii variaz nu numai ca efect al cheltuielilor i veniturilor

exerciiului ci i ca urmare a variaiei stocurilor de active i a stocurilor de creane i datorii,

la sfritul exerciiului fa de nceputul acestuia. Trezoreria ntreprinderii, fiind unic se va

modifica att ca urmare a cheltuielilor pltibile pentru investiii, ct i a fluxurilor de capital i

dobnzilor generate de activitatea financiar i extraordinar a ntreprinderii n cursul

exerciiului.

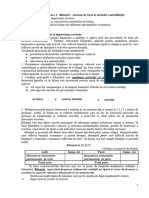

Tabloul de finanare cuprinde dou pri (se construiete pe baza bilanului funcional,

elementele fiind evaluate la valoarea brut).

Prima parte analizeaz modul de realizare, n dinamic, a echilibrului structural ntre

elementele stabile ale bilanului funcional (nevoi i resurse), adic variaia fondului de

rulment net global ( FRNG).

12

A doua parte a tabloului de finanare explic variaia fondului de rulment net global pe

baza elementelor din partea de jos a bilanului funcional, evideniind aspectele conjuncturale

ale activitii i incidenele lor asupra trezoreriei.

n form simplificat tabloul de finanare arat n felul urmtor (figura 3):

Nevoi Resurse

1.Nevoi stabile 1.Resurse durabile

Creterea activelor imobilizate (brute) Creterea capitalurilor permanente

Scderea capitalurilor permanente Scderea activelor imobilizate (brute)

TOTAL TOTAL

FRNG (cretere) FRNG (scdere)

2.Nevoi ciclice 2. Resurse ciclice

Creterea activelor circulante (brute) Creterea datoriilor pe termen scurt

Scderea datoriilor pe termen scurt Scderea activelor circulante (brute)

TOTAL TOTAL

NFRT (scdere) NFRT (cretere)

TN (cretere) TN (scdere)

Figura 3 Tabloul de finanare

3.2. Situaia fluxurilor de trezorerie i cash-flow-ul disponibil

Toate operaiunile pe care ntreprinderea le realizeaz se regsesc imediat sau la termen,

sub forma fluxurilor de trezorerie. Meninerea echilibrului fluxurilor de trezorerie este o

condiie necesar funcionrii ntreprinderii n viitor. O ntreprindere poate fi considerat

viabil, numai dac activitatea sa degaj, n mod permanent trezorerie.

Cash-flow-ul perioadei se poate calcula i ca sum a variaiilor datorate operaiunilor de

exploatare, a operaiunilor de investiii i a operaiunilor de finanare.

CF

expl

= Fluxurile de numerar din activitatea de exploatare

CF

inv

= Fluxurile de numerar din activiti de investiie

CF

fin

= Fluxurile de numerar din activiti de finanare

FRNG = Resurse durabile Nevoi stabile

FRNG = Nevoi ciclice i de trezorerie Resurse ciclice i de trezorerie

CF = TN

1

TN

0

= FR NFR

CF = CF

expl

+ CF

inv

+ CF

fin

13

Fluxuri N-1 N

Fluxuri de numerar din activitatea de exploatare

ncasri din clieni (+)

Dobnzi i dividende ncasate (+)

Pli ctre furnizorii de stocuri ()

Pli de salarii ()

Pli pentru alte cheltuieli de exploatare ()

Dobnzi pltite la credite ()

Pli de impozite ()

Flux de numerar net (A)

Fluxuri de numerar din activiti de investiie

Cumprri de valori mobiliare ()

Cumprri de imobilizri corporale ()

ncasri din vnzri de valori mobiliare (+)

ncasri din vnzri de imobilizri corporale (+)

Flux de numerar net (B)

Fluxuri de numerar din activiti de finanare

Pli de dividende n numerar ()

Rambursri de datorii petermen lung ()

ncasri din mprumuturi primite (+)

Flux de numerar net (C)

Creterea sau descreterea net de numerar (A+B+C)

Figura 4 Situaia fluxurilor de numerar (de trezorerie)

Cash-flow-ul disponibil (CFD) este expresia acelei pri a cash-flow-ului global care

rmne la dispoziia ntreprinderii dup onorarea tuturor obligaiilor de plat aferente

perioadei.

Fluxul de trezorerie disponibil calculat, n funcie de originea operaiilor care l

genereaz, este:

Fluxul de trezorerie disponibil calculat, n funcie de destinaiile sale, este:

FTD

acionari

= Dividende Variaia capitalurilor proprii

Variaia capitalurilor proprii = CP

1

(mai puin profitul net reinvestit) CP

0

FTD

creditori

= Dobnzi Variaia datoriilor

Variaia datoriilor = Dat

1

Dat

0

ntrebri de verificare i teme de dezbatere:

1. Ce analizeaz prima parte a tabloului de finanare?

2. Ce explic a doua parte a tabloului de finanare?

3. Prezentai forma simplificat a tabloului de finanare.

4. Ce este fluxul de trezorerie disponibil?

FTD = CF

gestiune

Variaia imobilizrilor NFR

FTD = FTD

acionari

+ FTD

creditori

14

Teste gril:

1. Ecuaia fundamental pe care o explic tabloul de finanare este:

a) FRNG = NFRT + TN;

b) TN = Active de trezorerie Pasive de trezorerie;

c) Activ net contabil = Total activ Total datorii;

d) FRF = TN + NFR.

2. Cash-flow-ul perioadei se calculeaz:

a) ca sum a variaiilor datorate operaiunilor de exploatare, a operaiunilor de investiii

i a operaiunilor de finanare;

b) ca diferen a variaiilor datorate operaiunilor de exploatare, a operaiunilor de

investiii i a operaiunilor de finanare;

c) ca diferen ntre trezoreria net i fondul de rulment net global;

d) conform flexibilitii ntreprinderii.

3. Studiul fluxurilor de trezorerie permite aprecierea flexibilitii trezoreriei i furnizeaz

informaii:

a) privind rentabilitatea ntreprinderii;

b) privind situaia patrimonial a ntreprindrii;

c) privind vulnerabilitatea ntreprinderii;

d) privind capacitatea de ndatorare a ntreprinderii.

4. n funcie de originea operaiilor care l genereaz, fluxul de trezorerie disponibil se

calculeaz conform formulei:

a) FTD = FTD

acionari

FTD

creditori

;

b) FTD = FTD

acionari

+ FTD

creditori

;

c) FTD = CF

gestiune

+ Variaia imobilizrilor + NFR;

d) FTD = CF

gestiune

Variaia imobilizrilor NFR.

4. Analiza ntreprinderii pe baza sistemului de rate

4.1. Ratele echilibrului financiar

4.2. Ratele de ndatorare

4.3 Ratele privind structura activului i pasivului

4.1. Ratele echilibrului financiar

Ratele echilibrului financiar sunt expresia realizrii echilibrului financiar pe termen lung

i scurt i a echilibrului funcional. Ele evideniaz existena sau inexistena fondului de

rulment (FR), a nevoii de fond de rulment (NFR) i a trezoreriei nete (TN).

Din aceast categorie fac parte: ratele de finanare i ratele de lichiditate (tabelul 2).

15

Tabelul 2

Ratele de finanare i ratele de lichiditate

Nr.

crt.

Ratele de finanare Situaie favorabil pentru

ntreprindere

1. Rata de finanare a

imobilizrilor (R

FRNG

)

sau

Rata fondului de

rulment (R

FRF

)

brut imobilizat Activ

durabile Resurse

sau

net imobilizat Activ

permanente Capitaluri

Valoare supraunitar i n

cretere.

2. Rata autofinanrii

investiiilor (R

AF

)

NFRE imob in Investitii

CAF

+

Valoare supraunitar.

3. Rata de investire

(R

INV

)

adaugata Valoare

i imobilizar in Investitii

Valoarea optim a ratei este

cuprins ntre 0,3 i 0,5.

4. Rata finanrii

activului economic

(R

AE

)

economic Capital

durabile Resurse

Rata de finanare a activului

economic supraunitar.

5. Rata de finanare a

nevoii de fond de

rulment de exploatare

(R

NFRE

)

NFRE

functional rulment de Fond

Fondul de rulment reprezint

2/3 din stocuri.

6. Rata de finanare

bancar a exploatrii

sau rata creditelor de

trezorerie (R

CT

)

NFRE

e trezoreri de Credite

Valoare subunitar ct mai

mic.

Ratele de lichiditate Situaie favorabil pentru

ntreprindere

1. Rata lichiditii

generale (R

LG

) scurt termen pe exigib Datorii

circulante Active

Valoare supraunitar

cuprins ntre 2 i 2,5.

2. Rata lichiditii

reduse (R

LR

) scurt termen pe exigib Datorii

e trezoreri de Active Creante +

Valoare supraunitar i n

cretere.

3. Rata lichiditii

imediate (R

LI

) scurt termen pe exigib Datorii

e trezoreri de Active

Valoare mai mare ca 0,3.

Ratele de finanare pun n eviden modalitile de finanare a investiiilor ntreprinderii.

Ratele de lichiditate caracterizeaz situaia financiar a ntreprinderii pornind de la

structura bilanului financiar.

4.2. Ratele de ndatorare

Ratele de ndatorare evideniaz importana ndatorrii asupra gestiunii financiare a

ntreprinderii. Se pot stabili urmtoarele rate de ndatorare:

16

Tabelul 3

Ratele de ndatorare

Nr.

crt.

Ratele de ndatorare Situaie favorabil pentru

ntreprindere

1. Coeficientul total de

ndatorare sau rata

levierului (L)

proprii Capitaluri

lung) scurt t (t totale Datorii

Valoare subunitar.

2. Rata datoriilor

financiare (R

DF

) permanente Capitaluri

financiare Datorii

Valoare mai mic dect 0,5.

3. Rata independenei

financiare a

ntreprinderii (R

IF

)

permanente Capitaluri

proprii Capitaluri

Valoare superioar sau cel

puin egal cu 0,5.

4. Rata capacitii de

mprumut (R

CI

)

financiare Datorii

proprii Capitaluri

Valoare supraunitar.

5. Rata capacitii de

rambursare

(R

CRTL

, R

CRT

)

CAF

lung termen pe i Imprumutur

Valoare ct mai mic a

raportului (3 ani).

CAF

totale i Imprumutur

Valoare ct mai mic a

raportului (4 ani).

6. Rata de prelevare a

cheltuielilor financiare

(R

PC

)

EBE

financiare Cheltuieli

Valoare mai mic dect 0,6.

4.3. Ratele privind structura activului i pasivului

Ratele de structur se calculeaz ca raport ntre un element sau o grupare de elemente

din activ sau pasiv i total activ sau pasiv. Ratele de structur a activului permit obinerea de

informaii privind destinaia capitalurilor, gradul de imobilizare i de lichiditate i

modificrile intervenite n structura activului. Ratele de structur a pasivului permit obinerea

de informaii privind politica financiar a ntreprinderii, stabilitatea i autonomia financiar i

aspecte privind gradul de ndatorare.

Tabelul 4

Ratele privind structura activului i pasivului

Rata activelor

imobilizate (R

AI

)

100

total Activ

imobilizat Activ

Rata imobilizrilor necorporale

(R

IN

)

100

total Activ

e necorporal i Imobilizar

Rata imobilizrilor corporale

(R

IC

)

100

total Activ

corporale i Imobilizar

Rata imobilizrilor financiare

(R

IF

)

100

total Activ

financiare i Imobilizar

Rata activelor circulante

(R

AC

)

100

total Activ

circulant Activ

Rata stocurilor (R

S

)

100

total Activ

curs in productie si Stocuri

Rata creanelor comerciale (R

C

)

100

total Activ

comerciale Creante

Rata activelor de trezorerie (R

AT

)

100

total Activ

e trezoreri de Activ

17

Rata stabilitii

financiare (R

SF

)

100

total Pasiv

permanente Capitaluri

Rata autonomiei

financiare globale (R

AFG

)

100

total Pasiv

proprii Capitaluri

Situaie favorabil pentru ntreprindere:

rat mai mare sau cel puin egal cu 1/3.

Rata de ndatorare

global (R

IG

)

100

total Pasiv

totale Datorii

Situaie favorabil pentru ntreprindere:

rat mai mic dect 2/3.

ntrebri de verificare i teme de dezbatere:

1. Ce pun n eviden ratele de finanare?

2. Prezentai ratele de lichiditate.

3. Care sunt principalele rate de ndatorare?

4. Prezentai ratele privind structura activului i pasivului.

Teste gril:

1. Rata de finanare a nevoii de fond de rulment pentru exploatare (R

NFRE

), se consider

satisfctoare dac:

a) fondul de rulment funcional este negativ;

b) fondul de rulment funcional reprezint aproximativ 2/3 din stocuri;

c) fondul de rulment funcional este calculat pe baza elementelor din partea de sus a

bilanului;

d) fondul de rulment funcional este calculat pe baza elementelor din partea de jos a

bilanului.

2. Gradul n care ntreprinderea face fa datoriilor totale este dat de:

a) rata fondului de rulment;

b) rata solvabilitii pe termen lung;

c) rentabilitatea comercial;

d) rentabilitatea economic.

3. Rata datoriilor financiare i rata independenei financiare a ntreprinderii sunt:

a) complementare;

b) independente;

c) complexe;

d) de echilibru financiar.

4. Ratele referitoare la structura bilanului contabil permit:

a) exprimarea bilanului n valori absolute;

b) analiza efectului de levier;

c) exprimarea bilanului n procente;

d) analiza factorilor de influen asupra rentabilitii economice i financiare.

18

5. Analiza pragului de rentabilitate

5.1. Noiunea de prag de rentabilitate

5.2. Analiza riscului de exploatare structural

5.3. Analiza sensibilitii rezultatului n raport cu nivelul de activitate

5.1. Analiza pragului de rentabilitate

Noiunea de prag de rentabilitate permite determinarea nivelului necesar de atins al

vnzrilor pentru ca rezultatul activitii s fie nul, adic ntreprinderea s nu nregistreze nici

pierderi, dar nici profit.

Analiza pragului de rentabilitate este un model de analiz fundamentat pe structura

cheltuielilor (variabile i fixe) n raport cu cifra de afaceri, care permite aprecierea riscului

economic (riscul de exploatare) al ntreprinderii. Activitatea unei ntreprinderi este supus

riscului economic ntruct aceasta nu poate s prevad cu certitudine diferitele componente

ale rezultatului su i ale ciclului de exploatare.

Riscul nu depinde numai de factori generali (pre de vnzare, cost de producie, cifr de

afaceri), ci i de structura costurilor, respectiv comportamentul lor fa de volumul de

activitate. Structura cheltuielilor (repartiia ntre cheltuielile fixe i cheltuielile variabile n

raport cu cifra de afaceri) exercit o influen marcant asupra rentabilitii. Imprirea

cheltuielilor totale n fixe i variabile, n funcie de comportamentul lor fa de variaia

produciei este o condiie necesar pentru determinarea pragului minim de rentabilitate

(CA

PR

). Aceasta justific determinarea unui efect de levier al exploatrii i formularea

modelului de analiz al punctului critic.

Cheltuielile variabile sunt direct proporionale cu nivelul produciei (ex. cheltuieli cu

materii prime i materialele directe, salariile personalului direct productiv, etc).

Cheltuielile fixe, independente de nivelul activitii (de volumul produciei), sunt

angajate n scopul funcionrii normale a ntreprinderii, fiind pltite chiar n absena cifrei de

afaceri (ap, electricitate, ntreinere, personal administrativ, cheltuieli cu amortizarea,

cheltuieli de natur adminstrativ, etc).

Ponderea deinut de ctre cheltuielile fixe i variabile n cheltuielile totale ale

ntreprinderii evideniaz gradul de flexibilitate al ntreprinderii, reflectnd capacitatea

acesteia de a se adapta la modificrile nivelului de activitate. Flexibilitatea ntreprinderii este

cu att mai redus cu ct ponderea cheltuielilor fixe n cheltuielile totale este mai mare.

- ntreprinderi care fabric un singur produs (monoproductive)

Pentru ntreprinztor prezint interes determinarea volumului fizic al produciei necesar

pentru atingerea pragului de rentabilitate. Pragul de rentabilitate corespunde acelui nivel de

activitate pentru care cifra de afaceri este egal cu costul total. Pragul de rentabilitate

marcheaz trecerea din zona de pierdere n zona de profit. Pragul minim calculat n uniti

fizice se calculeaz conform formulei:

Q

PR

= volumul produciei (uniti fizice) necesar pentru atingerea pragului de rentabilitate

mcv = marja unitar asupra cheltuielilor variabile = pre de vnzare unitar cheltuieli variabile unitare

mcv

totale fixe Cheltuieli

PR

Q

=

19

Pragul de rentabilitate (CA

PR

= cifra de afaceri corespunztoare pragului de

rentabilitate) se poate determina i valoric:

R

mcv

= Rata marjei asupra costului variabil unitar

p = pre de vnzare unitar

100

p

mcv

mcv

R =

- ntreprinderi care produc i comercializeaz mai multe produse

n acest caz, pragul de rentabilitate exprimat valoric pentru ntreaga activitate se

calculeaz conform formulei:

MCV% = rata marjei asupra cheltuielilor variabile totale

MCV = marja asupra cheltuielilor variabile totale

Aceast metod de analiz este foarte util ntreprinderii pentru calculele de previziune,

obinndu-se urmtoarele informaii:

- cifra de afaceri pentru care rezultatul este nul (pragul de rentabilitate sau punctul critic);

- mrimea profitului realizabil la o cretere dat a cifrei de afaceri;

- mrimea cifrei de afaceri care s conduc la obinerea unui profit dorit;

- mrimea cifrei de afaceri necesar pentru meninerea unui anumit profit n condiiile n

care cresc cheltuielile fixe.

Cifra de afaceri (CA)

Cheltuieli variabile (CV)

= Marja asupra cheltuielilor variabile (MCV)

Cheltuieli fixe (CF)

= Rezultat net (RN)

5.2. Analiza riscului de exploatare structural

Evaluarea riscului de exploatare structural pornind de la modelul pragului de

rentabilitate se concretizeaz n dou rate complementare: rata riscului de exploatare (R

PR

) i

indicele de securitate (I

S

).

Tabelul 5

Riscul de exploatare structural

Nr.

crt.

Indicatori Formule de calcul

1. Rata riscului de exploatare (R

PR

)

100

realizata

CA

PR

CA

mcv

R

fixe Cheltuieli

PR

CA

=

%

totale fixe Cheltuieli

MCV

PR

CA =

100

CA

MCV

% MCV =

20

2. Indicele de securitate (I

S

)

realizata

CA

PR

CA

realizata

CA

3.

Indicator de

poziie fa

de pragul de

rentabilitate

Flexibilitate absolut

()

CA

realizat

CA

PR

Coeficient de

volatilitate ()

PR

CA

PR

CA

realizata

CA

Situaia ntreprinderilor n raport cu pragul de rentabilitate este apreciat ca fiind:

Instabil CA

real

este cu mai puin de 10% deasupra pragului de

rentabilitate

Relativ stabil CA

real

este cu 20% deasupra pragului de rentabilitate

Confortabil CA

real

este cu mai mult de 20% deasupra pragului de

rentabilitate

Pentru a lrgi noiunea de punct critic, se includ n cheltuielile fixe i cheltuielile

financiare (care nu sunt evideniate n rezultatul exploatrii) i se determin un punct critic

global.

Calculul pragului de rentabilitate poate fi utilizat de managementul ntreprinderii din

urmtoarele considerente:

furnizeaz informaii cu privire la nivelul minim de activitate necesar pentru a obine

profit;

permite sub diferite ipoteze anticiparea profitului;

este un instrument ce ajut la luarea deciziei privind investiiile pentru produsele noi,

investiiile de modernizare sau de dezvoltare a ntreprinderii;

ofer explicaii privind abaterile dintre previziuni i realizri.

5.3. Analiza sensibilitii rezultatului n raport cu nivelul de activitate

Cunoaterea pragului de rentabilitate permite fixarea obiectivului minim de realizat

(CA

min

) pentru ca ntreprinderea s fie profitabil. Dar, msura riscului determinat de

atingerea punctului critic, este evideniat de coeficientul efectului de levier al exploatrii,

component a riscului global.

Riscul global al ntreprinderii asumat de proprietar, definit ca sensibilitate a profitului

net n raport cu cifra de afaceri se exprim sub forma coeficientului de elasticitate global,

interpretat ca produsul altor trei coeficieni:

unde:

CELE = coeficientul efectului de levier al exploatrii

CELF= coeficientul efectului de levier financiar

e = coeficientul de elasticitate

CELG = CELE CELF e

21

Tabelul 6

Riscul economic, financiar i global la nivel de ntreprindere

Evaluarea riscului economic

Coeficientul efectului de levier al exploatrii (CELE)

a) b) c)

0

CA

CA

0

RE

RE

1

CELE =

0

PR

CA

0

CA

0

CA

1

CELE

=

0 0 0

0 0

0

0

1

CF CV CA

CV CA

RE

MCV

CELE

= =

Evaluarea riscului financiar

Coeficientul efectului de levier financiar (CELF)

a) b) c)

0

RE

RE

0

PN

PN

1

CELF =

0

fin

Ch

0

RE

0

RE

1

CELF

=

0

fin Ch -

0

CF

0

CV

0

CA

0

CF

0

CV

0

CA

1

CELF

=

Evaluarea riscului global

CELG = CELE CELF

a) b) c)

0

CA

CA

0

PN

PN

1

CELG =

0

fin Ch

0

RE

0

MCV

1

CELG

=

0 PR

CA

0

CA

0

CA

1

CELG

=

Notaii:

RE = Rezultatul exploatrii

CA = Cifra de afaceri

CA

PR

= Cifra de afaceri corespunztoare pragului de rentabilitate

MCV = Marja absolut asupra cheltuielilor variabile totale

CV = Cheltuieli variabile totale

CF = Cheltuieli fixe totale

PN = Profit net

Ch fin = Cheltuieli financiare

ntrebri de verificare i teme de dezbatere:

1. Ce reprezint pragul de rentabilitate la nivel de ntreprindere?

2. Care sunt indicatorii folosii pentru evaluarea riscului de exploatare structural?

3. Comentai noiunea de risc global al ntreprinderii (referire la coeficientul de elasticitate

global).

Teste gril:

1. Riscul de exploatare:

a) exprim incapacitatea ntreprinderii de a se adapta la timp i cu cele mai mici costuri

la variaiile mediului economico-social i reflect variabilitatea rezultatului economic

sau a cash flow-ului de exploatare n funcie de condiiile de exploatare;

22

b) exprim incapacitatea ntreprinderii de a se adapta la timp i cu cele mai mici costuri

la variaiile mediului economico-social i nu reflect variabilitatea rezultatului

economic sau a cash-flow-ului de exploatare n funcie de condiiile de exploatare;

c) este denumit i risc de faliment;

d) exprim variabilitatea indicatorilor de rezultate ca urmare a modificrii structurii

financiare a ntreprinderii.

2. Pragul de rentabilitate reprezint:

a) punctul de echilibru n care fondul de rulment este egal cu nevoia de fond de

rulment, iar trezoreria net este nul;

b) nivelul de activitate sau cifra de afaceri, care absoarbe n ntregime cheltuielile de

exploatare ale unei perioade, ntreprinderea nregistrnd un rezultat nul;

c) situaia n care activele circulante transformabile n lichiditi sunt insuficiente pentru

rambursarea datoriilor pe termen scurt;

d) activele circulante de exploatare au o valoare egal cu activele circulante n afara

exploatrii.

3. Precizai care afirmaie este veridic:

a) riscul global al ntreprinderii asumat de proprietari se exprim sub forma

coeficientului de elasticitate global;

b) cu ct coeficientul efectului de levier al exploatrii (CELE) este mai mic dect 1, cu

att mai mult creterea cifrei de afaceri este generatoare de profit;

c) ntreprinderea cu cheltuieli fixe mai mici este mult mai riscant i mai puin flexibil

la variaiile pieei;

d) n aprecierea pragului de rentabilitate elasticitatea rezultatului exploatrii este mai

sczut, iar riscul de exploatare redus.

6. Sistemul de previziune financiar a ntreprinderii

6.1. Planul de afaceri al unei ntreprinderi

6.2. Ansamblul de bugete ale ntreprinderii

6.3. Proiecia contului de profit i pierdere i proiecia bilanului simplificat

6.1. Planul de afaceri al unei ntreprinderi

Planificarea afacerilor reprezint un proces ce const n identificarea, colectarea, analiza

i interpretarea datelor legate de activitatea ntreprinderii pentru a stabili:

- obiectivele;

- strategiile;

- planurile de aciune viitoare.

Procesul de planificare se finalizeaz prin elaborarea planului de afaceri. Acest

document de prezentare a obiectivelor ntreprinderii se realizeaz pentru o perioad de 3-5 ani

n funcie de mrimea ntreprinderii. Planul de afaceri este instrumentul principal pentru

demararea proiectelor de investiii, pentru penetrarea de noi piee, pentru dezvoltarea de

afaceri noi sau pentru restructurarea afacerilor neprofitabile.

23

Un plan de afaceri trebuie s conin urmtoarele pri componente:

- Date generale;

- Viziune, misiune, obiective, strategie;

- Produsul, piaa i concurena;

- Strategia de marketing;

- Istoric, management, resurse umane, plan de salarizare;

- Producia;

- Analiza costurilor de operare;

- Investiii necesare;

- Proiecii financiar-contabile.

Date generale cuprinde pe lng informaiile de identificare (nume firm, cod unic de

nregistrare, natura i valoarea capitalului social, etc) i principalii indicatori ai activitii

curente (n cazul firmelor cu activitate), sintetizai din bilanurile contabile pe ultimii doi ani

i ultima balan de verificare contabil.

Viziune, misiune, obiective, strategie cuprinde informaii ce pot elucida urmtoarele

ntrebri:

Care este esena afacerii?

Care produs, serviciu sau activitate va genera profit?

Cine vor fi clienii i care este localizarea acestora?

Ce cifr de afaceri va obine firma n urmtorii cinci ani?

Ce profit va obine firma n urmtorii cinci ani?

La ce numr de angajai va ajunge firma peste 5 ani?

Ce elemente vor fi definitorii pentru succesul viitor al firmei?

Care sunt activitile necesare implementrii proiectului?

Care este durata de implementare a proiectului?

Produsul, piaa i concurena cuprinde informaii despre principalii clieni, volumul

vnzrilor actual pe grupe de produse (cantitativ), principalii concureni, poziionarea

produselor/serviciilor pe pia comparativ cu cele ale concurenei, piaa i promovarea noului

produs/ serviciu, clienii poteniali, concurenii poteniali, avantajele noilor produse oferite

etc.

Strategia de marketing sau de comercializare cuprinde informaii referitoare la politica

produsului, politica de preuri, politica de distribuie, modaliti de vnzare, activiti de

promovare a vnzrilor, etc.

Istoric, management, resurse umane, plan de salarizare cuprinde urmtoarele

informaii: cum a aprut ideea afacerii, activitile care genereaz n prezent profitul firmei,

documente justificative care atest pregtirea persoanelor de conducere i a persoanelor cheie

angajate, organigrama, documente ce atest gradul de pregtire a personalului, modul n care

va fi monitorizat personalul, modul de salarizare a personalului, metodele folosite pentru

protecia muncii, etc.

Producia cuprinde date despre principalele materii prime, materiale, etc utilizate n

procesul de producie, furnizorii actuali de materii prime / materiale / servicii, etapele

procesului de tehnologic, mijloacele fixe necesare, echipamente necesare, echipamente

existente, impactul asupra mediului nconjurtor.

Analiza costurilor de operare cuprinde date referitoare la cheltuielile de nfiinare a

firmei, cheltuielile curente, cheltuielile cu spaiul, cheltuielile cu echipamentele / cldirile,

cheltuielile legate de procesul de vnzare, cheltuielile administrative, cheltuielile cu impozite

i taxe.

Investiii necesare cuprinde informaii referitoare la descrierea proiectului de investiii,

modificrile necesare pentru echipamentele existente, dimensionarea valorii investiiei,

24

structura de finanare a proiectului, dimensionarea cheltuielilor de natur operaional care se

fac pn la nceperea efectiv a activitii i generarea de venituri, determinarea necesarului

de fond de rulment, urmrirea graficului de realizare a investiiei, modificrile necesare n

structura personalului determinate de noua investiie.

Proiecii financiar-contabile cuprinde o sintez a veniturilor i cheltuielilor pe fiecare

grup de produs/serviciu, proiecia contului de profit i pierdere, proiecia fluxului de

numerar, proiecia bilanului simplificat, determinarea principalilor indicatori ai investiiei i

grila de evaluare a planului de afaceri (tabelul 7).

Tabelul 7

Gril de evaluare pentru planul de afaceri

Gril evaluare plan afaceri

Intreprinderi

nou infiinate

Intreprinderi

cu activitate

1. Date generale 15 15

1.1 sediul social sau punct de lucru n mediul rural 5 5

1.2 numr de locuri de munc create la momentul decontului 5 5

1.3 solicit credit 5 5

2. Viziune, strategie 5 2

3. Istoric, management, resurse umane, activitate curent 5 13

4. Prezentarea proiectului 15 15

5. Analiza pieei 25 20

5.1. Piaa actual 0 5

5.2. Piaa i promovarea noului produs/serviciu 13 8

5.3. Strategia de comercializare 12 7

6. Analiza operaional 10 10

7. Proiecii financiare 25 25

8. Garaniile propuse pentru creditul bancar

Pentru schema de finanare cu

credit bancar necompletarea acestui

capitol atrage respingerea planului

la finanare

Total 100 100

Punctajul minim pentru aprobare este de 60 puncte.

6.2. Ansamblul de bugete ale ntreprinderii

Bugetele ntocmite i utilizate de ntreprinderi sunt de trei tipuri: bugetul exploatrii,

bugetul numerarului, bugetul de investiii sau bugetul capitalului.

Bugetul exploatrii este format din mai multe bugete individuale care combinate

formeaz o parte important a planului de afaceri. Aceste bugete sunt: bugetul vnzrilor,

bugetul produciei, bugetul costurilor.

Bugetul vnzrilor este o parte important a planificrii dar i dificil de realizat,

deoarece trebuie s ia n considerare muli factori, cum ar fi: condiiile n care funcioneaz

economia i ramura de activitate din care face parte ntreprinderea, capacitatea de producie a

ntreprinderii, preurile i modificrile acestora pe baza concurenei, cheltuielile de publicitate

fcute de ntreprindere, etc.

Bugetul produciei arat costurile de producie viitoare care se ateapt s fie

determinate de realizarea volumului de vnzri i cu stocurile finale. ntreprinderea are dou

obiective privind planificarea produciei:

s ating vnzrile ateptate pentru perioada pentru care se ntocmete bugetul;

s realizeze un nivel dorit al stocurilor de la finele perioadei de planificare.

Bugetul costurilor cuprinde structura detaliat a cheltuielilor ntreprinderii. Acest buget

prezint modul de dimensionare a fiecrui element de cheltuial.

25

Bugetul exploatrii include combinarea bugetului vnzrilor cu cel al cheltuielilor

aferente produciei pentru calcularea nivelului de profit brut ateptat.

Tabelul 8

Bugetul exploatrii

1. Venituri din vnzri (cifra de afaceri)

2. Cheltuieli de exploatare, din care:

-costul bunurilor exclusiv amortizarea

-costul cu amortizarea

-cheltuieli generale i comerciale

3. Cheltuieli financiare (dobnzi)

4. Profit nainte de impozitare

5. Impozit pe profit

6. Profit net

Bugetul numerarului sau bugetul de trezorerie este un instrument de planificare pe

termen scurt ce cuprinde o previziune detaliat (pe luni) a ateptrilor privind intrrile i

ieirile de numerar n perioada viitoare (1 an sau mai mare de 1 an). Factorii care trebuie luai

n seam n planificarea numerarului sunt: sursele i destinaia numerarului, analiza

numerarului, utilizarea surplusului de numerar, acoperirea deficitelor de numerar, repartizarea

i controlul numerarului.

Exactitatea bugetului de trezorerie este influenat de caracteristicile ntreprinderii, de

gradul de incertitudine n legtur cu mediul afacerilor i de capacitatea celui care face

planificarea de a previziona corect fluxurile viitoare de numerar.

Bugetul numerarului poate fi elaborat prin dou metode:

1. Metoda ncasrilor (intrrilor) i plilor (ieirilor) de numerar (planificare pe termen

scurt);

2. Metoda ajustrii profitului net (planificare pe termen lung).

Bugetul de investiii sau bugetul capitalului reprezint o list a cheltuielilor

ntreprinderii privind proiectele de investiii ale acesteia planificate s se materializeze n

perioada urmtoare. Fundamentarea i aprobarea acestui buget presupune o deosebit atenie

deoarece, sumele pentru fiecare obiectiv de investiii sunt mari, riscurile implicate sunt

importante i pe perioade ndelungate, efectele posibile asupra operaiilor viitoare ale

ntreprinderii sunt ireversibile pe termen scurt.

6.3. Proiecia contului de profit i pierdere i proiectia bilanului simplificat

Proiecia contului de profit i pierdere

Chiar dac trezoreria este important, ar fi foarte restrictiv i incomplet de a limita

proieciile numai la fluxurile de lichiditate. Pentru a completa viziunea anticipativ asupra

situaiei financiare viitoare a ntrerpinderii este necesar, de asemenea, elaborarea proieciilor

contului de profit i pierdere i bilanului.

Contul de profit i pierdere previzional sintetizeaz proiecia performanei afacerii unei

ntreprinderi pentru o anumit perioad de timp.

Proiecia bilanului simplificat

Construirea unui bilan previzional solicit cunoaterea unor relaii contabile

elementare, cum ar fi:

26

- imobilizrile corporale nete la finele perioadei (N) sunt egale cu imobilizrile corporale

nete din perioada (N-1) la care se adaug investiiile (la valoarea brut a perioadei) i din care

se deduc dotaiile perioadei n amortismente, precum i cesiunile sau dezinvestiiile perioadei

la valoarea lor contabil;

- stocurile de produse finite la finele perioadei (N) sunt egale cu stocurile de produse

finite n (N-1) la care se adaug cumprrile de materii prime i valoarea adugat;

- clienii i conturile ataate (furnizorii i conturile ataate) la finale perioadei N sunt

egale cu soldurile din (N-1) la care se adaug vnzrile (sau cumprrile) perioadei i n care

se retraneaz ncasrile (sau plile) perioadei;

- fondurile proprii la finele perioadei (N) sunt egale cu fondurile proprii n anul (N-1) la

care se adaug creterile de capital ale perioadei i repartizrile n rezerv din contul de

rezultate al perioadei, din care se deduc reducerile de capital i pierderile perioadei raportate

(perioadei urmtoare).

Procedurile de contabilizare similare vor fi aplicate tuturor celorlalte rubrici ale

bilanului cu excepia posturilor de trezorerie active i/sau pasive. Aceast excepie indic

faptul c pentru aceste elemente de lichiditate nu se dispune de nici o informaie direct

(trezoreria este rezultanta tuturor micrilor aferente celorlalte posturi bilaniere).

n aceast logic, este clar c prin intermediul rubricilor de trezorerie bilanul

previzional se va echilibra. Din punct de vedere tehnic demersul pentru construirea unui bilan

previzional este urmtorul:

Se determin valoarea previzibil a tuturor posturilor de bilan, cu excepia rubricilor de

disponibiliti a plasamentelor i a creditelor bancare pe termen scurt;

Se atribuie rubricii de disponibiliti o sum care corespunde nivelului unei ncasri

minimale, pe care ntreprinderea dorete s o pstreze n permanen n cursul perioadei.

Nevoia unei ncasri minimale se justific prin motive de:

- precauie trebuie prevenite problemele de trezorerie care decurg din falimentul

clienilor, dificulti sociale, erori de previziune asupra nivelului vnzrilor;

- speculaie trebuie s se dispun de rezerve pentru a se putea cumpra materii

prime ntr-o cantitate foarte mare, pentru a beneficia de o reducere de pre;

- tranzacie este vorba de a diminua desincronizrile ncasrilor i a cheltuielilor

datorate anumitor factori asupra operaiunilor de producie i de comercializare.

Pe baza acestor date se compar totalul activului (inclusiv disponibilul minim) i totalul

pasivului:

- Dac total pasiv total activ, exist un surplus de lichiditi care va putea constitui

obiect al plasamentelor i care va determina creterea trezoreriei active;

- Dac total pasiv total activ, exist o ruptur de lichiditi care va trebui s fie

acoperit prin credite bancare pe termen scurt, ceea ce va constitui trezorerie pasiv;

Prin aceast metod de ajustare a trezoreriei se va ajunge la echilibrarea bilanului

previzional.

ntrebri de verificare i teme de dezbatere:

1. Ce este un plan de afaceri? Cum se evalueaz un plan de afaceri?

2. Explicai noiunea de buget i prezentai bugetele cerute la nivel de ntreprindere.

3. Care este rolul bugetului numerarului?

27

Teste gril:

1. Planul de afaceri este instrumentul principal pentru:

a) evaluarea proiectelor de investiii;

b) demararea proiectelor de investiii, penetrarea de noi piee, dezvoltarea de afaceri noi

sau restructurarea afacerilor neprofitabile;

c) analiza pe termen scurt a rentabilitii ntreprinderii;

d) demararea proiectelor de investiii, extinderea pieelor financiare, dezvoltarea de

afaceri noi sau restructurarea afacerilor profitabile.

2. Bugetul exploatrii este format din:

a) mai multe bugete individuale (bugetul vnzrilor, bugetul produciei, bugetul

costurilor) care combinate formeaz o parte important a planului de afaceri;

b) mai multe bugete individuale (bugetul vnzrilor, bugetul produciei, bugetul

costurilor) care combinate formeaz o parte important a tabloului d finanare;

c) bugetul vnzrilor, bugetul produciei, bugetul costurilor, bugetul numerarului i

bugetul capitalului;

d) totalitatea elementelor tangibile i intangibile cuprinse n bilanul contabil.

3. Proiectele de anvergur, ce presupun cheltuieli mari, sunt prezentate n cadrul bugetului

capitalului:

a) n sum global;

b) individual, n sum global;

c) ca elemente generatoare de riscuri;

d) individual, proiect cu proiect.

4. Tehnica creterii utilizat n proiecia bilanului presupune c:

a) toate elementele bilanului contabil previzional vor crete cu o rat mai mic dect

rata cu care au crescut n perioada precedent;

b) toate elementele bilanului contabil previzional vor crete cu aceeai rat cu care au

crescut n perioada precedent;

c) toate elementele bilanului contabil previzional vor crete cu o rat mai mare dect

rata cu care au crescut n perioada precedent;

d) toate elementele bilanului contabil previzional vor crete cu o rat de 100% fa de

creterea nregistrat n perioada precedent.

7.1. Gestiunea ciclului de exploatare a ntreprinderii

7.1. Structura ciclului de exploatare

7.2. Gestiunea stocurilor ntreprinderii

7.1. Structura ciclului de exploatare

Gestiunea ciclului de exploatare este cea mai important parte a gestiunii financiare a

ntreprinderii i este determinat n primul rnd de ponderea ridicat a activelor i pasivelor

28

circulante n totalul bilanului agenilor economici. Eficiena ciclului de exploatare este

realizat cnd este asigurat echilibrul dintre necesarul de active circulante i sursele necesare

pentru finanarea acestuia. Obiectul de baz al gestiunii ciclului de exploatare este asigurarea

activitii agenilor economici cu minimul de active circulante i pasive circulante i

eliminarea riscurilor care constau din ruperile de stocuri, lipsa de lichiditi, creterea

costurilor de exploatare i diminuarea rentabilitii.

Volumul activelor circulante este influenat de o serie de factori, mai importani fiind:

- nivelul aprovizionrii, produciei i desfacerii;

- cheltuielile de producie i viteza de rotaie.

Creterea volumului aprovizionrii, al produciei i desfacerii, precum i cheltuielilor de

producie, este nsoit, n general, de o sporire a activelor circulante. Gestionarea eficient a

resurselor presupune ca sporul produciei (al cifrei de afaceri) s-l depeasc pe cel al

activelor circulante. Reducerea cheltuielilor are un dublu efect favorabil, determinnd, att

creterea rentabilitii ct i diminuarea volumului activelor circulante. n privina vitezei de

rotaie, menionm c accelerarea acesteia influeneaz n sensul reducerii activelor circulante,

al creterii gradului de lichiditate al acestora, degajnd fonduri ce pot fi plasate rentabil i

sigur n alte activiti. ncetinirea vitezei de rotaie atrage dup sine o cretere a activelor

circulante, o imobilizare (blocare) de fonduri, reducnd eficiena utilizrii capitalurilor.

Gestiunea ciclului de exploatare cuprinde dou aciuni distincte:

- determinarea necesarului de active circulante (stocuri, creane i lichiditi);

- determinarea modalitii de finanare a activelor circulante.

Activele circulante au lichiditate mare, ceea ce ofer ntreprinderii posibilitatea

acoperirii operative din ncasri a datoriilor, efecturii unor plasamente de trezorerie i a

pstrrii unri rezerve lichide n casierie i n contul de la banc.

n cadrul activelor circulante ponderea cea mai mare o dein stocurile. Gestiunea

modern a stocurilor const n constituirea de stocuri la limita necesitilor rezonabile ale

exploatrii. Cheltuielile suplimentare inutile n gestiunea stocurilor pot rezulta att din stocuri

insuficiente ct i din stocuri excesive.

Noiunea de stocuri, regrupeaz:

a) aprovizionrile materii prime, materiale;

b) stocurile de produse intermediare sau finite;

c) stocurile de mrfuri cumprri destinate revnzrii.

Nivelul unui stoc la sfritul unei perioade se determin astfel:

7.2. Gestiunea stocurilor ntreprinderii

Stocurile reprezint cantitile fizice de materii prime i materiale, de produse sau de

mrfuri necesare fiecrei faze a ciclului de exploatare (aprovizionare, producie, desfacere)

pentru asigurarea continu i ritmic a activitii de exploatare. Stocurile sunt necesare

generrii de venituri, indispensabile obinerii de profit.

Un stoc trebuie s permit un rspuns rapid fa de cererile formulate de clieni sau fa

de nevoile de utilizare productive ale ntreprinderii. Prin intermediul gestiunii stocurilor este

desemnat sistemul de reglare a volumul fizic i a valorii stocurilor inndu-se cont de

modalitile de aprovizionare i desfacere, urmrind n acelai timp minimizarea costului total

asociat formrii i meninerii stocului. Din aceast perspectiv, responsabilii cu gestiunea

stocurilor ntreprinderii, trebuie s evite urmtoarele dou capcane:

Stoc sf per = Stoc ncep per + Fluxuri intrri Fluxuri ieiri

29

1. Supradimensionarea stocurilor (stocuri mai mari dect este necesar, peste 40% din

activele totale) care pot avea urmtoarele efecte negative:

- alimentarea costurilor suplimentare legate de construcia i amenajarea depozitelor,

asigurri, personal, paz;

- imobilizarea capitalurilor financiare necesare a fi investite pentru achiziioanarea i

meninerea stocurilor;

- pot sta la originea unor grave dificulti de trezorerie care pot fi explicate pe baza

relaiei de calcul a nevoii de fond de rulment (necesarul de finanare a ciclului de

exploatare a ntreprinderii):

Cu ct mai mare este nivelul stocurilor cu att mai important va fi i volumul

necesarului de finanare a ciclului de exploatare. Dificultile de trezorerie apar atunci

cnd termenul mediu de plat al furnizorilor este mai scurt dect termenul mediu de

ncasare al clienilor.

- creterea riscurilor de deterioare sau nvechire a produselor i mrfurilor din stoc poate

conduce deseori la cedarea cu preuri reduse a mrfurilor din stoc determinnd n acest

fel diminuarea veniturilor ntreprinderii.

2. Stocuri subdimensionate: efectele negative generate de ele se refer la urmtoarele

aspecte:

- multiplic riscurile apariiei unor rupturi n fluxurile de producie i distribuie, adic

dezorganizarea produciei i pierderea flexibilitii;

- genereaz ntrzieri n livrri care pot atrage diminuarea vnzrilor i insatisfaciei

clientelei;

- creterea cheltuieilor privind reaprovizionarea (din cauza stocurilor reduse

ntreprinderea va fi nevoit s fac un numr mai mare de aprovizionri ce va antrena

cheltuieli suplimentare)

Procesul de exploatare cel mai economic ar fi acela care s-ar desfura fr stocuri sau

cu stocuri ce tind spre zero, dar aceast ipotez este nerealist deoarece o aprovizionare n

timp real sporete considerabil cheltuielile de aprovizonare.

Sistemul de control i comandare al stocurilor, este de asemenea foarte important n

gestiunea stocurilor. Cele mai ntlnite metode specifice de control a stocurilor sunt:

1. Metoda ABC presupune ca ntreprinderea s analizeze fiecare element de stoc n funcie

de cost, frecvena de utilizare, frecvena comenzilor, volumul acestora, precum i ali factori.

Conform acestei metode stocurile sunt mprite n trei grupe:

A = stocuri aflate n cantiti mici, dar cu pondere valoric mare, sau greu de obinut, de

importan major n procesul de producie;

B = stocuri cu pondere i valoare medie n totalul stocurilor;

C = stocuri cu pondere cantitativ mare, dar cu pondere valoric mic.

2. Metoda Just in time sau Metoda n timp real acrediteaz posibilitatea meninerii

stocurilor la un nivel egal cu zero. Adic producia este coordonat cu furnizorii astfel nct,

stocurile s soseasc exact n momentul n care este nevoie de ele n procesul de producie.

Aceast metod este inspirat din teoria japonez.

3. Metoda de supraveghere periodic are urmtoarele caracteristici:

nivelurile stocurilor pentru toate articolele sunt supravegheate periodic la intervale fixe;

se emite ordinul de completare a stocului atunci cnd este necesar;

NFR = Stocuri + Creane clieni Datorii de exploatare

30

cantitatea comenzii de completare nu este egal cu valoarea precalculat a stocului

optim, dar se bazeaz pe acesta, pe nivelul estimat al cererii pn la urmtoarea verificare

perioadic i pe timpul de aprovizionare;

permite emiterea de comenzi pentru cantiti variabile la intervale regulate.

4. Metoda de completare care presupune ca stocarea s se fac n dou locuri diferite i

cnd stocurile din unul dintre aceste dou locuri sunt epuizate se face o nou comand, iar

stocurile necesare produciei n curs sunt asigurate din al doilea loc de depozitare. Aceast

metod presupune ca pentru fiecare articol de stoc s fie prestabilite niveluri de completare,

iar cnd nivelul stocului scade pn la nivelul de completare, se emite automat ordinul de

completare care este egal cu mrimea stocului optim. Nivelul de completare este calculat

astfel nct chiar i n cea mai nefericit situaie, stocul s fie completat n timp util. Metoda

de completare ofer posibilitatea de a se comanda cantiti fixe la intervale variabile.

5. Metoda liniei roii este una dintre cele mai simple metode. Ea presupune ca n cazul n

care stocul unui element este depozitat, de exemplu, ntr-un ziloz, s fie trasat o linie roie n

locul unde trebuie fcut o nou comand. n cazul n care stocul se aproprie de linia roie va

fi fcut n mod automat o nou comand. Linia roie poate fi considerat un prag de

siguran.

Metodele specifice de determinare a stocurilor n condiii de certitudine i n condiii de

incertitudine sunt urmtoarele:

A. Modelul Wilson-Whitin aplicat n condiii de certitudine:

Pentru stabilirea mrimii optime a stocurilor se utilizeaz modelul Wilson-Whitin.

Acest model pornete de la costul total (C

t

= C

a

+ C

d

) cu formarea stocurilor, care se dorete a

fi minim, n condiiile maximizrii rentabilitii activitii de exploatare.

Ca = costul fix total pentru pregtirea unei noi aprovizionri

Cd = costul de depozitare total

S

optim

= mrimea optim a stocului

N = necesarul anual de aprovizionat

T = intervalul de timp considerat pentru reglementarea stocului

c

a

= costul fix unitar pentru pregtirea unei noi aprovizionri

c

d

= costul de depozitare pe unitatea de stoc n unitatea de timp

n acest model se consider ndeplinite o serie de condiii simplificatoare: stocul se

constituie instantaneu, imediat ce a fost dat comanda de aprovizionare; intervale constante

ntre dou aprovizionri succesive; stocul se consum treptat pn la epuizarea lui total,

moment care coincide perfect cu momentul unei noi aprovizionri.

Dup mai multe calcule se obine urmtorul indicator:

Pe baza mrimii optime a stocului, se pot determina i ali indicatori utili activitii de

gestiune a stocurilor:

- Numrul comenzilor de aprovizionare (Nr. aprov.)

d

optim

a

optim

c

2

S T

c

S

N

Cd Ca Ct

+ = + =

d

a

optim

c T

c N 2

S

=

31

- Intervalul mediu ntre dou aprovizionri (i)

T = numrul de zile calendaristice din perioada considerat

(T

anual

= 360 zile)

B. Gestiunea stocurilor n condiii de incertitudine

Condiiile simplificatoare puse n cazul stabilirii mrimii optime a stocului n condiii

de certitudine nu sunt realiste. Astfel, n condiii de incertitudine, armonizarea relaiei dintre

rentabilitate i risc se complic.

Alturi de stocul propriu-zis, numit stoc curent mediu (S

crt

), apare necesar constituirea

unui stoc suplimentar, numit stoc de siguran mediu (S

sig

), care s acopere necesarul de stoc

n cazul unor rupturi de stoc, adic al unor ntreruperi sau ntrzieri n aprovizionare.

Intervalele dintre aprovizionri nu mai sunt constante. Astfel, n condiii de incertitudine

intervalul mediu ntre aprovizionrile consecutive (i) se va determina dup formula:

t

i

= intervale variabile de aprovizionare

q

i

= cantiti variabile ce se vor aproviziona

n continuare se determin stocul curent mediu (S

crt

):

i = intervalul mediu ntre aprovizionrile consecutive

N/360 = necesarul mediu zilnic de aprovizionat

Pentru evitarea ntreruperilor, n procesul de producie se constituie stocuri de siguran.

Mrimea lor depinde de nclinaia conducerii ntreprinderii n legtur cu relaia contradictorie

rentabilitate risc. Stocul de siguran mediu (S

sig

) se determin astfel:

s = intervalul pentru stocul de siguran

t

a

= numrul zilelor de ntrziere n aprovizionri (fa de contract sau fa de i)

q

= cantitile aprovizionate la termenele ntrziate

optim

S

N

aprov. Nr. =

N

T S

i

optim

=

i

N

=

360

crt

S

a

q

) t (q

s s

360

N

S

sig

=

=

i

q

)

i

t

i

(q

i

32

ntrebri de verificare i teme de dezbatere:

1. Care este structura ciclului de exploatare a ntreprinderii?

2. Prezentai limitele i avantage supradimensionrii i subdimensionrii stocurilor.

3. Prezentai modalitile calcul a stocului optim i a costului total cu acesta n condiii de

certitudine.

4. n ce const gestiunea stocurilor n condiii de incertitudine?

Teste gril:

1. Gestiunea ciclului de exploatare cuprinde dou aciuni distincte:

a) determinarea nivelului trezoreriei i determinarea cash-flow-ului perioadei;

b) determinarea necesarului de active circulante i determinarea modalitii de finanare

a activelor circulante;

c) determinarea nivelului stocului de materii prime i determinarea nivelului creditelor

pe termen scurt;

d) determinarea necesarului de stocuri de materii prime i determinarea necesarului de

stocuri de mrfuri.

2. Politica de tip agresiv privind gestionarea ciclului de exploatare presupune:

a) realizarea unei cifre de afaceri mari cu stocuri minime;

b) realizarea unei cifre de afaceri date cu stocuri i lichiditi mari;

c) rentabilitate mic;

d) risc redus.

3. Procesul de exploatare cel mai economic este atunci cnd se desfoar fr stocuri sau cu

stocuri ce tind spre zero. Aceast ipotez este:

a) realist, deoarece o aprovizionare n timp real sporete considerabil cheltuielile de

aprovizionare;

b) adevrat i realist;

c) nerealist, deoarece o aprovizionare n timp real sporete considerabil cheltuielile de

aprovizionare;

d) nerealist, deoarece presupune constituirea a dou sau mai multe stocuri de siguran.

4. Modelul cantitii comandate n mod economic presupune c: