Documente Academic

Documente Profesional

Documente Cultură

Index

Index

Încărcat de

lizucka314Drepturi de autor

Formate disponibile

Partajați acest document

Partajați sau inserați document

Vi se pare util acest document?

Este necorespunzător acest conținut?

Raportați acest documentDrepturi de autor:

Formate disponibile

Index

Index

Încărcat de

lizucka314Drepturi de autor:

Formate disponibile

INIŢIERE ÎN STANDARDELE

INTERNAŢIONALE DE CONTABILITATE

(IAS/IFRS)

Suport de curs

compilat de Costel Istrate

Iaşi, 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 2 din 152

Capitolul 1 - Introducerea în România a IAS/IFRS ........................................................................... 5

Capitolul 2 - Cadrul conceptual folosit de IASC/IASB în elaborarea normelor contabile

internaţionale .................................................................................................................................... 9

2.1. Utilizatorii şi necesităţile de informare ale acestora.................................................................. 10

2.2. Obiectivul situaţiilor financiare .............................................................................................. 11

2.2.1. Poziţia financiară, performanţa şi modificările poziţiei financiare .................................. 11

2.2.2. Note şi materiale suplimentare....................................................................................... 12

2.3. Concepte de bază ................................................................................................................... 12

2.3.1. Contabilitatea de angajamente ....................................................................................... 13

2.3.2. Principiul continuităţii activităţii.................................................................................... 13

2.4. Caracteristici calitative ale situaţiilor financiare ..................................................................... 13

2.4.1. Inteligibilitatea .............................................................................................................. 13

2.4.2. Relevanţa ...................................................................................................................... 13

2.4.3. Credibilitatea................................................................................................................. 14

2.4.4. Comparabilitatea ........................................................................................................... 15

2.4.5. Limite ce privesc informaţia relevantă şi credibilă ......................................................... 16

2.4.6. Echilibrul dintre caracteristicile calitative ...................................................................... 16

2.4.7. Imaginea fidelă/Prezentarea fidelă ................................................................................. 16

2.5. Structurile situaţiilor financiare .............................................................................................. 16

2.5.1. Poziţia financiară (bilanţul) ........................................................................................... 17

2.5.2. Performanţă................................................................................................................... 19

2.5.3. Ajustări pentru menţinerea nivelului capitalului............................................................. 20

2.6. Recunoaşterea structurilor situaţiilor financiare...................................................................... 21

2.6.1. Probabilitatea realizării unor beneficii economice viitoare ............................................. 21

2.6.2. Credibilitatea evaluării .................................................................................................. 21

2.6.3. Recunoaşterea activelor ................................................................................................. 21

2.6.4. Recunoaşterea datoriilor ................................................................................................ 22

2.6.5. Recunoaşterea veniturilor .............................................................................................. 22

2.6.6. Recunoaşterea cheltuielilor............................................................................................ 22

2.7. Evaluarea structurilor situaţiilor financiare ............................................................................. 23

2.8. Conceptele de capital şi de menţinere a nivelului capitalului .................................................. 23

2.8.1. Conceptul de capital ...................................................................................................... 23

2.8.2. Conceptele de menţinere a nivelului capitalului şi de determinare a profitului ............... 24

Capitolul 3 - Elemente de bază privind prezentarea situaţiilor financiare de către organizaţiile care

aplică IAS/IFRS.............................................................................................................................. 25

3.1. Obiectivul situaţiilor financiare .............................................................................................. 25

3.2. Componentele situaţiilor financiare........................................................................................ 25

3.2.1. Structura şi conţinutul situaţiilor financiare.................................................................... 26

3.2.2. Bilanţul ......................................................................................................................... 26

3.2.3. Contul de profit şi pierdere ............................................................................................ 29

3.2.4. Variaţia capitalurilor proprii .......................................................................................... 30

3.2.5. Situaţia fluxurilor de trezorerie ...................................................................................... 32

3.2.6. Anexele la situaţiile financiare....................................................................................... 43

3.3. Elemente privind regulile generale de respectat în întocmirea situaţiilor financiare ................ 45

3.4. Situaţii financiare interimare .................................................................................................. 47

3.5. Modificarea politicilor contabile şi corectarea erorilor – efecte asupra situaţiilor financiare.... 52

3.6. Rezultatul pe acţiune.............................................................................................................. 56

3.7. Implicaţii ale variaţiei cursurilor de schimb valutar asupra situaţiilor financiare ..................... 59

3.8. Evenimente apărute după data închiderii ................................................................................ 61

3.9. Raportarea pe segmente ......................................................................................................... 63

3.10. Informarea privind persoanele afiliate .................................................................................. 68

Capitolul 4 - Contabilitatea impozitului pe profit în conformitate cu IAS/IFRS............................... 70

4.1. Diferenţe temporare şi diferenţe permanente .......................................................................... 70

Costel Istrate – Iniţiere în IAS/IFRS – suport de curs © 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 3 din 152

4.2. Metode de contabilizare a impozitului pe profit...................................................................... 73

4.2.1. Diferenţe temporare impozabile şi datorii de impozit amînat ......................................... 74

4.2.2. Cazul particular al combinărilor de întreprinderi............................................................ 76

4.2.3. Active contabilizate la valoarea justă ............................................................................. 77

4.2.4. Diferenţe temporare deductibile şi creanţe de impozit amînat ........................................ 78

4.2.5. Pierderi fiscale şi credite fiscale neutilizate.................................................................... 80

4.2.6. Participaţii în filiale, întreprinderi asociate şi co-întreprinderi şi investiţii în sucursale... 80

4.3. Evaluarea datoriilor şi creanţelor privind impozitul pe profit .................................................. 81

4.4. Contabilizarea impozitului exigibil şi a impozitului amînat .................................................... 81

4.5. Prezentarea în bilanţ a creanţelor şi datoriilor de impozit amînat ............................................ 82

Capitolul 5 – Reguli de contabilizare şi de raportare financiară privind activele necurente şi

combinările de întreprinderi ............................................................................................................ 83

5.1. Imobilizările corporale (IAS 16) ............................................................................................ 84

5.1.1. Definirea şi recunoaşterea imobilizărilor corporale ........................................................ 84

5.1.2. Evaluarea la intrare a imobilizărilor corporale ............................................................... 84

5.1.3. Evaluarea imobilizărilor corporale la închiderea exerciţiului.......................................... 89

5.1.4. Amortizarea imobilizărilor corporale ............................................................................. 90

5.1.5. Scoaterea din gestiune a imobilizărilor corporale ........................................................... 91

5.2. Imobilizările necorporale (IAS 38)......................................................................................... 92

5.2.1. Recunoaşterea imobilizărilor necorporale ...................................................................... 92

5.2.2. Evaluarea iniţială şi contabilizarea imobilizărilor necorporale........................................ 93

5.2.3. Cheltuieli ulterioare privind imobilizările necorporale ................................................... 95

5.2.4 Evaluarea ulterioară a imobilizărilor necorporale............................................................ 95

5.2.5. Amortizarea imobilizărilor necorporale ......................................................................... 96

5.2.6. Scoaterea din evidenţă a imobilizărilor necorporale ....................................................... 98

5.3. Investiţiile imobiliare (IAS 40)............................................................................................... 98

5.3.1. Obiectiv şi sferă de aplicare ........................................................................................... 98

5.3.2. Definiţii......................................................................................................................... 98

5.3.3. Recunoaşterea contabilă a investiţiilor imobiliare .......................................................... 99

5.3.4. Evaluarea ulterioară a investiţiilor imobiliare............................................................... 100

5.3.5. Transferuri între categoriile de imobilizări, în care sînt implicate investiţii imobiliare.. 102

5.3.6. Ieşiri de investiţii imobiliare ........................................................................................ 103

5.3.7. Informaţii de furnizat în anexe..................................................................................... 103

5.4. Active biologice pe termen lung (IAS 41) ............................................................................ 105

5.4.1. Obiectivul IAS 41........................................................................................................ 105

5.4.2. Aria de aplicare a IAS 41............................................................................................. 105

5.4.3. Definirea principalilor termeni..................................................................................... 106

5.4.4. Contabilizare şi evaluare.............................................................................................. 107

5.4.5. Subvenţii publice pentru active biologice..................................................................... 108

5.4.6. Informaţii de prezentat în anexe................................................................................... 108

5.5. Imobilizările financiare ........................................................................................................ 110

5.5.1. Combinări de întreprinderi (IFRS 3) ............................................................................ 110

5.5.2. Titluri de participare în filiale – tehnici de consolidare a situaţiilor financiare (IAS 27) 114

5.5.3. Titluri de participare în întreprinderi asociate – metoda punerii în echivalenţă (IAS 28)

............................................................................................................................................. 123

5.6. Deprecierea activelor imobilizate (IAS 36)........................................................................... 125

5.7. Active pe termen lung deţinute în scopul vînzării (IFRS 5)................................................... 127

5.8. Contracte de leasing (IAS 17) .............................................................................................. 128

5.8.1. Principalele noţiuni privind contabilizarea contractelor de leasing ............................... 128

5.8.2. Clasificarea contractelor de leasing.............................................................................. 129

5.8.3. Contractele de leasing în contabilitatea utilizatorului ................................................... 130

5.8.4. Contractele de leasing în contabilitatea locatorului ...................................................... 132

5.8.5. Cîteva exemple privind operaţiunile de leasing............................................................ 134

5.8.6. Operaţiuni de lease-back.............................................................................................. 137

Costel Istrate – Iniţiere în IAS/IFRS – suport de curs © 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 4 din 152

Capitolul 6 - Stocurile şi reflectarea lor în contabilitate în conformitate cu IAS 2.......................... 137

6.1. Definiţie............................................................................................................................... 137

6.2. Clasificare............................................................................................................................ 138

6.3. Recunoaştere........................................................................................................................ 138

6.4. Evaluarea ............................................................................................................................. 138

6.5. Retratarea la inflaţie ............................................................................................................. 141

6.6. Recunoaşterea pe cheltuielile perioadei a valorii de intrare a stocurilor ................................ 141

6.7. Informaţia privind stocurile în situaţiile financiare anuale .................................................... 141

Capitolul 7 – Elemente privind măsurarea şi contabilizarea unor venituri şi cheltuieli................... 142

7.1. Veniturile............................................................................................................................. 142

7.2. Contactele de construcţii ...................................................................................................... 146

7.3. Avantajele acordate salariaţilor ............................................................................................ 148

7.3.1. Definirea avantajelor de care beneficiază angajaţii....................................................... 148

7.3.2. Avantajele pe termen scurt .......................................................................................... 148

7.3.2. Avantajele ulterioare încheierii raporturilor de muncă ................................................. 149

Costel Istrate – Iniţiere în IAS/IFRS – suport de curs © 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 5 din 152

Capitolul 1 - Introducerea în România a IAS/IFRS

Reforma contabilităţii întreprinderilor din România de după 1990 s-a concretizat, într-o primă fază,

într-un set de reguli contabile intrate în vigoare la 1.01.1994. Este vorba de varianta iniţială a legii

contabilităţii nr. 82/1991 şi, mai ales, de HG 704/1993 pentru aprobarea regulamentului de aplicare a

legi contabilităţii. Aceste set iniţial de reguli adapta pentru situaţia României directiva europeană în

domeniu (directiva a 4 - a), pe o filieră franceză. Atunci cînd a devenit evident că Uniunea

Europeană renunţă la a mai moderniza suplimentar de una singură normele contabile, cedînd aceste

prerogative unui organism internaţional, autorităţile româneşti s-au orientat şi ele către aceleaşi

norme contabile internaţionale elaborate de International Accounting Standards Committee (IASC),

devenit, în 2003, International Accounting Standards Board (IASB). În continuare desemnăm acest

organism cu termenul IASC/IASB. Normele internaţionale la care se face referire erau denumite

International Accounting Standards iar cele emise începînd cu 2003 se cheamă International

Financial Reporting Standards - IFRS, astfel încît, pentru a face referire la ansamblul lor, folosim

termenul IAS/IFRS 1.

În cadrul programului de armonizare a contabilităţii româneşti cu aceste norme internaţionale

s-a emis, mai întîi, ordinul ministrului finanţelor nr. 403/1999 pentru aprobarea Reglementărilor

contabile armonizate cu Directiva a IV-a a Comunităţilor Economice Europene şi cu Standardele de

Contabilitate Internaţionale (în Monitorul Oficial nr. 480/1999). S-a prevăzut ca reglementările din

acest act normativ să se aplice pentru situaţiile financiare ale anului 1999 de către un eşantion de

societăţi comerciale cotate la Bursa de Valori şi de întreprinderi de interes naţional2.

Se mai prevedea că, în primul an de aplicare, situaţiile financiare ale firmelor care aplică acest

ordin se întocmesc atît în conformitate cu acestea, cît şi pe baza regulilor vechi.

Programul iniţial de aplicare a reglementărilor armonizate cu IAS era stabilit astfel:

- pentru situaţiile financiare ale exerciţiului financiar al anului 1999: întreprinderile amintite ca

eşantion reprezentativ;

- pentru situaţiile financiare ale anului 2000, se prevedea obligativitatea aplicării normelor

armonizate de către trei categorii de întreprinderi3:

- categoria I - întreprinderi cotate la Bursa de Valori;

- categoria a II-a - regii autonome, companii, societăţi naţionale şi alte întreprinderi

de interes naţional;

- categoria a III-a - categorii specifice de întreprinderi ce operează pe piaţa de

capital.

- pentru situaţiile financiare întocmite pentru exerciţiile care încep după 1.01.2001, aplică

reglementările armonizate persoanele juridice din categoria a IV-a de întreprinderi, care satisfac cel

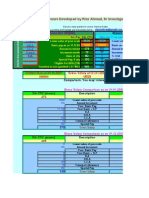

puţin două dintre criteriile menţionate în tabelul următor:

Data de sfîrşit a

Cifra de afaceri a Total active din Număr mediu de salariaţi

exerciţiului financiar

anului anterior anul anterior din anul anterior

anterior

31 decembrie 2001 peste 9 milioane peste 4,5 milioane 250

31 decembrie 2002 peste 8 milioane peste 4,0 milioane 200

31 decembrie 2003 peste 7 milioane peste 3,5 milioane 150

31 decembrie 2004 peste 6 milioane peste 3,0 milioane 100

31 decembrie 2005 peste 5 milioane peste 2,5 milioane 50

Între timp, s-a publicat şi traducerea românească a IAS, versiunea 2000, urmată de versiunile

2001 şi 2002. Pe lîngă acestea, se pot cita numeroase lucrări ale unor persoane pricepute la

1

IASC a mai emis şi unele interpretări destinate mai bunei înţelegeri a IAS; pentru desemnarea lor se foloseşte termenul

SIC - Standards Interpretations Committee.

2

Aceste firme erau: Sidex S.A. - Galaţi, Tarom - S.A., Arctic - S.A. – Găeşti, Excelent - S.A. – Bucureşti, Policolor -

S.A. – Bucureşti, Alro - S.A. – Slatina, Terapia - S.A. - Cluj-Napoca, Romgaz - S.A. – Mediaş, Mobil Rom S.A. –

Bucureşti, Autoliv - S.A. – Braşov, Compa - S.A. – Sibiu, Automobile Dacia - S.A. – Piteşti, Administraţia naţională a

drumurilor din România.

3

În toate cazurile, lista unităţilor care intră în aceste categorii trebuia publicată prin ordin al ministrului finanţelor.

Costel Istrate – Iniţiere în IAS/IFRS – suport de curs © 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 6 din 152

contabilitate în care se dezbat şi tematici legate de IAS/IFRS. Un rol important în are C.E.C.C.A.R.

(organizaţia profesională a contabililor) care a finanţat şi a editat ghiduri de aplicare pentru fiecare

IAS în vigoare la începutul lui 2003 (de la IAS 1 la IAS 41).

În 2001, organismul român de normalizare abrogă OMF 403/1999, înlocuindu-l cu OMFP

94/2001 pentru aprobarea Reglementărilor contabile armonizate cu Directiva a IV-a a

Comunităţilor Economice Europene şi cu Standardele Internaţionale de Contabilitate (M.Of. nr.

85/20.02.2001). Se precizează în acest că normele contabile internaţionale se aplică începînd cu

situaţiile financiare ale anului 2000 de către societăţile comerciale cotate la Bursa de Valori

Bucureşti, unele regii autonome, companii şi societăţi naţionale, alte întreprinderi de interes naţional,

precum şi de unele categorii specifice de societăţi ce operează pe piaţa de capital. În plus, se dă şi

lista acestor firme unde găsim 72 de întreprinderi cotate la Bursa de valori Bucureşti, 20 de societăţi

naţionale şi companii naţionale şi 105 firme cotate pe piaţa RASDAQ.

În ceea ce priveşte programul de implementare în timp a IAS, criteriile de îndeplinit de către

întreprinderi şi eşalonarea în timp a implementării rămîn aceleaşi ca în OMF 403/1999.

Prin OMFP 990/2002 (M. Of. 574/2.08.2002) se stabileşte că reglementările contabile

armonizate cu IAS se aplică începînd cu anul 2002 de către persoanele juridice care, pe baza

informaţiilor cuprinse în bilanţul contabil încheiat la 31 decembrie 2000, îndeplinesc cumulativ două

dintre următoarele criterii:

• cifra de afaceri: peste 9 milioane euro;

• total active: peste 4,5 milioane euro;

• număr mediu de salariaţi: 250.

Firmele care se încadrau în această categorie aveau obligaţia de a retrata situaţiile financiare

întocmite pentru anul 2001, urmînd a le depune pînă la data de 30 septembrie 2002. Şi în acest ordin

se prezintă lista nominală a firmelor care se supun aplicării IAS pe 2001. Găsim în această listă

(prezentată pe judeţe) aproape 800 de întreprinderi4, cu precizarea că se supun regulilor şi

întreprinderile care îndeplinesc criteriile enunţate, dar care nu se regăsesc pe lista nominală.

Prin OMFP 1.742/2002 (M. Of. nr. 947/23.12.2002), reglementările contabile armonizate cu

IAS şi cu directivele europene devin obligatorii pentru toate instituţiile reglementate şi supravegheate

de către Comisia Naţională a Valorilor Mobiliare5 (CNVM), începînd cu situaţiile financiare ale

exerciţiului financiar 20036. În acelaşi act normativ, se recunoaşte CNVM dreptul de a actualiza

reglementările contabile în conformitate cu modificările ulterioare ale legii contabilităţii şi cu ale

IAS. CNVM poate face acest lucru, după consultarea asociaţiilor profesionale din domeniul pe care îl

reglementează şi în supraveghează.

Un alt act normativ cu implicaţii în aplicare IAS în România este OMFP 1.784/2002 pentru

aprobarea Precizărilor privind unele măsuri referitoare la încheierea exerciţiului financiar pe anul

2002 la persoanele juridice care, potrivit prevederilor Legii contabilităţii nr. 82/1991, republicată,

au obligaţia să întocmească situaţii financiare anuale (M. Of. 21/16.01.2003). În acest ordin se

precizează că situaţiile financiare anuale se întocmesc pe baza balanţei de verificare rezultate după

aplicarea IAS, mai puţin IAS 29 Raportarea financiară în economii hiperinflaţioniste" şi SIC 19

Moneda de raportare - Evaluarea şi prezentarea în situaţiile financiare în conformitate cu IAS 21 si

IAS 29 (firmelor care au optat pentru aplicarea IAS 29 li s-a stabilit obligaţia de a efectua ajustările la

inflaţie extracontabil.). Tot aici se acceptă că, din punct de vedere legal, întreprinderile care aplică

IAS nu au obligaţia de a întocmi situaţii financiare consolidate. Totuşi, respectarea integrală a IAS

sugerează că o societate care deţine participaţii în filiale ar trebui să întocmească şi astfel de situaţii

financiare, în scopul de a satisface nevoile de informaţii ale celorlalţi utilizatori.

La sfîrşitul lui 2003, apare o schimbare importantă a programului de aplicare în timp a

reglementărilor contabile armonizate cu IAS şi cu directivele europene, schimbare justificată,

probabil, de alinierea la noile reglementări europene. Actul normativ care impune această nouă

eşalonare este OMFP 1.827/2003 privind modificarea şi completarea unor reglementări în domeniul

4

Aceste întreprinderi se adaugă celor din listele anterioare.

5

Este vorba, bineînţeles, de organizaţiile care nu aplicau deja IAS.

6

În acest sens, situaţiile financiare anuale ale exerciţiului financiar 2002 trebuiau retratate în conformitate cu prevederile

IAS şi transmise organelor în drept pînă la data de 30 noiembrie 2003.

Costel Istrate – Iniţiere în IAS/IFRS – suport de curs © 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 7 din 152

contabilităţii (M. Of nr. 53/22.01.2004). Astfel, se precizează că pentru perioada 2001 - 2004,

programul de implementare a IAS devine următorul:

Sfîrşitul exerciţiului Cifra de afaceri a Total active pentru Număr mediu de salariaţi

financiar anului anterior (euro) anul anterior (euro) ai anului anterior

31 decembrie 2001 peste 9 milioane peste 4,50 milioane 250

31 decembrie 2002 peste 8 milioane peste 4,00 milioane 200

31 decembrie 2003 peste 7,3 milioane peste 3,65 milioane 150

31 decembrie 2004 peste 7,3 milioane peste 3,65 milioane 50

Odată cu această nouă încadrare, se publică şi lista firmelor care aplică efectiv, începînd cu

anul 2004, IAS şi retratează situaţiile financiare ale anului 2003. În această listă mai regăsim încă

aproape 400 de întreprinderi.

După toate aceste completări succesive, OMFP 1.784/2003 precizează că, începînd cu situaţiile

financiare ale anului 2005, IAS/IFRS se aplică de următoarele categorii de persoane juridice:

a) persoanele juridice care aplică Reglementările contabile armonizate cu Directiva a IV a a

Comunităţilor Economice Europene şi cu Standardele Internaţionale de Contabilitate, aprobate prin

OMFP nr. 94/2001, cu modificările ulterioare;

b) instituţiile reglementate şi supravegheate de Comisia Naţională a Valorilor Mobiliare;

c) instituţiile de credit;

d) societăţile de asigurare, asigurare/reasigurare şi de reasigurare şi brokerii de asigurare;

e) companiile şi societăţile naţionale, regiile autonome şi alte persoane juridice de interes

public nominalizate de Ministerul Finanţelor;

f) persoanele juridice care aparţin unui grup de societăţi şi intră în perimetrul de consolidare de

către o societate mamă care aplică IAS/IFRS;

g) persoanele juridice care la sfîrşitul anului precedent depăşesc două din următoarele trei

criterii:

è cifra de afaceri - peste 7,3 milioane euro;

è total active - peste 3,65 milioane euro;

è număr mediu de salariaţi - peste 50;

h) persoanele juridice, altele decît cele de mai sus, pe baza aprobării date de Ministerul

Finanţelor, ca urmare a opţiunii acestora de aplicare a IFRS. Aceste persoane juridice pot aplica

prevederile Standardelor Internaţionale de Raportare Financiară chiar de la înfiinţarea lor.

O altă precizare importantă a OMFP 1.827/2003 este cea referitoare la faptul că începînd cu

situaţiile financiare ale anului 2005, grupurile de societăţi au întocmesc situaţii financiare consolidate

în conformitate cu reglementările contabile specifice.

Conform OMFP 907/2005, începînd cu exerciţiul financiar al anului 2006, persoanele juridice

prevăzute la art. 1 alin. (1) din Legea contabilităţii nr. 82/1991 republicată în 2005 aplică

reglementările contabile conforme cu directivele europene. În exerciţiul financiar al anului 2006,

instituţiile de credit întocmesc şi un set distinct de situaţii financiare conforme cu Standardele

Internaţionale de Raportare Financiară, pentru necesităţi proprii de informare ale utilizatorilor, alţii

decît instituţiile statului. De asemenea, în exerciţiul financiar al anului 2006, entităţile de interes

public7, altele decît instituţiile de credit, pot întocmi şi un set distinct de situaţii financiare conforme

cu Standardele Internaţionale de Raportare Financiară8, pentru necesităţi proprii de informare ale

7

În înţelesul acestor reglementări, prin entităţi de interes public înţelegem:

a) instituţiile de credit;

b) societăţile de asigurare, asigurare-reasigurare şi de reasigurare;

c) societăţile de servicii de investiţii financiare, societăţile de administrare a investiţiilor şi organismele de plasament

colectiv, autorizate/avizate de Comisia Naţională a Valorilor Mobiliare (punct modificat prin OMFP 1121/2006);

d) societăţile comerciale ale căror valori mobiliare sînt admise la tranzacţionare pe o piaţă reglementată;

e) companiile şi societăţile naţionale;

f) persoanele juridice care aparţin unui grup de societăţi şi intră în perimetrul de consolidare de către o societate-mamă

care aplică Standardele Internaţionale de Raportare Financiară;

g) persoanele juridice, altele decît cele de mai sus, care beneficiază de împrumuturi nerambursabile sau cu garanţia

statului.

8

În scopul întocmirii situaţiilor financiare conforme cu IAS/IFRS, persoanele juridice corespunzătoare retratează

situaţiile financiare întocmite potrivit reglementărilor contabile specifice, conforme cu directivele europene.

Costel Istrate – Iniţiere în IAS/IFRS – suport de curs © 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 8 din 152

utilizatorilor, alţii decît instituţiile statului, potrivit opţiunii acestora şi dacă au capacitatea de

implementare corespunzătoare. În OMFP 907/2005, se arată că, în funcţie de cerinţele

reglementărilor Uniunii Europene şi de evaluările efectuate de instituţiile implicate, Ministerul

Finanţelor Publice, Banca Naţională a României, Comisia de Supraveghere a Asigurărilor şi Comisia

Naţională a Valorilor Mobiliare vor stabili condiţiile de aplicare a Standardelor Internaţionale de

Raportare Financiară începînd cu situaţiile financiare ale anului 2007.

Această din urmă cerinţă a fost confirmată de OMFP 1121/2006 privind aplicarea

Standardelor Internaţionale de Raportare Financiară (în M. Of. nr. 602/12.07.2006) unde se

precizează că, în exerciţiul financiar al anului 2007, în România se continuă implementarea graduală

a IAS/IFRS. Obligaţia de a întocmi situaţii financiare conforme cu IAS/IFRS revine societăţilor

comerciale ale căror valori mobiliare la data bilanţului sînt admise la tranzacţionare pe o piaţă

reglementată şi care întocmesc situaţii financiare consolidate9. De asemenea, instituţiile de credit

continuă să aplice IAS/IFRS la întocmirea situaţiilor financiare consolidate. În acelaşi timp, pentru

anul 2007, celelalte entităţi de interes public definite conform OMFP 907/2005 pot aplica IAS/IFRS

la întocmirea situaţiilor financiare individuale sau consolidate, pentru necesităţi proprii de informare.

Toate entităţile care au obligaţia să aplice sau au optat pentru aplicarea IAS/IFRS trebuie să asigure

continuitatea aplicării acestora.

Este foarte important că, în relaţia cu instituţiile statului, toate entităţile, inclusiv cele care

aplică IAS/IFRS, întocmesc situaţii financiare anuale conforme cu directivele europene. De aici

rezultă că este foarte probabil ca unele firme să ţină o contabilitate individuală după regulile OMFP

1752/2005, făcînd în acelaşi timp şi demersurile necesare pentru a obţine situaţii financiare

consolidate care să respecte IAS/IFRS. Situaţia aceasta caracterizată prin două rînduri de evidenţe ar

putea genera costuri suplimentare pentru organizaţiile implicate.

Pentru a fi aplicate în Uniunea Europeană, IAS/IFRS trebuie să fie aprobate, în prealabil, prin

punerea în funcţiune a unui mecanism de european creat în acest scop10. Acest mecanism este format

din două niveluri: unul politic şi unul tehnic. Nivelul politic este concretizat în Comitetul de

Reglementare a Contabilităţii (Accounting Regulatory Committee, Comité de Réglemntation

Comptable). Acest comitet este delegat să adopte IAS/IFRS care pot fi utilizate în uniune. Nivelul

tehnic îmbracă forma Grupului european consultativ privind prezentarea informaţiilor financiare sau

EFRAG - European Financial Reporting Advisory Group. Acest organism este format, la nivel

european, de către organizaţii private implicate în normalizarea contabilă: profesiunea contabilă,

bursele de valori, analiştii financiari şi întreprinderile (inclusiv băncile şi firmele de asigurări). La

rîndul lui, EFRAG este compus din:

- consiliul de supraveghere (Supervisory Board), al cărui rol este definirea programului de

lucru al comitetului tehnic;

- comitetul tehnic contabil (TEC - Technical Expert Group) ale cărui atribuţi principale sînt:

è de a coordona organismele de normalizare, a profesiunilor contabile, a utilizatorilor şi a

celor care întocmesc situaţiile financiare pentru a contribui la elaborarea IFRS prin

prezentarea de comentarii şi interpretări;

è de a asista comisia europeană în procesul de conformare a directivelor cu IFRS;

è de a emite avize tehnice asupra normelor şi interpretărilor publicate;

è de a identifica punctele slabe ale IFRS şi a le înscrie pe agenda de lucru a IASB.

Fiecare normă nouă emisă de IASB şi care va fi adoptată de către Comitetul de Reglementare a

Contabilităţii nu se aplică în UE decît după publicarea ei integrală, în fiecare din limbile din uniiune,

în Jurnalul Oficial al Comunităţilor Europene, sub formă de Regulament al acesteia.

9

Aceste entităţi pot întocmi şi un set distinct de situaţii financiare anuale obţinute prin aplicarea IAs/IFRS, destinate

utilizatorilor de informaţii, alţii decât instituţiile statului.

10

După Frydlender, A., Pagezy, J., S'initier aux IFRS, Editions de la Performance et Edition Francis Lefebvre. Paris,

2004, pp.17-18.

Costel Istrate – Iniţiere în IAS/IFRS – suport de curs © 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 9 din 152

Capitolul 2 - Cadrul conceptual folosit de IASC/IASB în elaborarea normelor

contabile internaţionale11

Situaţiile financiare sînt obligatorii pentru majoritatea întreprinderilor care funcţionează la nivel

naţional, regional sau mondial. Atunci cînd utilizatorii acestor situaţii sînt grupaţi într-un teritoriu

naţional dat, adică întreprinderea nu raportează decît pentru utilizatori naţionali, respectarea normelor

contabile în vigoare în teritoriul respectiv este suficientă pentru a asigura relevanţă şi credibilitate

informaţiilor furnizate prin situaţiile financiare respective. Atunci, însă, cînd întreprinderea are relaţii

cu parteneri din alte state, este foarte probabil ca aceştia să devină utilizatori ai informaţiilor

financiare publicate de întreprinderea respectivă. În acest context, este foarte probabil ca normele

naţionale după care întreprinderea şi-a ţinut contabilitatea şi şi-a elaborat situaţiile financiare să nu

corespundă întru totul cu regulile familiare diverşilor utilizatori din alte state, obişnuiţi cu normele

proprii. Motivele diferenţelor dintre diversele reguli naţionale sînt din cele mai diverse şi sînt cauzate

de factori sociali, economici, juridici, politici. Pentru a face faţă nevoilor tuturor utilizatorilor,

întreprinderea poate fi astfel obligată fie să întocmească mai multe rînduri de situaţii financiare (cîte

unul pentru fiecare referenţial contabil pe care îl acceptă utilizatorii), fie să renunţe la relaţiile cu acei

utilizatori externi care cer alt tip de informaţie. Nici una din aceste variante nu este în întregime

acceptabilă pentru că fie necesită costuri mari, fie duce la renunţarea la unele oportunităţi altfel

interesante. Pentru a evita aceste dezavantaje, soluţia cea mai bună este armonizarea contabilă sau

convergenţa normelor naţionale sau regionale către un set unic de norme recunoscut de cît mai mulţi

utilizatori.

Unul din organismele create special pentru rezolvarea unui astfel tip de probleme este

Comitetul pentru Standarde Internaţionale de Contabilitate (IASC/IASB) care s-a angajat în

atenuarea diferenţelor, căutînd să armonizeze reglementările, standardele şi procedurile contabile

referitoare la întocmirea şi prezentarea situaţiilor financiare. Acesta consideră că armonizarea se

poate realiza cel mai bine punîndu-se accent pe întocmirea situaţiilor financiare ce au ca scop

furnizarea unor informaţii utile pentru adoptarea deciziilor economice.

Consiliul IASC/IASB consideră că situaţiile financiare întocmite în acest scop răspund

necesităţilor comune majorităţii utilizatorilor. Aceasta se datorează faptului că aproape toţi

utilizatorii iau decizii economice pentru:

a) a hotărî cînd să cumpere, să păstreze sau să vîndă o investiţie de capital;

b) a evalua răspunderea sau gestionarea managerială;

c) a evalua capacitatea întreprinderii de a plăti şi de a oferi alte beneficii angajaţilor săi;

d) a evalua garanţiile pentru creditele acordate întreprinderii;

e) a determina politicile de impozitare;

f) a determina profitul şi dividendele ce se pot distribui;

g) a elabora şi a utiliza date statistice despre venitul naţional;

h) a reglementa activitatea întreprinderilor.

Consiliul IASC recunoaşte totuşi că guvernele pot stabili în particular cerinţe diferite sau

suplimentare pentru scopurile proprii.

Apariţia IASC, dincolo de scopul generos pe care şi l-a propus, mai este justificată, uneori şi de

argumente denatură mai degrabă politică:

- a fost considerat o contrapondere anglo-saxonă la organismul de normalizare al Uniunii

Europene;

- i se impută faptul că nu reprezintă altceva decît modul de a impune în lume normele contabile

americane, pe o cale mai puţin directă şi mai corectă politic.

În elaborarea de norme contabile sau de raportare financiară, IASC/IASB şi-a creat, după

modelul american, un cadru conceptual (cadrul general de întocmire şi prezentare a situaţiilor

financiare), adică un fel se constituţie care să conţină principiile generale care să ghideze procesul

de elaborare a standardelor. El stabileşte conceptele ce stau la baza întocmirii şi prezentării situaţiilor

financiare pentru utilizatorii externi. Obiectivul acestui cadru este:

11

Aşa cum a fost el publicat în limba română în OMFP 94/2001.

Costel Istrate – Iniţiere în IAS/IFRS – suport de curs © 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 10 din 152

a) sprijinirea Consiliului IASC/IASB în elaborarea viitoarelor Standarde Internaţionale de

Contabilitate (IAS - International Accounting Standards devenite IFRS - International Financial

Reporting Standards) şi în revizuirea celor existente;

b) sprijinirea Consiliului IASC/IASB în promovarea armonizării reglementărilor, standardelor

şi procedurilor de contabilitate referitoare la prezentarea situaţiilor financiare prin realizarea unor

concepte de bază care să reducă numărul tratamentelor contabile alternative permise de IAS/IASB;

c) sprijinirea organismelor naţionale de elaborare a standardelor în procesul de dezvoltare a

standardelor naţionale;

d) sprijinirea celor care întocmesc situaţii financiare conform IAS/IASB şi pentru a face faţă

problemelor care nu se regăsesc în acestea;

e) sprijinirea auditorilor la formarea unei opinii referitoare la conformitatea situaţiilor

financiare cu IAS/IASB;

f) sprijinirea utilizatorilor la interpretarea informaţiilor prezentate în situaţiile financiare

elaborate în conformitate cu IAS/IASB;

g) furnizarea de informaţii celor interesaţi de activitatea IASC/IASB privind modul de

elaborare a standardelor.

Cadrul general nu constituie un Standard Internaţional de Contabilitate şi prin urmare nu

defineşte reguli privind evaluarea sau prezentarea unor anumite elemente de evaluare sau informaţii.

În orice caz, prevederile acestui cadru general nu primează în faţa IAS/IFRS specific.

Conducerea IASC/IASB recunoaşte chiar că, într-un număr limitat de cazuri, poate exista un

conflict între cadrul general şi un IAS/IFRS. În acele cazuri în care există un conflict cerinţele

standardului internaţional de contabilitate primează asupra celor din cadrul general12. Avînd în

vedere că activitatea conducerii IASC se orientează după "cadrul general" la elaborarea standardelor

viitoare şi la revizuirea celor existente, numărul cazurilor de conflict dintre "cadrul general" şi IAS se

va diminua.

Cadrul general se referă la situaţiile financiare cu scop general, inclusiv la situaţiile financiare

consolidate. Aceste situaţii financiare sînt întocmite şi prezentate cel puţin anual, venind în

întîmpinarea nevoilor comune de informaţii ale unei sfere largi de utilizatori. O parte din aceşti

utilizatori pot solicita, şi au capacitatea de a obţine, informaţii suplimentare faţă de cele conţinute în

situaţiile financiare (este vorba îndeosebi de acţionarii sau asociaţii majoritari, de organismele

autorităţii publice sau de conducerea însăşi a întreprinderii). Mulţi utilizatori trebuie totuşi să se

bazeze pe situaţiile financiare ca pe principala lor sursă de informaţii şi de aceea astfel de situaţii

financiare trebuie elaborate şi prezentate avînd în vedere necesităţile lor.

Situaţiile financiare constituie o parte a procesului de raportare financiară. Un set complet de

situaţii financiare include de regulă un bilanţ, un cont de profit şi pierdere, o situaţie a modificărilor

poziţiei financiare (care poate fi prezentată în diverse moduri, de exemplu ca situaţie a fluxurilor de

trezorerie sau situaţie a fluxurilor de fonduri) şi acele note, precum şi alte situaţii şi materiale

explicative care sînt parte integrantă a situaţiilor financiare. Pot fi incluse, de asemenea, materiale şi

informaţii suplimentare sau derivate care vin în completarea acestora. Astfel de materiale şi

informaţii suplimentare se pot referi, de exemplu, la informaţii financiare despre segmentele

industriale şi geografice şi la prezentarea efectelor variaţiei preţurilor. Situaţiile financiare nu includ

totuşi elemente ca: rapoartele directorilor, declaraţiile preşedintelui, discuţiile şi analizele conducerii

şi elemente similare care pot fi incluse într-un raport financiar sau anual.

Cadrul general se aplică situaţiilor financiare ale tuturor întreprinderilor comerciale,

industriale, fie din sectorul public, fie din cel privat. Întreprinderea raportoare este întreprinderea

pentru care există utilizatori de informaţii pentru care situaţiile financiare reprezintă principala sursă

de informaţii financiare.

2.1. Utilizatorii şi necesităţile de informare ale acestora

Utilizatorii de situaţii financiare includ investitorii prezenţi şi potenţiali, personalul angajat,

creditorii, furnizorii şi alţi creditori comerciali, clienţii, Guvernul şi instituţiile acestuia, precum şi

12

Se aplică aici principiul de drept care spune că regula specială are prioritate în faţa regulii generale.

Costel Istrate – Iniţiere în IAS/IFRS – suport de curs © 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 11 din 152

publicul. Aceştia folosesc situaţiile financiare pentru a-şi satisface o parte din diversele lor necesităţi

de informaţii, astfel:

a) investitorii; ofertanţii de capital şi consultanţii lor sînt preocupaţi de riscul inerent

tranzacţiilor şi de beneficiul adus de investiţiile lor. Ei au nevoie de informaţii pentru a decide dacă

ar trebui să cumpere, să păstreze sau să vîndă. Acţionarii sînt interesaţi şi de informaţiile care le

permit să evalueze capacitatea întreprinderii de a plăti dividende;

b) angajaţii; personalul angajat şi grupurile lor reprezentative (sindicate etc.) sînt interesate de

informaţii privind stabilitatea şi profitabilitatea întreprinderilor lor. Aceştia sînt interesaţi şi de

informaţiile care le permit să evalueze capacitatea întreprinderii de a oferi remuneraţii, pensii şi alte

avantaje, precum şi oportunităţi profesionale;

c) creditorii financiari sînt interesaţi de informaţiile care le permit să determine dacă

împrumuturile acordate şi dobînzile aferente vor fi rambursate la scadenţă;

d) furnizorii şi alţi creditori comerciali sînt interesaţi de informaţiile care le permit să

determine dacă sumele care le sînt datorate vor fi plătite la scadenţă. Creditorii comerciali sînt

probabil interesaţi de o întreprindere pe o perioadă mai scurtă decît creditorii financiari, numai dacă

nu sînt dependenţi de continuarea activităţii întreprinderii ca principal client;

e) clienţii sînt interesaţi de informaţii despre continuitatea activităţii unei întreprinderi, în

special atunci cînd au o colaborare pe termen lung cu întreprinderea respectivă sau sînt dependenţi de

ea;

f) Guvernul şi instituţiile sale sînt interesate de alocarea resurselor şi, implicit, de activitatea

întreprinderilor. Aceştia solicită informaţii şi pentru a reglementa activitatea întreprinderilor, pentru a

determina politica fiscală şi ca bază pentru calculul venitului naţional şi al altor indicatori statistici

similari;

g) publicul; întreprinderile influenţează publicul într-o varietate de moduri: de exemplu,

întreprinderile pot avea o contribuţie substanţială la economia locală în multe moduri, avînd în

vedere numărul de angajaţi şi colaborarea cu furnizorii locali; situaţiile financiare pot ajuta publicul

prin oferirea de informaţii despre evoluţia recentă şi tendinţele legate de prosperitatea întreprinderii

şi a sferei activităţilor acesteia.

Deşi nu toate necesităţile de informaţie ale utilizatorilor pot fi satisfăcute de situaţiile

financiare, există cerinţe comune tuturor utilizatorilor. Întrucît investitorii sînt ofertanţii de capital

de risc ai întreprinderii, se consideră că furnizarea de situaţii financiare satisface necesităţile

lor şi de asemenea va satisface majoritatea necesităţilor altor utilizatori.

Responsabilitatea principală de a întocmi şi de a prezenta situaţiile financiare ale întreprinderii

revine conducerii acesteia. Managerii întreprinderilor sînt interesaţi şi de informaţiile cuprinse în

situaţiile financiare, chiar dacă au acces la informaţii financiare şi de gestiune suplimentare, care

ajută la înfăptuirea proceselor de planificare, luare a deciziilor şi de control.

2.2. Obiectivul situaţiilor financiare

Obiectivul situaţiilor financiare este de a furniza informaţii despre poziţia financiară,

performanţele şi modificările poziţiei financiare a întreprinderii, care sînt utile unei sfere largi de

utilizatori în luarea deciziilor economice. Situaţiile financiare elaborate în acest scop satisfac

necesităţile comune ale majorităţii utilizatorilor. Totuşi situaţiile financiare nu oferă toate

informaţiile de care utilizatorii au nevoie pentru luarea deciziilor economice, întrucît acestea, în mare

măsură, relevă efectele financiare ale unor evenimente din trecut şi nu oferă de regulă informaţii

nefinanciare.

2.2.1. Poziţia financiară, performanţa şi modificările poziţiei financiare

Deciziile economice care sînt luate de utilizatorii situaţiilor financiare necesită evaluarea capacităţii

unei întreprinderi de a genera numerar sau echivalente ale numerarului, a perioadei cînd vor fi

generate numerarul sau echivalentele de numerar, precum şi a gradului de probabilitate a generării

acestor cîştiguri. În ultimă instanţă de aceasta depinde, de exemplu, capacitatea unei întreprinderi de

a-şi plăti angajaţii şi furnizorii, de a plăti dobînzi, de a rambursa credite şi de a-i remunera pe

proprietarii acesteia. Utilizatorii sînt mai în măsură să evalueze această capacitate de a genera

Costel Istrate – Iniţiere în IAS/IFRS – suport de curs © 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 12 din 152

numerar sau echivalente ale numerarului dacă le sînt oferite informaţii concentrate asupra poziţiei

financiare, performanţei şi modificărilor poziţiei financiare a unei întreprinderi.

Poziţia financiară a unei întreprinderi este influenţată de:

- resursele economice pe care le controlează;

- structura sa financiară;

- de lichiditatea şi solvabilitatea;

- capacitatea sa de a se adapta schimbărilor mediului în care îşi desfăşoară activitatea.

Informaţiile despre resursele economice controlate de întreprindere şi capacitatea sa din trecut

de a modifica aceste resurse sînt utile pentru a anticipa posibilităţile întreprinderii de a genera

numerar sau echivalente de numerar în viitor.

Informaţiile despre structura financiară sînt utile pentru anticiparea nevoilor viitoare de

creditare şi a modului în care profiturile şi fluxurile viitoare de trezorerie vor fi repartizate între cei

care au un interes faţă de întreprindere; acestea sînt utile şi pentru anticiparea şanselor întreprinderii

de a primi finanţare în viitor.

Informaţiile despre lichiditate şi solvabilitate sînt utile pentru a anticipa capacitatea

întreprinderii de a-şi onora angajamentele financiare scadente. Lichiditatea se referă la

disponibilităţile de numerar în viitorul apropiat, după luarea în calcul a obligaţiilor financiare

aferente acestei perioade. Solvabilitatea se referă la disponibilităţile de numerar pe o perioadă mai

mare în care urmează să se onoreze angajamentele financiare scadente.

Informaţiile despre performanţa unei întreprinderi, în special despre profitabilitatea

acesteia, sînt necesare pentru evaluarea modificărilor potenţiale ale resurselor economice pe care

întreprinderea le va putea controla în viitor. În acest sens informaţiile despre variabilitatea

performanţelor sînt importante. Informaţiile despre performanţe sînt utile pentru anticiparea

capacităţii întreprinderii de a genera fluxuri de trezorerie cu resursele existente. Ele sînt utile şi

pentru formularea raţionamentelor despre eficienţa cu care întreprinderea poate utiliza noi resurse.

Informaţiile privind modificările poziţiei financiare a unei întreprinderi sînt utile pentru a

evalua activităţile sale de exploatare, finanţare şi investiţii în perioada de raportare. Aceste informaţii

sînt utile, oferind utilizatorului o bază pentru evaluarea capacităţii întreprinderii de a genera numerar

sau echivalente ale numerarului şi a nevoilor întreprinderii de a utiliza aceste fluxuri de trezorerie. La

întocmirea unei situaţii a modificărilor poziţiei financiare fondurile pot fi definite în diverse moduri,

cum ar fi: toate resursele financiare, fondul de rulment, lichidităţile sau numerarul.

Informaţiile privind poziţia financiară sînt oferite în primul rînd de bilanţ.

Informaţiile privind performanţa sînt oferite în primul rînd de contul de profit şi pierdere.

Informaţiile privind modificările poziţiei financiare sînt furnizate în situaţiile financiare prin

intermediul unei situaţii distincte.

Părţile componente ale situaţiilor financiare se interrelaţionează, deoarece ele reflectă diferite

aspecte ale aceloraşi tranzacţii sau ale altor evenimente. Deşi fiecare situaţie oferă informaţii diferite,

este probabil ca nici una să nu servească unui singur scop sau să ofere toate informaţiile impuse de

necesităţile specifice ale utilizatorilor. De exemplu, contul de profit şi pierdere oferă o imagine

incompletă a performanţei dacă nu este folosit împreună cu bilanţul şi situaţia modificărilor poziţiei

financiare.

2.2.2. Note şi materiale suplimentare

Situaţiile financiare cuprind, de asemenea, note, materiale suplimentare, precum şi alte informaţii. De

exemplu, pot cuprinde informaţii suplimentare relevante pentru necesităţile utilizatorilor, referitoare

la elementele din bilanţ şi contul de profit şi pierdere. Pot fi incluse, de asemenea, informaţii privind

riscurile şi incertitudinile ce afectează întreprinderea, precum şi orice resurse şi obligaţii care nu apar

în bilanţ. Informaţiile despre segmentele geografice şi industriale, precum şi despre efectul

modificării preţurilor asupra întreprinderii pot fi, de asemenea, oferite sub forma informaţiilor

suplimentare.

2.3. Concepte de bază

În întocmirea situaţiilor financiare trebuie plecat de la două concepte de bază:

Costel Istrate – Iniţiere în IAS/IFRS – suport de curs © 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 13 din 152

- contabilitatea de angajamente (independenţa exerciţiilor);

- continuitatea activităţii.

2.3.1. Contabilitatea de angajamente

Pentru a-şi atinge obiectivele situaţiile financiare sînt elaborate conform contabilităţii de angajament.

Astfel efectele tranzacţiilor şi ale altor evenimente sînt recunoscute atunci cînd tranzacţiile şi

evenimentele se produc (şi nu pe măsură ce numerarul sau echivalentul său este încasat sau plătit) şi

sînt înregistrate în evidenţele contabile şi raportate în situaţiile financiare ale perioadelor aferente.

Situaţiile financiare întocmite în baza acestui principiu oferă informaţii utilizatorilor nu numai despre

tranzacţiile trecute, care au implicat plăţi şi încasări, dar şi despre obligaţiile de plată din viitor şi

despre resursele privind încasările viitoare. Deci acestea furnizează cele mai utile informaţii

referitoare la tranzacţii şi la alte evenimente trecute care sînt necesare utilizatorilor în luarea

deciziilor economice.

2.3.2. Principiul continuităţii activităţii

Situaţiile financiare sînt elaborate de regulă pornindu-se de la prezumţia că o întreprindere îşi va

continua activitatea şi în viitorul previzibil. Astfel se presupune că întreprinderea nu are intenţia şi

nici nevoia de a-şi lichida sau de a-şi reduce în mod semnificativ activitatea; dacă o astfel de intenţie

sau nevoie există, s-ar putea să fie nevoie ca situaţiile financiare să fie întocmite pe o bază diferită de

evaluare şi în acest caz vor fi prezentate informaţiile referitoare la baza utilizată.

2.4. Caracteristici calitative ale situaţiilor financiare

Caracteristicile calitative sînt atributele care determină utilitatea informaţiei oferite de situaţiile

financiare. Cele patru caracteristici calitative principale sînt: inteligibilitatea, relevanţa, credibilitatea

şi comparabilitatea.

2.4.1. Inteligibilitatea

O calitate esenţială a informaţiilor furnizate de situaţiile financiare este aceea că ele pot fi uşor

înţelese de utilizatori. În acest scop se presupune că utilizatorii dispun de cunoştinţe suficiente

privind desfăşurarea afacerilor şi a activităţilor economice, de noţiuni de contabilitate şi au dorinţa de

a studia informaţiile prezentate cu diligenţele cuvenite. Totuşi informaţiile asupra unor probleme

complexe, care ar trebui incluse în situaţiile financiare datorită relevanţei lor în luarea deciziilor

economice, nu ar trebui excluse doar pe motivul că ar putea fi prea dificil de înţeles pentru anumiţi

utilizatori.

2.4.2. Relevanţa

Pentru a fi utile informaţiile trebuie să fie relevante faţă de necesităţile de luare a deciziilor de către

utilizatori. Informaţiile sînt relevante atunci cînd influenţează deciziile economice ale

utilizatorilor, ajutîndu-i pe aceştia să evalueze evenimente trecute, prezente sau viitoare,

confirmînd sau corectînd evaluările lor anterioare.

Rolul de previziune şi cel de confirmare ale informaţiilor sînt în strînsă legătură. De exemplu,

informaţiile despre nivelul actual şi structura activelor au valoare pentru utilizatori atunci cînd aceştia

încearcă să previzioneze capacitatea întreprinderii de a profita de oportunităţi şi de a reacţiona la

situaţii nefavorabile. Aceleaşi informaţii au rolul de a confirma previziunile anterioare, de exemplu

modul în care întreprinderea poate fi structurată sau rezultatul activităţilor planificate.

Informaţiile despre poziţia financiară sau performanţele precedente sînt frecvent folosite ca

bază pentru previzionarea poziţiei şi performanţei financiare viitoare şi a altor probleme despre care

utilizatorii sînt direct interesaţi, cum ar fi: plata dividendelor şi a salariilor, modificările preţului

garanţiilor, precum şi capacitatea întreprinderii de a-şi onora obligaţiile scadente. Pentru a avea

valoare previzională informaţiile nu trebuie să fie sub forma unei prognoze explicite. Capacitatea de

a previziona pe baza situaţiilor financiare este îmbunătăţită totuşi prin maniera în care sînt expuse

informaţiile asupra tranzacţiilor şi evenimentelor trecute. De exemplu, valoarea previzionată a

Costel Istrate – Iniţiere în IAS/IFRS – suport de curs © 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 14 din 152

contului de profit şi pierdere este îmbunătăţită dacă informaţiile privind veniturile sau cheltuielile

neobişnuite, anormale şi cu frecvenţă rară sînt evidenţiate separat.

Relevanţa informaţiei este influenţată de natura sa şi de pragul de semnificaţie. În anumite

cazuri natura informaţiei este suficientă prin ea însăşi pentru a determina relevanţa sa. De exemplu,

raportarea unui nou segment de activitate poate influenţa evaluarea riscurilor şi a oportunităţilor

întreprinderii, indiferent de dimensiunea rezultatelor obţinute prin segmentul respectiv în perioada de

raportare. În alte cazuri atît natura, cît şi pragul de semnificaţie sînt importante, de exemplu volumul

valoric al stocurilor din fiecare categorie principală pe care o întreprindere ar trebui să le deţină

pentru a avea o activitate adecvată.

Informaţiile sînt semnificative dacă omisiunea sau declararea lor eronată ar putea influenţa

deciziile economice ale utilizatorilor, luate pe baza situaţiilor financiare. Pragul de semnificaţie

depinde de mărimea elementului sau a erorii, judecată în împrejurările specifice ale omisiunii sau

declarării greşite. Astfel pragul de semnificaţie oferă mai degrabă o limită decît să reprezinte o

caracteristică calitativă primară pe care informaţia trebuie să o aibă pentru a fi utilă.

2.4.3. Credibilitatea

Pentru a fi utilă informaţia trebuie să fie credibilă. Informaţia are calitatea de a fi credibilă atunci

cînd nu conţine erori semnificative, nu este părtinitoare, iar utilizatorii pot avea încredere că

reprezintă corect ceea ce informaţia şi-a propus să reprezinte sau ceea ce se aşteaptă, în mod

rezonabil, să reprezinte.

Informaţia poate fi relevantă, dar atît de puţin credibilă sub aspectul naturii sau reprezentării,

încît recunoaşterea ei poate induce în eroare. De exemplu, dacă validitatea şi valoarea daunelor

pentru despăgubiri sînt disputate într-un litigiu, nu ar fi adecvat pentru întreprindere să înregistreze în

bilanţ întreaga sumă a despăgubirilor cerute, deşi ar fi adecvată prezentarea sumei solicitate şi a

circumstanţelor conflictului într-o notă a situaţiilor financiare. Pentru ca informaţia să fie credibilă

este necesar să se testeze dacă îndeplineşte fiecare din condiţiile următoare:

- să asigure o reprezentare fidelă;

- economicul să prevaleze asupra juridicului;

- să fie neutră;

- să dea dovadă de prudenţă;

- să fie completă.

a) Reprezentarea fidelă

Pentru a fi credibilă informaţia trebuie să reprezinte cu fidelitate tranzacţiile şi alte evenimente pe

care aceasta fie şi-a propus să le reprezinte, fie se aşteaptă, în mod rezonabil, să le reprezinte. De

exemplu, bilanţul trebuie să reprezinte în mod credibil tranzacţiile şi alte evenimente care se

concretizează în active, datorii şi capital propriu ale întreprinderii la data raportării şi care

îndeplinesc criteriile de recunoaştere.

Cea mai mare parte a informaţiilor financiare este supusă unui anumit risc de a da o

reprezentare mai puţin credibilă decît ar trebui. Aceasta nu se datorează părtinirii, ci mai degrabă

dificultăţilor inerente fie identificării tranzacţiilor şi altor evenimente ce urmează să fie evaluate, fie

conceperii şi aplicării tehnicilor de evaluare şi prezentare ce pot transmite mesaje care corespund

acelor tranzacţii şi evenimente. În anumite cazuri măsurarea efectelor financiare ale elementelor ar

putea fi atît de incertă încît întreprinderile, în general, nu le recunosc în situaţiile financiare. De

exemplu, deşi majoritatea întreprinderilor generează fond comercial (goodwill) în timp, de obicei

este greu de identificat sau de evaluat acest fond comercial în mod credibil. În alte cazuri totuşi pot fi

relevante recunoaşterea elementelor respective şi prezentarea, în acelaşi timp, a riscului de eroare ce

planează asupra recunoaşterii şi evaluării lor.

b) Prevalenţa economicului asupra juridicului

Pentru ca informaţia să prezinte în mod credibil evenimentele şi tranzacţiile pe care le reprezintă este

necesar ca acestea să fie contabilizate şi prezentate în concordanţă cu fondul lor şi cu realitatea

economică, şi nu doar cu forma lor juridică. Fondul tranzacţiilor sau al altor evenimente nu este

Costel Istrate – Iniţiere în IAS/IFRS – suport de curs © 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 15 din 152

întotdeauna în concordanţă cu ceea ce transpare din forma lor juridică sau convenţională. De

exemplu, o întreprindere înstrăinează un activ unei alte părţi într-un astfel de mod încît documentele

să susţină transmiterea dreptului de proprietate părţii respective; cu toate acestea pot exista contracte

care să asigure întreprinderii dreptul de a se bucura în continuare de beneficii economice viitoare de

pe urma activului respectiv. În astfel de circumstanţe raportarea unei vînzări nu ar reprezenta în mod

credibil operaţiunea încheiată (dacă într-adevăr ar exista o operaţiune de această natură).

c) Neutralitatea

Pentru a fi credibilă informaţia cuprinsă în situaţiile financiare trebuie să fie neutră, adică lipsită de

influenţe. Situaţiile financiare nu sînt neutre dacă prin selectarea şi prezentarea informaţiei

influenţează luarea unei decizii sau formularea unui raţionament pentru a realiza un rezultat sau un

obiectiv predeterminat.

d) Prudenţa

Cei care elaborează situaţii financiare trebuie să se confrunte cu incertitudini care în mod inevitabil

planează asupra multor evenimente şi circumstanţe, cum ar fi: încasarea creanţelor îndoielnice,

durata de utilizare probabilă a utilajelor şi echipamentelor şi numărul eventualelor reclamaţii cu

privire la produsele în garanţie. Astfel de incertitudini sînt recunoscute prin prezentarea naturii şi

valorii lor, dar şi prin exercitarea prudenţei în întocmirea situaţiilor financiare. Prudenţă înseamnă

includerea unui grad de precauţie în exercitarea raţionamentelor necesare pentru a face estimările

cerute în condiţii de incertitudine, astfel încît activele şi veniturile să nu fie supraevaluate, iar

datoriile şi cheltuielile să nu fie subevaluate. Totuşi exercitarea prudenţei nu permite, de exemplu,

constituirea de rezerve ascunse sau de provizioane excesive, subevaluarea deliberată a activelor sau a

veniturilor, dar nici supraevaluarea deliberată a datoriilor sau a cheltuielilor, deoarece situaţiile

financiare nu ar mai fi neutre şi de aceea nu ar mai avea calitatea de a fi credibile.

e) Integralitatea

Pentru a fi credibilă informaţia din situaţiile financiare trebuie să fie completă în limitele rezonabile

ale pragului de semnificaţie şi ale costului obţinerii acelei informaţii. O omisiune poate face ca

informaţia să fie falsă sau să inducă în eroare şi astfel să devină necredibilă şi defectuoasă din punct

de vedere al relevanţei.

2.4.4. Comparabilitatea

Utilizatorii trebuie să poată compara situaţiile financiare ale unei întreprinderi în timp pentru a

identifica tendinţele în poziţia financiară şi performanţele sale. Utilizatorii trebuie totodată să poată

compara situaţiile financiare ale diverselor întreprinderi, pentru a le evalua poziţia financiară,

performanţele şi modificările poziţiei financiare. Astfel măsurarea şi prezentarea efectului financiar

al aceloraşi tranzacţii şi evenimente trebuie efectuate într-o manieră consecventă în cadrul unei

întreprinderi şi de-a lungul timpului pentru acea întreprindere şi într-o manieră consecventă pentru

diferite întreprinderi.

O implicaţie importantă a caracteristicii calităţii informaţiei de a fi comparabilă este ca

utilizatorii să fie informaţi despre politicile contabile utilizate în elaborarea situaţiilor financiare şi

despre orice schimbare a acestor politici, precum şi despre efectele unor astfel de schimbări.

Utilizatorii trebuie să fie în măsură să identifice diferenţele dintre politicile contabile pentru

tranzacţii şi alte evenimente asemănătoare utilizate de aceeaşi întreprindere de la o perioadă la alta,

precum şi de diferite întreprinderi. Conformitatea cu Standardele Internaţionale de Contabilitate,

inclusiv prezentarea politicilor contabile utilizate de întreprindere, ajută la realizarea comparabilităţii.

Nevoia de comparabilitate nu trebuie confundată cu simpla uniformitate şi nu trebuie lăsată să

devină un impediment în introducerea de standarde de contabilitate îmbunătăţite. Nu este indicat

pentru o întreprindere să continue evidenţierea în contabilitate în aceeaşi manieră pentru o tranzacţie

sau pentru un alt eveniment, dacă metoda adoptată nu menţine caracteristicile calitative de relevanţă

şi credibilitate. Nu este indicat pentru o întreprindere nici să îşi lase politicile contabile neschimbate

atunci cînd există alternative mai relevante şi credibile.

Costel Istrate – Iniţiere în IAS/IFRS – suport de curs © 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 16 din 152

Deoarece utilizatorii doresc să compare poziţia financiară, performanţa şi modificările poziţiei

financiare a unei întreprinderi în timp, este important ca situaţiile financiare să releve informaţii

corespunzătoare pentru perioadele precedente.

2.4.5. Limite ce privesc informaţia relevantă şi credibilă

Îndeplinirea în acelaşi timp a tuturor caracteristicilor calitative ale informaţiei contabile este uneori

dificil de realizat. Printre limitele care pot fi puse în evidenţă în legătură cu convergenţa tuturor

caracteristicilor avem:

- oportunitatea;

- raportul cost/beneficiu.

a) Oportunitatea

Dacă există o întîrziere exagerată în raportarea informaţiei, aceasta îşi poate pierde relevanţa.

Conducerea poate fi nevoită să aleagă între valoarea relativă a raportării la un anumit moment şi

furnizarea de informaţii credibile. Pentru a furniza informaţii oportune deseori poate fi necesară

raportarea tuturor aspectelor unei tranzacţii sau ale altui eveniment, înainte ca acestea să fie

cunoscute, deşi în acest fel este afectată credibilitatea. Dimpotrivă, dacă raportarea este întîrziată

pînă cînd toate aspectele sînt cunoscute, informaţia poate fi foarte credibilă, dar de utilitate redusă

pentru utilizatorii care au fost nevoiţi între timp să ia decizii. Pentru a realiza un echilibru între

relevanţă şi credibilitate considerentul fundamental este satisfacerea adecvată a necesităţilor

utilizatorilor în procesul luării deciziilor economice.

b) Raportul cost-beneficiu

Beneficiile de pe urma informaţiei ar trebui să depăşească costul furnizării acesteia. Evaluarea

beneficiilor şi a costurilor reprezintă în fond rezultatul unui raţionament profesional. În plus costurile

nu sînt suportate neapărat de acei utilizatori care se bucură şi de beneficii. De beneficii se pot bucura

şi alţi utilizatori decît cei pentru care informaţia este pregătită; de exemplu, furnizarea de informaţii

suplimentare creditorilor poate reduce costurile îndatorării întreprinderii. Din acest motiv testul cost-

beneficiu este dificil de aplicat oricărui caz particular. Cu toate acestea cei abilitaţi să emită

standardele, precum şi cei care întocmesc şi utilizează situaţiile financiare ar trebui să fie conştienţi

de această limită.

2.4.6. Echilibrul dintre caracteristicile calitative

În practică stabilirea unui echilibru între caracteristicile calitative este deseori necesară. În general

ţelul este de a realiza un echilibru adecvat între caracteristicile respective pentru a satisface

obiectivul situaţiilor financiare. Importanţa relativă a caracteristicilor în diferite cazuri este o

problemă de raţionament profesional.

2.4.7. Imaginea fidelă/Prezentarea fidelă

Situaţiile financiare sînt frecvent descrise ca prezentînd o imagine fidelă a poziţiei financiare,

performanţei şi a modificărilor poziţiei financiare a unei întreprinderi. Aplicarea caracteristicilor

calitative principale şi a standardelor adecvate de contabilitate are în mod normal ca rezultat

întocmirea unor situaţii financiare care reflectă, în general, o imagine fidelă a situaţiei

întreprinderii.

2.5. Structurile situaţiilor financiare

Situaţiile financiare descriu rezultatele financiare ale tranzacţiilor şi ale altor evenimente, grupîndu-le

în clase cuprinzătoare conform caracteristicilor economice. Aceste clase sînt numite structurile

situaţiilor financiare. Structurile bilanţului legate în mod direct de evaluarea poziţiei financiare sînt:

activele, datoriile şi capitalul propriu. Structurile contului de profit şi pierdere, legate în mod direct

de evaluarea performanţei, sînt veniturile şi cheltuielile. Situaţia modificărilor poziţiei financiare

reflectă de obicei structurile din contul de profit şi pierdere şi modificările structurilor din bilanţ.

Costel Istrate – Iniţiere în IAS/IFRS – suport de curs © 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 17 din 152

Prezentarea acestor structuri în bilanţ şi în contul de profit şi pierdere implică un proces de

subclasificare. De exemplu, activele şi datoriile pot fi clasificate după natura sau funcţia lor în

activitatea întreprinderii, pentru a prezenta informaţii în cea mai folositoare manieră pentru

utilizatori, în scopul adoptării deciziilor economice.

2.5.1. Poziţia financiară (bilanţul)

Elementele legate în mod direct de evaluarea poziţiei financiare sînt activele, datoriile şi capitalul

propriu. Acestea sînt definite după cum urmează:

a) un activ reprezintă o resursă controlată de întreprindere ca rezultat al unor evenimente

trecute şi de la care se aşteaptă să genereze beneficii economice viitoare pentru întreprindere;

b) o datorie reprezintă o obligaţie actuală a întreprinderii ce decurge din evenimente trecute şi

prin decontarea căreia se aşteaptă să rezulte o ieşire de resurse care încorporează beneficii

economice;

c) capitalul propriu reprezintă interesul rezidual al acţionarilor în activele unei întreprinderi

după deducerea tuturor datoriilor sale.

Definiţiile activelor şi datoriilor identifică elementele esenţiale ale acestora, dar nu încearcă să

specifice criteriile ce trebuie îndeplinite înainte de a fi recunoscute în bilanţ. Astfel definiţiile includ

şi elemente ce nu sînt recunoscute ca fiind active sau datorii în bilanţ, deoarece nu satisfac criteriile

de recunoaştere. Fluxurile de beneficii economice viitoare dinspre sau către întreprindere trebuie să

fie suficient de sigure pentru a îndeplini criteriile de probabilitate înainte de a recunoaşte un activ sau

o datorie.

La stabilirea momentului în care un element satisface definiţia activelor, datoriilor sau

capitalurilor proprii trebuie acordată atenţie substanţei şi realităţii economice a acestuia şi nu numai

formei sale juridice. Astfel, de exemplu, în cazul contractelor de leasing financiar substanţa şi

realitatea economică reprezintă faptul că locatarul obţine beneficiile economice ale utilizării activului

contractat pe cea mai mare parte a duratei de utilizare a acestuia în schimbul obligaţiei de a plăti

pentru acest drept o sumă aproximativ egală cu valoarea justă a activului şi dobînda aferentă. Din

acest motiv leasingul financiar dă naştere unor elemente ce satisfac definiţiile activelor şi datoriilor şi

care sînt recunoscute în consecinţă în bilanţul locatarului.

Bilanţurile elaborate conform IAS/IFRS actuale pot include şi elemente ce nu satisfac

definiţiile activelor sau ale datoriilor şi nici nu sînt prezentate ca parte a capitalurilor proprii.

a) Active

Beneficiile economice viitoare încorporate în active reprezintă potenţialul de a contribui, în mod

direct sau indirect, la fluxul de numerar şi echivalente ale numerarului către întreprindere. Acest

potenţial poate fi unul productiv, fiind parte a activităţilor de exploatare ale întreprinderii. De

asemenea, se poate transforma în numerar sau echivalente ale numerarului sau poate avea capacitatea

de a reduce ieşirile de numerar, cum ar fi un proces alternativ de producţie care micşorează costurile.

De obicei o întreprindere îşi utilizează activele pentru a produce bunuri sau pentru a presta

servicii, capabile să satisfacă dorinţele sau necesităţile clienţilor; datorită faptului că aceste bunuri

sau servicii pot satisface aceste dorinţe sau necesităţi, clienţii sînt dispuşi să plătească pentru a le

obţine, contribuind astfel la fluxul de trezorerie al întreprinderii. Numerarul în sine conferă un

avantaj întreprinderii, datorită faptului că se impune faţă de celelalte resurse.

Beneficiile economice viitoare încorporate în active pot intra în întreprindere în mai multe

moduri. De exemplu, un activ poate fi:

a) utilizat separat sau împreună cu alte active pentru prestarea de servicii sau producţia de

bunuri destinate vînzării de către întreprindere;

b) schimbat cu alte active;

c) utilizat pentru stingerea unei datorii; sau

d) repartizat acţionarilor întreprinderii.

Multe active, de exemplu terenurile şi mijloacele fixe, au o formă fizică. Cu toate acestea forma fizică

nu este esenţială pentru existenţa unui activ, de aceea brevetele şi drepturile de autor (copyright) sînt active

dacă se aşteaptă să genereze beneficii economice viitoare întreprinderii şi dacă sînt controlate de aceasta.

Costel Istrate – Iniţiere în IAS/IFRS – suport de curs © 2006

PDF created with pdfFactory Pro trial version www.pdffactory.com

pagina 18 din 152

Multe active, de exemplu creanţele, terenurile şi clădirile, sînt asociate cu drepturi legale,

inclusiv cu dreptul de proprietate. Dreptul de proprietate nu este esenţial pentru determinarea

existenţei unui activ, deşi, de exemplu, o proprietate deţinută într-un contract de leasing este un activ

în cazul în care întreprinderea controlează beneficiile oferite de proprietatea respectivă. Deşi

capacitatea unei întreprinderi de a controla beneficiile este de obicei rezultatul drepturilor legale, un

element poate satisface definiţia unui activ, chiar şi fără a exista un control legal. De exemplu, know-

how obţinut dintr-o activitate de dezvoltare poate satisface definiţia unui activ atunci cînd

întreprinderea controlează beneficiile acestui know-how, ţinîndu-l secret.

Activele unei întreprinderi rezultă din tranzacţii sau evenimente anterioare. În mod

normal întreprinderile obţin activele prin cumpărarea sau producerea acestora, dar şi alte tranzacţii