Documente Academic

Documente Profesional

Documente Cultură

M 6. Teoria Portofoliului

Încărcat de

Corina PrigoschiDrepturi de autor

Formate disponibile

Partajați acest document

Partajați sau inserați document

Vi se pare util acest document?

Este necorespunzător acest conținut?

Raportați acest documentDrepturi de autor:

Formate disponibile

M 6. Teoria Portofoliului

Încărcat de

Corina PrigoschiDrepturi de autor:

Formate disponibile

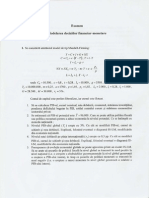

6 Teoria portofoliului

6.1 Portofolii eficiente formate din dou active cu risc

A. Considerm c pe pia coteaz 2 active cu rentabilitile

,

_

,

_

17 , 0

1 , 0

) (

) (

2

1

R E

R E

i cu

riscurile 35 , 0 , 25 , 0

2 1

. Coeficientul de corelaie dintre cele dou active este

a) 1

12

b) 0

12

c) 1

12

S se determine:

1. covariana dintre cele dou active i s se scrie matricea de varian covarian.

2. considernd un portofoliu oarecare P format din cele dou active cu structura

,

_

2

1

x

x

x

cu

1 2

1 x x , s se scrie rentabilitatea i variana acestui potrofoliu.

3. S se determine dintre toate portofoliile P pe cel care are riscul minim. S se

caluleze structura, riscul i rentabilitatea sa.

a)

1

12

1. Se calculeaz covariana potrivit formulei: 0875 . 0

1 1 12 12

Matricea de varian covarian se scrie:

,

_

1225 . 0 0875 . 0

0875 . 0 0625 . 0

2.

) 1 ( 17 , 0 07 , 0 ) 1 ( 17 . 0 1 . 0 17 . 0 1 . 0 ) ( ) ( ) (

1 1 1 2 1 2 2 1 1

+ + + + x x x x x R E x R E x R E

x

) 2 ( 1225 . 0 42 . 0 36 . 0

) 1 ( ) 0875 . 0 ( 2 ) 1 ( 1225 . 0 0625 . 0 2

1

2

1

1 1

2

1

2

1 12 2 1

2

2

2

2

2

1

2

1

2

+

+ + + +

x x

x x x x x x x x p

3.

Minimizm variana portofoliului P:

4167 . 0 5833 . 0 0 42 . 0 72 . 0 0 min

2 1 1

1

2

2

x x x

x

P

P

Deci structura portofoliului de varian minim pe care l vom nota V se scrie:

,

_

4167 . 0

5833 . 0

V

x

Rentabilitatea lui V se calculeaz utiliznd formula (1):

129 . 0 17 . 0 5833 . 0 07 . 0 17 , 0 07 , 0 ) (

1

+ + x R E

x

Variana i apoi riscul lui V se calculeaz utiliznd formula (2):

0 1225 . 0 5833 . 0 42 . 0 5833 . 0 36 . 0 1225 . 0 42 . 0 36 . 0

2

1

2

1

2

+ + x x p

1

Observaie: atunci cnd pe pia exist dou active perfect negativ corelate (coeficient de

corelaie -1) portofoliul de varian minim are riscul 0 (acest portofoliu se comport ca

activul fr risc)!

b)

0

12

1. Se calculeaz covariana potrivit formulei: 0

1 1 12 12

Matricea de varian covarian se scrie:

,

_

1225 . 0 0

0 0625 . 0

2.

) 1 ( 17 , 0 07 , 0 ) 1 ( 17 . 0 1 . 0 17 . 0 1 . 0 ) ( ) ( ) (

1 1 1 2 1 2 2 1 1

+ + + + x x x x x R E x R E x R E

x

) 2 ( 1225 . 0 245 . 0 185 . 0

) 1 ( 0 2 ) 1 ( 1225 . 0 0625 . 0 2

1

2

1

1 1

2

1

2

1 12 2 1

2

2

2

2

2

1

2

1

2

+

+ + + +

x x

x x x x x x x x p

3.

Minimizm variana portofoliului P:

3378 . 0 6622 . 0 0 245 . 0 37 . 0 0 min

2 1 1

1

2

2

x x x

x

P

P

Deci structura portofoliului de varian minim pe care l vom nota V se scrie:

,

_

3378 . 0

6622 . 0

V

x

Rentabilitatea lui V se calculeaz utiliznd formula (1):

124 . 0 17 . 0 6622 . 0 07 . 0 17 , 0 07 , 0 ) (

1

+ + x R E

x

Variana i apoi riscul lui V se calculeaz utiliznd formula (2):

2043 . 0

04138 . 0 1225 . 0 6622 . 0 42 . 0 6622 . 0 36 . 0 1225 . 0 42 . 0 36 . 0

2

1

2

1

2

+ +

P

p x x

c)

1

12

1. Se calculeaz covariana potrivit formulei: 0875 . 0

1 1 12 12

Matricea de varian covarian se scrie:

,

_

1225 . 0 0875 . 0

0875 . 0 0625 . 0

2.

) 1 ( 17 , 0 07 , 0 ) 1 ( 17 . 0 1 . 0 17 . 0 1 . 0 ) ( ) ( ) (

1 1 1 2 1 2 2 1 1

+ + + + x x x x x R E x R E x R E

x

) 2 ( 1225 . 0 07 . 0 01 . 0

) 1 ( 0875 . 0 2 ) 1 ( 1225 . 0 0625 . 0 2

1

2

1

1 1

2

1

2

1 12 2 1

2

2

2

2

2

1

2

1

2

+

+ + + +

x x

x x x x x x x x p

3.

Minimizm variana portofoliului P:

5 . 2 5 . 3 0 07 . 0 02 . 0 0 min

2 1 1

1

2

2

x x x

x

P

P

Deci structura portofoliului de varian minim pe care l vom nota V se scrie:

,

_

5 . 2

5 . 3

V

x

2

Rentabilitatea lui V se calculeaz utiliznd formula (1):

075 . 0 17 . 0 5 . 3 07 . 0 17 , 0 07 , 0 ) (

1

+ + x R E

x

Variana i apoi riscul lui V se calculeaz utiliznd formula (2):

0

0 1225 . 0 6622 . 0 42 . 0 6622 . 0 36 . 0 1225 . 0 07 . 0 01 . 0

2

1

2

1

2

+ +

P

p x x

Observaie: atunci cnd pe pia exist dou active perfect pozitiv corelate (coeficient de

corelaie 1) portofoliul de varian minim are riscul 0. acest portofoliu nu va fi ns

niciodat cumprat de investitori deoarece are rentabilitate negativ.

6.2 Portofolii eficiente formate din mai mult de dou active cu

risc Frontiera Markowitz i Capital Market Line (CML)

1. Presupunem o pia de capital pe care sunt tranzacionate trei active cu risc (

3 , 1 i

).

Matricea de varian-covarian a activelor,respectiv inversa acestei matrice se prezint

astfel :

,

_

0676 . 0 0057 . 0 0208 . 0

0057 . 0 0484 . 0 0066 . 0

0208 . 0 0066 . 0 0400 . 0

,

,

_

6450 . 17 8533 . 0 0346 . 9

8533 . 0 1780 . 21 0506 . 3

0346 . 9 0506 . 3 2013 . 30

1

Vectorul rentabilitailor ateptate n cazul celor trei active este urmtorul :

,

_

23 . 0

18 . 0

15 . 0

.

Presupunem un investitor raional care urmrete obinerea unei rentabiliti cu risc

minim. Pornind de la aceast ipotez s se determine :

a. structura i riscul portofoliului eficient (optim Pareto) P, care asigur o

rentabilitate cu risc minim.

b. S se calculeze riscul portofoliilor pentru care investitorul raional fixeaz

rentabilitile astfel :

1

0.10

,

2

0.15

,

3

0.20

,

4

0.25

. S se reprezinte

grafic punctele n planul financiar i s se comenteze rezultatele obinute.

c. S se calculeze structura portofoliului cu risc minim global V.

d. s se determine riscul i rentabilitatea portofoliului pentru care tangenta dus la

frontiera Markowitz trece prin originea axelor.

e. Presupunem c pe pia de capital exist un portofoliu Z, numit conjugat al unui

portofoliului P situat pe frontiera Markowitz cu rentabilitatea 20%. S se

determine rentabilitatea, riscul i structura acestui portofoliu (Z).

2. Un investitor raional poate s formeze un portofoliu eficient P, utiliznd fondurile

mutuale V i W caracterizate prin :

3

V :

0.4121

0.4268

0.1611

V

x

_

,

W :

0.2907

0.4326

0.2767

W

x

_

,

13.05%

V

13.39%

W

17.57%

V

18.51%

W

a. S se determine ponderea investiiei n V i W astfel nct investitorul s obin o

rentabilitate egal cu 20%.

b. S se calculeze covariana ntre V i W, respectiv ntre V i P, portofoliul de la punctul

a).

3. Pe o pia coteaz un numr de patru active financiare. Se cunosc urmtoarele

informaii:

a.

,

_

1300 . 0

1500 . 0

2200 . 0

1700 . 0

,

1 2 3 4

0.2832, 0.3445, 0.2455, 0.1825

b. 88791 . 103 A , 02409 . 15 B , 23887 . 2 C ,

c. V :

0.37501

0.0269

0.10209

0.54983

V

x

_

,

W :

0.33255

0.03573

0.12504

0.50668

W

x

_

,

Se cere:

a. Riscurile:

V

,

W

i rentabilitile

V

,

W

.

b. Riscul i rentabilitatea portofoliului P situat pe frontiera Markowitz tiind c

rentabilitatea ateptat este

0.22

P

.

c. Riscul i rentabilitatea portofoliului Q situat pe frontiera Markowitz tiind c riscul

asumat de investitor este

0.3445

P

.

d. tiind c

0.08

f

R

s se calculeze rentabilitatea, riscul i structura portofoliului pieei

M.

e. S se calculeze rentabilitatea, riscul i structura portofoliului S, situat pe CML tiind c

0.3445

S

f. S se calculeze coeficienii de volatilitate

1

,

4

, precum i

1M

,

4M

.

g. S se calculeze indicatorul de senzitivitate :

f

R

M

R E

,

_

.

4

4. Pe o pia coteaz trei active. Se cunosc:

1 2 3

0, 37; 0, 45; 0, 25

,

1 2 3

0,17; 0, 22; 0,14

, 8%

f

R

0,1369 0,1166 0, 0278

0, 2025 0, 0225

0, 0625

_

,

1

15,113 8, 2841 3, 7279

9, 685 0,1916

17, 5862

_

,

S se determine:

a) ecuaia frontierei Markowitz;

b) rentabilitatea, riscul i structura portofoliilor V i W;

c) riscul i structura unui portofoliu P de pe frontiera Markowitz care are rentabilitatea

20%

P

;

d) rentabilitatea i structura unui portofoliu Q care are riscul 40% ;

e) covariana dintre V i W i dintre V i P;

f) covariana dintre W i P;

g) s se calculeze indicatorii de volatilitate

1 2 3

, ,

, precum i ponderea din riscul

k

al

fiecrui activ care este recunoscut de pia (risc nediversificabil).

h) un investitor i asum un risc de

12%

p

investind n trei fonduri mutuale: V, W,

f

R

. Portofoliul P este situat pe CML. S se precizeze ponderile

1 2 3

, , x x x

investite n cele

trei fonduri mutuale.

5. Pe o pia coteaz 2007 de active financiare cu risc i un activ fr risc. Se estimeaz

c ecuaia frontierei Markowitz este

2 2

66, 239 15, 529 0, 928

p p p

+

. Rentabilitatea

activului fr risc este

9%

f

R

.

a) s se deteremine rentabilitatea ateptat i riscul portofoliului V;

b) s se determine riscul i structura pe cele dou fonduri mutuale V i W pentru un

portofoliu de pe frontiera Markowitz care are rentabilitatea ateptat

12%

p

.

c) cum se modific structura (pe cele 2007 active cu risc) portofoliului de la punctul b)

dac riscurile tuturor activelor cresc cu 10%.

d) s se determine riscul i structura pe cele dou fonduri mutuale Rf i M pentru un

portofoliu de pe CML care are renbtabilitatea ateptat

12%

p

.

e) un investitor are funcia de utilitate ( )

2 2

,

2

U

, unde parametrul

cuantific aversiunea la risc a investitorului. S se determine rentabilitatea ateptat a

portofoliului de pe frontiera Markowitz care va fi ales de ctre investitor. Ce se ntampl

dac ? Explicaie.

6. Pe o pia coteaz 3 active. Se tie:

( ) ( ) 0, 2664 0, 2281 0, 5055 ; 0, 287 0, 2949 0, 418

T T

V W

x x

5

( )

2

0, 0069 0,17 0,14 0,10

T

V

a) s se calculeze A, B, C, D

b) s se calculeze

P

x

i

p

a unui portofoliu situat pe frontiera Markowitz tiind c

0,17

P

. tiind c

1

27%

, s se calculeze

1

:

p

i s se fac un scurt comentariu

financiar.

c) tiind c

0,1388

M

, s se calculeze

, ,

M M f

x R

d) s se calculeze

1 P

x

i

1 p

a unui portofoliu situat pe CML tiind c

1

0,17

P

. S se

compare

1 1

, ,

p P

. Scurt comentariu.

7. Pe o pia coteaz trei active. Se cunoate:

1

0,1123 0, 084 0, 0229 15,1367 7, 3123 3, 7322

0,1657 0, 016 ; 9, 7218 0,1926

0, 0615 17, 5984

_ _

, ,

1 2 3

0,17; 0, 22; 0,14; 0, 08;

f

R

a) S se calculeze:

, , , , , , , ,

V V V W W W M M M

x x x

b) S se calculeze indicatorii de la punctul a) pentru cazul n care

1 2 3

, , ,

f

R

cresc cu

20%

c) S se calculeze indicatorii de la punctul a) pentru cazul n care

1 2 3

, ,

cresc cu 20%

d) pe baza datelor iniiale, s se calculeze

, ,

P P P

x

tiind c ( ) 25%

P P

E R

, iar P

este situat pe d.1. frontiera Markowitz, d.2. CML

8. Pe o pia coteaz 2007 de active financiare cu risc i un activ fr risc. Se estimeaz

c ecuaia frontierei Markowitz este

2 2

54, 743 14,117 0, 928

p p p

+

. Rentabilitatea

activului fr risc este

9%

f

R

.

a) s se determine rentabilitatea ateptat i riscul portofoliului V;

b) s se determine riscul i structura pe cele dou fonduri mutuale V i W pentru un

portofoliu de pe frontiera Markowitz care are rentabilitatea ateptat

13, 55%

p

.

c) cum se modific structura (pe cele 2007 active cu risc) portofoliului de la punctul b)

dac riscurile tuturor activelor cresc cu 10%.

d) s se determine riscul i structura pe cele dou fonduri mutuale Rf i M pentru un

portofoliu de pe CML care are rentabilitatea ateptat

13, 55%

p

.

e) un investitor are funcia de utilitate ( )

2 2

,

2

U

, unde parametrul

cuantific aversiunea la risc a investitorului. Investitorul are acces pe piaa internaional

unde portofoliul pieei are rentabilitatea ateptat

*

14%

M

i riscul

*

15%

M

. Piaa

internaional i cea naional nu sunt corelate. S se determine rentabilitatea ateptat a

portofoliului ales de investitor. Explicaie.

6

9. Pe o pia coteaz un numr de trei active. Se cunoate:

0, 2871 0, 2771

0, 0585 ; 0,1029 , 0,17035, 0,1667, 10%,

0, 6545 0, 6199

V W W W f

x x R

_ _

, ,

Se cere:

a) structura

M

x

i rentabilitatea

M

a portofoliului pieei

b) tiind c

0,1838

M

s se calculeze structura portofoliului P situat pe CML cu

0, 2298

P

.

10. Se consider o pia pe care coteaz 3 active. Matricea de varian covarian este:

1

0, 0802 0, 0683 0, 0209 25, 7969 14,1377 4, 9596

0,1187 ? ; 16, 5251 ?

0, 0603 18, 8368

_ _

, ,

8%, 0,1548

f V

R

, ( ) 0,17 0, 22 0,14

T

a) s se calculeze portofoliul de frontiera Markowitz care asigur o rentabilitate de 18,5%

b) s se determine structura, rentabilitatea i volatilitatea unui portofoliu de CML cu

riscul

8, 2%

Q

c) ca urmare a creterii pieei, toate rentabilitile activelor cresc cu 10%. S se determine

modul n care se modific rentabilitatea, riscul i structura portofoliilor V i M.

11. Pe o pia coteaz 4 active cu risc. Pentru frontiera Markowitz se cunosc urmtoarele

elemente:

( )

( )

0, 2191 0, 3695 0, 3028 0,1086

0, 2328 0, 3515 0, 2968 0,1185

0,1346; 0,1359; cov( , ) 0, 0014

T

V

T

W

V W V W

x

x

x x

a) s se determine structura i riscul portofoliului P cu rentabilitatea 15%

b) s se determine senzitivitatea riscului portofoliului P n raport cu rentabilitatea sa

P

P

c) s se determine n ce interval trebuie s se situeze rentabilitatea lui P astfel nct

portofoliul s aib o component, respectiv 2 negative. Exist valori pentru care P are 3

componente negative?

d) s se determine riscul, rentabilitatea i structura lui M dac Rf=7%

e) s se precizeze n ce interval trebuie s se situeze Rf astfel nct M s aib o

component sau 2 negative.

12. Se consider pieele de capital din rile Home i Foreign. Pe piaa Home ecuaia

frontierei Markowitz este

2 2

50, 0862 13, 5035 0, 928

p p p

+

, iar pe piaa din ara

Foreign ecuaia frontierei Markowitz este

2 2

10, 5 3, 55 0, 322

p p p

+

. Rentabilitatea

7

activului fr risc este aceeai n cele dou ri

9%

f

R

. Se noteaz cu V i V*

portofoliul din din vrful frontierei Markowitz din ara Home, respectiv Foreign.

Coeficientul de corelaie dintre cele 2 piee de capital este 0.

a) S se determine rentabilitatea ateptat i riscul celor dou portofolii V i V*;

b) S se determine rentabilitatea ateptat i structura pe cele dou fonduri mutuale V i

W pentru un portofoliu de pe frontiera Markowitz din ara Home care are riscul

13, 57%

P

;

c) S se determine rentabilitatea ateptat i structura pe cele dou fonduri mutuale

f

R

i

M pentru un portofoliu de pe CML din ara Home care are riscul

13, 57%

P

;

d) Fie U portofoliul de risc minim care se poate construi folosind V i V*. S se

determine structura, rentabilitatea i riscul lui U.

e) Rentabilitile ateptate ale tuturor activelor de pe ambele piee de capital cresc cu

10%. Cum se modific structura, riscul i rentabilitatea lui U?

f) S se construieasc un portofoliu eficient format din

f

R

, V i V* i care are riscul

13, 57%

P

.

Rezolvri

1.

a) Reamintim faptul c relaia risc-rentabilitate pentru portofoliile eficiente de pe

frontiera Markowitz, rezult din rezolvarea unei probleme de minim al

investitorului raional, respectiv :

[ ]

'1

2

1

min

2

1

P

n

k

k

p

E R

x

'

2 2

1

2

P

A B C

D

1 +

]

unde :

1 T

A e e

,

1 T

B e

,

1 T

C

,

2

D AC B

,

_

,

_

,

_

4637 . 9

0819 . 25

2173 . 24

1

1

1

6450 . 17 8533 . 0 0346 . 9

8533 . 0 1780 . 21 0506 . 3

0346 . 9 0506 . 3 2013 . 30

1

e

( )

1

24.2173

1 1 1 25.0819 58.7629

9.4637

T

A e e

_

,

8

1

30.2013 3.0506 9.0346 0.15 3.0014

3.0506 21.1780 0.8533 0.18 4.4659

9.0346 0.8533 17.6450 0.23 2.8568

_ _ _

, , ,

( )

1

3.0014

1 1 1 4.4659 10.3241

2.8568

T

B e

_

,

( )

1

3.0014

0.15 0.18 0.23 4.4659 1.9111

2.8568

T

C

_

,

7180 . 5

2

B AC D

Utiliznd rezultatele de mai sus putem scrie structura portofoliului eficient P , cel care

asigur investitorului o rentabilitate la riscul minim.

( ) ( )

3.0014 24.2173

1

58.7629 10.3241 4.4659 1.9111 10.3241 25.0819

5.7180

2.8568 9.4637

P

x

1 _ _

1

+

1

1

, , ]

2 2

1

58.7629 20.6482 1.9111

5.7180

P

1 +

]

, iar riscul va fi :

p p

2

b. Pe baza relaiei dintre riscul i rentabilitatea portofoliului P prezentat mai sus putem

calcula riscul portofoliilor P1 , P2, P3, P4, nlocuind rentabilitile fixate de investitor n

aceast relaie:

( )

2

2

1

58.7629 0,1 20.6482 0,1 1, 9111 0, 0758

5, 7180

P

1

+

]

2754 . 0

p

Portofoliu

Pi

Pi

P1 0.10 0.2754

P2 0.15 0.1542

P3 0.20 0.1520

P4 0.25 0.2715

Prezentm punctele (

Pi

,

Pi

) de mai sus n planul financiar :

9

Comentarii : 1) Portofoliile formeaz o hiperbol n planul financiar, frontiera

Markowitz a portofoliilor eficiente

2) P3, P4 situate pe parte superioar a hiperbolei sunt portofolii

eficiente, iar P1 i P2 sunt portofolii ineficiente ( exist portofolii care la acelai risc aduc

o rentabilitate mai mare investitorului ).

( ) ( )

3

3, 0014 24, 2173

1

58, 7629 0, 2 10, 3241 4, 4659 1, 9111 10, 3241 0, 2 25, 0819

5, 7180

2, 8568 9, 4637

P

x

1 _ _

1

+

1

1

, , ]

,

_

1

1

1

]

1

,

_

,

_

4594 . 0

4416 . 0

0990 . 0

4637 . 9

0819 . 25

2173 . 24

7180 . 5

1537 . 0

8568 . 2

4659 . 4

0014 . 3

7180 . 5

4284 . 1

3 P

x

c. Folosim formulele pentru V, portofoliul cu cel mai mic risc posibil:

Structura V :

1

1

V

x e

A

Variana:

2

1

V

A

Rentabilitate:

V

B

A

1

30.2013 3.0506 9.0346 1 24.2173 0.4121

1 1 1

3.0506 21.1780 0.8533 1 25.0819 0.4268

58.7629 58.7629

9.0346 0.8533 17.6450 1 9.4637 0.1611

V

x e

A

_ _ _ _

, , , ,

2

1

0.0170

58.7629

V

, respectiv riscul

0.1305

P

10.3241

0.1757

58.7629

V

Atenie !!! : portofoliul care asigur riscul minim global (V), va aduce o rentabilitate de

17.57% , investitorul asumndu-i un risc de 13.05% .

10

d. Notm cu W portofoliul pentru care tangenta dus la frontiera Markowitz trece prin

originea axelor.

Riscul portofoliului W rezult din formula :

2

2 W

C

B

( )

2

2

1.911 1.9111

0.0179

106.5870

10.3241

W

0.0179 0.1339

W

Rentabilitatea portofoliului W :

W

C

B

1.9111

0.1851

10.3241

W

Structura portofoliului W:

1

1

W

x

B

1

30.2013 3.0506 9.0346 0.15 3.0014 0.2907

1 1 1

3.0506 21.1780 0.8533 0.18 4.4659 0.4326

10.3241 10.3241

9.0346 0.8533 17.6450 0.23 2.8568 0.2767

W

x

B

_ _ _ _

, , , ,

e. Reamintim faptul c portofoliul Z, numit conjugat al lui P, este acel portofoliu pentru

care : ( ) cov , 0

P Z

x x

[ ]

P W P

Z V

P P V

BR C

E R

AR B

Utiliznd aceast relaie putem calcula rentabilitate portofoliului Z :

[ ]

10, 3241 0, 2 1, 9111

0,1076

58, 7631 0, 2 10, 3240

Z

E R

2. a. tim c structura oricrui portofoliu eficient se poate scrie ca o combinaie convex

a portofoliilor V i W :

11

( ) 1

P V W

x x x +

, unde :

W P

W V

,

1

P V

W V

nlocuim valoarea indicatorilor i obinem ca rezultat ponderea pe care investitorul

trebuie s o investeasc n fondurile mutuale V i W :

5851 . 1

0094 . 0

0149 . 0

1756 . 0 1851 . 0

20 . 0 1851 . 0

, iar

5851 . 2 ) 5851 . 1 ( 1 1

Observaie : 1. Investitorul face short-selling pe fondul mutual V (vinde 1,5851 uniti

V) i cumpr 2,5851 uniti din fondul mutual W.

2. Portofoliul W este acel portofoliu eficient care asigur cea mai mare

rentabilitate dac pe pia nu exist posibilitatea de a efectua operaiuni de short-selling.

(acest lucru se realizeaz atunci cnd este subunitar ).

Structura portofoliului P este egal cu:

[ ]

0, 0990

1, 5851 2, 5851 0, 4416

0, 4594

v W p

x x x

_

+

,

b. Covariana ntre cele dou fonduri mutuale V i W se determin astfel :

T

VW V W

x x

1 1

1 1 1

T

B

e

A B AB A

_ _

, ,

1

0.017

58.7631 VW

Covariana ntre fondul mutual V i portofoliul eficient P se determin astfel:

T

VP V P

x x

( ) ( ) 1 1

T T T

x x x x x x x

V V W V V V W

_

+ +

,

( )

A A A VP

1 1

1

1

+

0170 . 0

7631 . 58

1

VP

!Atenie! Fondul mutual V, care are riscul minim global, va avea aceai covarian

cu orice portofoliu eficient.

3. a. V: Structura V :

1

1

V

x e

A

Variana:

2

1

V

A

Rentabilitate:

V

B

A

2

1

0.009625

103.88791

V

, respectiv riscul

0.0981109

V

12

15.02409

0.144618

103.88791

V

W: Riscul portofoliului W :

2

2 W

C

B

( )

2

2.23887

0.0099186

2

15.02409

W

0.0099186 0.099592

W

Rentabilitatea portofoliului W :

W

C

B

2.23887

0.149018

15.02409

W

b. Riscul un portofoliu eficient de pe Frontiera Markowitz are coordonatele:

2 2 2

1 1

2 103,88791 2 15, 02409 2, 23887

6,8683

P

A B C

D

1 1 + +

] ]

2

2

15,12 4, 37 0, 33 Frontiera Markowitz

p

+

(*)

tim c pentru portofoliul P rentabilitatea este

0, 22

i nlocuind n formula (*)

obinem

3091 . 0 0955755 . 0

P

.

Structura portofoliului eficient P se scrie ca o combinaie de V i W:

( )

W

x

V

x

p

x + 1

,

unde :

W P

W V

1

P V

W V

1303 . 16

1446 . 0 1490 . 0

22 . 0 1490 . 0

, iar

1303 . 17 ) 1303 . 16 ( 1 1

Observaie 1. investitorul face short-selling pe fondul mutual V (vinde 16.1303 uniti

V) i cumpr 17.1303 uniti din fondul mutual W.

Structura portofoliului P este :

[ ]

0.3522

16.1303 17.1303 1.0465

0.4952

0.1895

V W P

x x x

_

,

13

c. Se tie c portofoliul Q de pe frontiera Markowitz are riscul egal cu

3445 . 0

P

.

Folosind relaia (*) obinem:

2 2

15,12 4, 37 0, 33 0, 3445 + . Rezolvnd ecuaia de

gradul 2 obinem: 0.229529

Q

R

W P

W V

,

1

P V

W V

29596 . 18

1446 . 0 1490 . 0

229529 . 0 1490 . 0

, iar

295967 . 19 ) 29596 . 18 ( 1 1

( )

0.444230

18.295967 19.295967 1.182207

0.545005

0.282982

Q V W

x x x

_

,

d. M: Rentabilitatea portofoliului pieei (M) este egal cu:

2.23887 15.02409 0.08

0.15446

15.02409 103.88791 0.08

f

M

f

C BR

B AR

Riscul portofoliului pieei este:

2

2

2

0.499899

f f

M

f

AR BR C

B AR

0.105322

M

Deoarece portofoliul M se afl pe frontiera Markowitz, acesta poate fi format utiliznd

portofoliile V i W:

W M

M

W V

, iar

1

P M

M

W V

1.238039 , iar

238039 . 2 ) 238039 . 1 ( 1 1

0.279988

0.113311

0.153458

0.453243

x

M

_

,

.

e. S:

0.3445

S

Structura portofoliului S situat pe CML:

- active cu risc: active fr risc:

14

S

S M

M

x x

,

_

4826 . 1

5018 . 0

3708 . 0

9157 . 0

S

x

0

1 2.2716

S

M

x

Rentabilitatea portofoliului S:

tiind c ecuaia dreptei CML este:

S f M f

S M

R R R R

M f

S f S

M

R R

R R

+

0.3445

0.08 0.0744 0.3234

0.1053

S

R +

f. Modelul CAPM presupune c:

( ) ( )

i f M f i

R R E R R E + ) (

f M

f i

i

R R E

R R E

) (

) (

Cunoatem rentabilitatea ateptat pentru fiecare activ n parte i de aici putem s

determinm ct este coeficientul de volatilitate:

2085 . 1

08 . 0 15446 . 0

08 . 0 1700 . 0

) (

) (

1

1

f M

f

R R E

R R E

,

_

671440 . 0

940017 . 0

880034 . 1

208593 . 1

1

1.2085

,

4

0.6714

i

M

i iM

,

_

2642 . 0

2749 . 0

3919 . 0

3064 . 0

iM

3064 . 0

1

M

, 2642 . 0

4

M

g. tiim c rentabilitatea ateptat a lui M este:

f

f

M

AR B

BR C

R E

) (

15

Astfel

( )

2 2

2

2

,

_

,

_

,

_

,

_

,

_

,

_

f

AR B

D

f

AR B

B AC

f

AR B

f

BR C A

f

AR B B

f

R

M

R E

4. a) ecuaia frontierei Markowitz se scrie:

2

2

1

2 A B C

p D

1 +

]

Calculm A, B, C, D:

1 1 1

1 2

suma elementelor matricii 32, 8886; 5, 0178;

0, 7962; 1, 0072

T T

T

A e e B e

C D AC B

2 2

2

1

2 32, 65 9, 96 0, 79 A B C

p D

1 + +

]

Frontiera Markowitz

b)

1

0,1528; 0,1744; 0,1587; 0,1778

V v w w

B C C

A B B A

( )

1 1

1 1

0, 321 0, 0367 0, 6422 '; (0, 2528 0,1386 0, 6086) '

V W

x e x

A B

c) se folosete ecuaia frontierei Markowitz n care se nlocuiete

0, 2 0, 3223

P p

Structura lui P se scrie ca o combinaie de V i W;

(1 )

P v W

x x x +

, iar ponderea n

V este dat de:

( ) 6, 77 0, 2 0, 83 0, 37 '

W P

P

W v

x

d) se folosete tot frontiera Markowitz i se rezolv ecuaia de gradul II:

2 2 2 2

1,2

0, 0895

32, 65 9, 96 0, 79 0, 4 32, 65 9, 96 0, 63 0

0, 2155

Q

B B

+ +

'

Se alege evident rentabilitatea mai mare adic

0, 2155

. Structura se determin tot ca

o combinaie de V i W: ( ) 0.38 1.08 0.3 '

Q

x

16

e)

1 1 1 1 1

1 1 1 1 1

cov( , )

T

T T T

v w v w

B

x x x x e e e

A B AB AB A

_ _

, ,

14243

n cele de mai sus am folosit faptul c

1

este simetric deci

( )

1 1

T

i relaia de

transpunere a produsului dou matrici oarecare X i Y ( )

T

T T

XY Y X .

( ) ( ) ( )

2

cov( , )

1 1 1

cov( , ) 1 1 (1 )

v w

v

T T T T

v P v P v v w v v v w

x x

x x x x x x x x x x x

A A A

+ + +

123 123

f)

( ) ( ) ( )

2

2

cov( , )

1

cov( , ) 1 1 (1 )

v w

W

T T T T

w P w P w v w w v v w

x x

C

x x x x x x x x x x x

A B

+ + +

123 123

g) coeficienii de volatilitate

se determin folosind formula:

1

2 2

3

M

M

x

BETA

,

(*)

n acest scop vom calcula structura i variana portofoliului pieei. Pentru a afla structura

lui M trebuie s calculm rentabilitatea sa folosind formula:

0,1654

f

M

f

C BR

B AR

Determinm variana folosind formula frontierei Markowitz, iar structura folosind

descompunerea lui M n V i W.

2 2

32, 65 9, 96 0, 79 0, 0357 0,1889

M M M M

+

(1 )

M M v M W

x x x +

, iar

0,177

1,1 1,1 2,1 0, 251

0, 571

W M

M M V W

W v

x x x

,

Revenim la formula (*), n care cunoatem acum toate elementele. Efectund calculele

obinem:

1, 053

1, 639

0, 702

BETA

_

,

Ponderea din riscul individual recunoscut de pia este egal cu

k M

, adic nmulim

vectorul BETA cu ( ) 0, 39 0, 74 0,18 '

M

.

h) portofoliul P care se afl pe CML poate fi descompus n M i activ fr risc astfel:

0, 64

1 0, 36 activ fara risc

P

M M

M

P

P

M

x x

x

'

17

Pe de alt parte, i portofoliul M se scrie ca o combinaie de V i W cu ponderile pe care

le-am determinat mai sus:

( ) 0, 64 1,1 2,1 0, 7 1, 34

1 0, 36 activ fara risc

P

M V W V W

M

P

P

M

x x x x x

x

+ +

'

5. Formula frontierei Markowitz se scrie astfel:

D

C

D

B

D

A

P P P

+ 2

2 2

n problem frontiera Markowitz arat astfel:

928 . 0 529 . 15 239 . 66

2 2

+

P P P

Comparnd relaiile obinem:

8456 . 0 ) 7645 . 7 ( 928 . 0 239 . 66

928 . 0 , 7645 . 7 , 239 . 66 928 . 0 , 7645 . 7 , 239 . 66

2 2 2 2

D D D D B AC D

D C D B D A

D

C

D

B

D

A

a.

1

0.1172, 0.1336, 0.1195, 0.1349

V V W W

B C C

A B B A

b.

2174 . 0

W V

W P

W V P

x x x 2174 . 1 2174 . 0 +

c. nu se modific!

d.

1557 . 0 928 . 0 1271 . 0 529 . 15 ) 1271 . 0 ( 239 . 66

1271 . 0

2

+

M

f

f

M

AR B

BR C

Se scrie ecuaia CML:

0,126

M f P f

P f P P M

M M f

R R

R

R

+

18

0

0, 8086

1 0,1913

P

M M

M

P

P

M

x x

x

x

Astfel investitorul va investii 80,86% din capitalul initial in active cu risc i 19,13% in

active fr risc. n aceste condiii va obine portofoliul P care i asigur o rentabilitate de

12,6%.

e.

Se scrie utilitatea nlocuind inlocuind variana cu ecuaia frontierei Markowitz.

) 928 . 0 529 . 15 239 . 66 (

2

) , (

2 2

+

U

478 . 132

1

529 . 15

2

0 ) , ( max

2

,

_

U

U

Dac

1172 . 0

, deci portofoliul ales este chiar V.

6. a) A=144,9275; B=18,51; C=2,442; D=11,01;

b)

9.25 10.25 ; 0,174

P V W P

x x x +

c)

0, 092, 1, 67 2, 67 , 8%

M M V W f

x x x R +

d)

1 1

1, 53

0,1411;

0, 53

M

P P

M

x

x

x

'

7. a) A=49,2319 B=8,80129 C=1,6104 D=1,8183

( ) 0, 3802 0, 3421 0, 2777 , 0,1425, 0,1787

T

V V V

x

( ) 0, 4158 0, 3812 0, 203 , 0,1441, 0,1829

T

W W W

x

( ) 0, 4446 0, 4128 0,1425 , 0,1478, 0,1864

T

M M M

x

b) Creterea tuturor rentabilitilor cu 10% presupune modificarea vectorului de

rentabiliti astfel:

1 0

1,1

n continuare vom determina felul n care se modific A, B, C odat cu modificarea

vectorului de rentabliti.

1 1

1 1 0 0

T T

A e e e e A

- evident matricea de varian covarian nu se modific n

momentul n care se modific rentabilitile activelor.

1 1 1

1 1 1 0 0 0 0 0

1,1 1,1 1,1

T T T

B e e e B

1 1 2 1 2

1 1 1 1 0 0 0 0 0 0 0

1,1 1,1 1,1 1,1

T T T

C C

Utiliznd aceste informaii, plus faptul c

1 0

1,1

f f

R R

putem determina toate

modificrile astfel:

19

1 1

1 1 0 0

1 0

1 1

nemodificat

V V

x e e x

A A

1 0

1 0

1 1

nemodificat

V V

A A

0 1

1 0

1 0

1,1

1,1 creste cu 10%

V V

B B

A A

n mod similar se obin toate celelalte modificri.

c) se trateaz n mod similar cu punctul b). de data aceasta, modificarea riscurilor

activelor are un impact asupra matricei de varian covarian i nici un impact asupra

vectorului de rentabiliti, deci

1 0

.

Ce impact are ns asupra matricei de varian-covarian? Se tie faptul c matricea de

varian covarian poate fi descompus astfel:

1 12 1 1

2 21 2 2

1 2

0 ... 0 1 ... 0 ... 0

0 .. 0 1 .. 0 .. 0

... ... ... ... ... ... ... ... ... ... ... ...

0 0 ... ... 1 0 0 ...

n

n

n n n n

S M S

corr corr

corr corr

corr corr

_ _ _

, , ,

1 4 442 4 4 43 1 4 4 4 442 4 4 4 4 43 1 4 442 4 4 43

Fiecare

i

se modific cu 1,1 , deci S se modific cu 1,1, ceea ce nseamn c se

modific cu

2

1,1 , avnd n vedere c M rmne constant. n concluzie:

2 2

1 1 1 1 0 0 0 0 0 0 0

1,1 1,1 1,1 1,1 S M S S M S S M S

1 2 1

1 0

1,1

De aici problema decurge exact ca mai sus:

1 2 1 2 1 2

1 1 0 0 0

1,1 1,1 1,1

T T T

A e e e e e e A

1 2 1 2 1 2

1 1 1 0 0 0 0 0

1,1 1,1 1,1

T T T

B e e e B

1 2 1 2 1 2

1 1 1 1 0 0 0 0 0 0 0

1,1 1,1 1,1

T T T

C C

1 2 1

1 1 0 0 2

1 0

1 1

1,1 nemodificat

1,1

V V

x e e x

A A

1 0

2

1

0

1 1

1,1 creste cu 10%

1,1

V V

A

A

2

0 1

1 0 2

1 0

1,1

nemodificat

1,1

V V

B B

A A

.a.m.d.

d)

d.1.

15, 97 16, 97 ; 0, 397; 1, 59

P V W P P

x x x +

d.2.

1, 59

; 0, 2364; 1, 59

0, 59 pondere in activul fara risc

M

P P P

x

x

'

8. a) A=55,9125 B=7,2093 C=0,9478

20

0.1289; 0,1337

V V

b)

0.1422; 1.589 2, 589

P P V W

x x x +

c) nu se modific

d)

0, 96

0.1417;

0, 04 pondere in activ fara risc

M

P P

x

x

'

e) se determin

0,1373; 0,1474

M M

se investete pe piaa naional n portofoliul pieei

1

0, 2

0, 045

0, 0884

x

i pe piaa

internaional n portofoliul pieei

1

1 x

9.

10. a)

1

41, 6932 0, 558 6, 481; 1, 0587; 2,1386

V

A x B C D

A

0, 0451

0,1554; 0,1633; 2, 7323; 0, 5446 ; 20, 25%

0, 4106

V W p P

x

_

,

b)

( ) 0, 2035 0, 3203 0, 4762 ; 0,1717; 0,1246

0, 5196

; 0, 4804

0, 4804 pondere activ fara risc

T

M M Q

M

Q Q

x

x

x

'

12. a) pe piaa Home:

56, 033; 7, 5539; 1, 0382; 1,11873; 0,1348; 0,1336

V V

A B C D

pe piaa Foreign:

45, 58; 7, 705; 1, 3977; 4, 34; 0,169; 0,1481

V V

A B C D

b)

0,138; 0,1374; 0, 2154 1, 2154

P W P V W

x x x +

c)

0, 93

0,1427; 0, 021; 0,13933;

0, 07 pondere in activ fara risc

M

M M P M

x

x

'

d)

2 2

0,169 0, 0342

min 0, 03978 0, 04386 0, 02193 0, 5512; 0, 4488

H

U H

U H H H F

x

R x

x x x x

+

e) structura si riscul nu se modifica, iar rentabilitatea crete cu 10%.

f)

0, 54; 0, 776;1 =pondere in activ fara risc

H F H F

x x x x

3.Modelul de evaluare a activelor CAPM (Capital Asset Pricing Model)

21

1. Pentru modelul CAPM s se rspund la urmtoarele ntrebri:

a) tiind c

1

>0 i f M

R R E > ) (

s se precizeze n ce situaie ponderea unui activ n

portofoliul pieei poate fi negativ (

0 <

i

x

).

b) s se arate c dac dou active au acelai risc j i

, activul care are coeficientul de

corelaie cu portofoliul pieei mai mare va avea i rentabilitatea ateptat mai mare.

2. In perioada urmtoare se anticipeaz pentru aciunea AB c preul va fi P1=240 um, iar

dividendul ce se va plti este D1=15 um. Se tie c rentabilitatea activului fr risc este

Rf=9%, rentabilitatea portofoliului pieei este E(R

M

)=15%, iar indicatorul BETA al

aciunii este

5 , 1

. Cat este cursul de echilibru al aciunii in prezent (P

0

)?

3. Se cunoate c portofoliul pieei are urmtoarele caracteristici: E(R

M

)=20%; % 12

M

.

Un portofoliu A format numai din active cu risc are rentabilitatea E(R

A

)=15%, iar

coeficientul de corelaie cu portofoliul pieei este 75 , 0

AM

. Rentabilitatea activului

fr risc este R

f

=5%.

S se calculeze rentabilitatea i structura (active cu risc i fr risc) a portofoliului B

situat pe dreapta CML i avnd acelai risc

A

cu portofoliul A.

4. Pentru un activ cu riscul egal cu 15% se cunoate coeficientul de volatilitate egal cu

0,4 i coeficientul de corelaie cu portofoliul pieei egal cu 0,8. Determinai riscul

nesistematic. Care risc va fi rspltit de pia printr-un plus de rentabilitate i de ce?

5. Se cunosc urmtoarele elemente pentru activele 1 i 2.

Activ P0 E(P1) E(D)

i

1 100 117 6 1,5

2 6000 6510 120 0,7

De asemenea se tie c Rf=10% i E(R

M

)=16%. Presupunnd ca modelul CAPM

evalueaz corect activele de pe pia s se determine modul n care piaa evalueaz

titlurile.

Rezolvri

1. a) Pornim de la vectorul de structura al portofoliilor de pe CML pe care o

particularizm pentru portofoliul pieei care este i el tot un portofoliu aflat pe CML.

[ ] e Rf

C BR AR

R R E

x

f f

f M

M

+

1

2

2

) (

(1)

22

Din ipotez se cunoate faptul c

1

>0 i f M

R R E > ) (

. Vom demonstra c i

C BR AR

f f

+ 2

2

> 0.

In acest scop trebuie s calculm delta acestui trinom de gradul II, astfel:

0 4 4 4

2

< D AC B

Deoarece delta este mai mic dect 0, rezult c trinomul va avea mereu semnul lui A. Dar

A reprezinta suma tuturor elementelor din

1

care sunt toate pozitive, deci i A va fi

pozitiv.

Din cele de mai sus rezult c semnul ponderii activului i n portofoliul pieei este dat

doar de relaia dintre rentabilitatea sa i

i rentabilitatea fr risc f

R

. Mai precis, pentru

ca x

i

<0 este necesar ca f i

R <

.

b) Pornim de la faptul c jM iM

>

. Folosim relaia dintre coeficientul de corelaie cu

portofoliul pieei i coeficientul de volatilitate dedus la aplicaia 1:

i

M

i iM

.

Deducem faptul c

j

M

j

i

M

i

>

. Stim ins c j i

i deviaiile standard sunt

pozitive ceea ce inseamn c relaia se reduce la:

j i

>

Vom folosi in continuare o alta relaie dedus in aplicaia 1 i care determin coeficienii

de volatilitate al activelor conform modelului CAPM:

f M

f i

i

R R E

R R E

) (

) (

Rezult c putem scrie inegalitatea dintre coeficienii de volatilitate astfel:

0

) (

) ( ) (

) (

) (

) (

) (

>

>

f M

j i

f M

f j

f M

f i

R R E

R E R E

R R E

R R E

R R E

R R E

cunoatem ins faptul c f M

R R E > ) (

ceea ce ne duce la concluzia c

) ( ) (

j i

R E R E >

,

adic exact ceea ce trebuia demonstrate.

! Atenie: am pornit de la faptul c activul i are un coeficient de corelaie mai mare cu

portofoliul pieei dect j ceea ce am vazut c inseamn c activul i are un risc sistematic

mai mare dect j. Concluzia este c un activ financiar care are un risc sistematic mai mare

trebuie s aduc investitorilor i o rentabilitate mai mare, adic investitorii vor cere o

prim pentru riscul suplimentar asumat. De asemenea, doar riscul sistematic este raspltit

23

prin prima de risc; riscul nesistematic nu este pltit de pia pentru ca el poate fi

diversificat.

2. Vom determina rentabilitatea ateptat a activului pe baza modelului CAPM.

( ) ( ) ( ) 18 , 0 5 , 1 09 , 0 15 , 0 09 , 0 ) (

1

+ +

f M f AB

R R E R R E

Pe de alt parte rentabilitatea ateptat se calculeaz lund n considerare ctigurile

realizate din creterea ateptat a cursului aciunilor i din dividend, raportate la investiia

iniial:

( ) ( )

( ) ( )

10 , 216

18 , 0 1

15 240

) ( 1

) (

1

0

0

0 1

+

+

+

+

+

AB

R E

D E P E

P

P

D E P P E

R E

3. Pornim in rezolvarea aplicaiei de la relaia existent pe SML:

( ) ( )

( )

( )

1066 , 0

) (

) (

) ( ) ( ) ( ) (

+ +

AM

M

f M

f A

A

M

A

AM f M f A A f M f A

R R E

R R E

R R E R R E R R E R R E

Cunoatem faptul c faptul c

B A

i c portofoliul B se afla pe CML deci vom

obine rentabilitatea portofoliului B din ecuaia CML scris astfel:

( ) 1833 , 0 1066 , 0

12 , 0

05 , 0 2 , 0

05 , 0

) (

+

A

M

f M

f B

R R E

R R E

Structura pentru partea de active cu risc se obine din faptul c:

M

M

A

B

x x

, deci ponderea de active cu risc este egal cu

888 , 0

M

A

.

Ponderea activului fr risc se determin astfel ca diferen pn la 1 :

112 . 0 1

M

A

4. Pornim de la relaia pe care am dedus-o la problema 1 intre coeficientul de corelaie al

unui activ cu portofoliul pieei i volatilitatea activului. Mai precis:

3 . 0

4 , 0

15 , 0

8 , 0

A

A

AM M

A

M

A AM

24

Descompunerea riscului unui activ financiar in risc sistematic i nesistematic se scrie

astfel:

09 , 0 0081 , 0

2 2 2 2 2 2 2 2

+

M A A M A A

Piaa va rsplati numai riscul sistematic printr-un spor de rentabilitate, adic riscul

reprezentat de

M A

. Partea nesistematic a riscului nu va fi rspltit de piaa tocmai

pentru c aceast parte a riscului poate fi diversificat prin deinerea de catre investitor a

mai multe active.

5. Modul in care piaa evalueaz rentabilitile ateptate se determin dup formula:

( ) ( )

0

0 1

) (

P

D E P P E

R E

+

(1)

obinem din calcul c piaa apreciaz c rentabilitile ateptate sunt egale cu:

( )

( ) 105 , 0

23 , 0

2

1

piata

piata

R E

R E

Vom compara aceste valori obinute cu rentabilitile ateptate determinate pe baza

modelului CAPM.

( ) ( )

( ) ( ) 142 . 0 ) (

19 . 0 ) (

2 2

1 1

+

+

f M f CAPM

f M f CAPM

R R E R R E

R R E R R E

Se observ c, lund drept referin modelul CAPM, piaa nu evalueaz corect activele

financiare. Vom aeza cele dou rentabiliti ateptate de pia pe SML i vom discuta

despre modul n care investitorii de pe pia trebuie s acioneze n acest caz pentru a

ajunge la evaluarea activelor conform modelului CAPM.

25

Se poate observa c activul 1 se afla potrivit pieei deasupra SML. Trebuie s determinm

ce aciune a investitorilor (cumprarea sau vnzarea activului n prezent ) va readuce

activul 1 pe SML adic la adevrata valoare a rentabilitii ateptate.

In acest scop pornim de la formula (1) pe care o rescriem astfel:

( ) ( )

1 ) (

0

1

P

D E P E

R E

piata

(2)

Ce aciune a investitorilor de pe pia va duce la reducerea rentabilitii activului 1 de la

valoarea ateptat de pia de 23% la valoarea sa determinat prin CAPM de 19%?

Observm relaia invers dintre P0 i rentabilitatea ateptat. Acest lucru inseamn ca

pentru a reduce rentabilitatea ateptat trebuie ca pe piaa cursul prezent P0 trebuie s

creasc. Acest lucru se ntmpl doar dac investitorii cumpr activul, iar cererea mai

mare dect oferta pe pia va duce la creterea preului activului financiar.

In mod similar, ce aciune a investitorilor de pe pia va duce la creterea rentabilitii

activului 2 de la valoarea ateptat de pia de 10,5% la valoarea sa determinat prin

CAPM de 14,2%? Pentru a crete rentabilitatea ateptat trebuie ca pe piaa cursul

prezent P0 trebuie s scad. Acest lucru se ntmpl doar dac investitorii vnd activul,

iar oferta mai mare dect cererea pe pia va duce la scderea preului activului financiar.

Activ 1

10 , 0

f

R

1

16 , 0 ) (

M

R E

5 , 1 7 , 0

Activ 2

26

S-ar putea să vă placă și

- Seminar PortofoliuDocument61 paginiSeminar PortofoliuAndreea MÎncă nu există evaluări

- Probleme Rezolvate GP IDDocument4 paginiProbleme Rezolvate GP IDlau2491_917665276Încă nu există evaluări

- Teoria Portofoliului - Formule PortofoliuDocument4 paginiTeoria Portofoliului - Formule PortofoliuEugenÎncă nu există evaluări

- Inginerie PDFDocument2 paginiInginerie PDFDanaÎncă nu există evaluări

- Modelul Merton de Risc de CreditDocument8 paginiModelul Merton de Risc de CreditPaula PetrovicÎncă nu există evaluări

- FABBV Modelare19 s05 Rezolv PDFDocument6 paginiFABBV Modelare19 s05 Rezolv PDFcanecorso123hÎncă nu există evaluări

- FABBV Modelare19 s06 PDFDocument1 paginăFABBV Modelare19 s06 PDFcanecorso123hÎncă nu există evaluări

- PSB An 2 - Seminar 3 Trezo FabbvDocument16 paginiPSB An 2 - Seminar 3 Trezo FabbvNicole CtÎncă nu există evaluări

- Proiect RMFIDocument37 paginiProiect RMFIDaniel HigginsÎncă nu există evaluări

- Capitolul 7Document18 paginiCapitolul 7Andreea PanțurescuÎncă nu există evaluări

- Evaluarea Activelor Re - Bogdan NegreaDocument107 paginiEvaluarea Activelor Re - Bogdan NegreaioanaiuliaÎncă nu există evaluări

- Seminar 9Document18 paginiSeminar 9Mihai-Adrian AchimÎncă nu există evaluări

- Aplicatii Propuse Inginerie FinanciaraDocument63 paginiAplicatii Propuse Inginerie FinanciaraElena ManeaÎncă nu există evaluări

- Inginerie Financiara Probleme RezolvateDocument66 paginiInginerie Financiara Probleme Rezolvateyapila2878Încă nu există evaluări

- Probleme Cu ActiuniDocument22 paginiProbleme Cu ActiuniAna MariaÎncă nu există evaluări

- Suport Seminar RMFIDocument56 paginiSuport Seminar RMFIMaria Alexandra DorofteÎncă nu există evaluări

- Carte RMFI ObrejaDocument56 paginiCarte RMFI ObrejaMiruna BaiasÎncă nu există evaluări

- 5 Decizia Investitii Van Rir de Trimis Inainte de Curs StudentiDocument65 pagini5 Decizia Investitii Van Rir de Trimis Inainte de Curs StudentiGratiela IulianaÎncă nu există evaluări

- Teoria Moderna A Portofoliului: Frontiera Eficientei Si Diversificarea PortofoliuluiDocument3 paginiTeoria Moderna A Portofoliului: Frontiera Eficientei Si Diversificarea PortofoliuluiRazvan StroeÎncă nu există evaluări

- Tema 1 EconometrieDocument25 paginiTema 1 EconometrieRaduAlexandruDragoniciÎncă nu există evaluări

- Tipuri de Multiplicatori Bugetari Si Utilitatea Lor in Conceperea Si Promovarea Politicilor BugetareDocument22 paginiTipuri de Multiplicatori Bugetari Si Utilitatea Lor in Conceperea Si Promovarea Politicilor BugetareDiță MihaiÎncă nu există evaluări

- Cursuri ST 1-5Document153 paginiCursuri ST 1-5Axel PosiiÎncă nu există evaluări

- Tema 12 Model de Regresie MultifactorialaDocument9 paginiTema 12 Model de Regresie MultifactorialaAndreiÎncă nu există evaluări

- Indicatori ObligatiuniDocument8 paginiIndicatori ObligatiuniLucian OneaÎncă nu există evaluări

- RMFI - Sem 5Document18 paginiRMFI - Sem 5Mihai-Adrian AchimÎncă nu există evaluări

- Finantarea Prin Emisiune de ObligatiuniDocument17 paginiFinantarea Prin Emisiune de Obligatiunissccc556Încă nu există evaluări

- Econometrie Avansata PDFDocument140 paginiEconometrie Avansata PDFMădă CionilăÎncă nu există evaluări

- Aplicatii Gestiunea Portofoliului. Buzau 2020Document5 paginiAplicatii Gestiunea Portofoliului. Buzau 2020PaulÎncă nu există evaluări

- Toate Subiectele La Teorie-GestiuneDocument11 paginiToate Subiectele La Teorie-GestiuneIoana TinuÎncă nu există evaluări

- Subiect 1Document3 paginiSubiect 1Alina HomorÎncă nu există evaluări

- C1 ModelareDocument8 paginiC1 ModelareBeatrice TeglasÎncă nu există evaluări

- Grile Gestiune BancaraDocument15 paginiGrile Gestiune BancaraGeorge IonutÎncă nu există evaluări

- HFGHFGHFGDocument1 paginăHFGHFGHFGcanecorso123hÎncă nu există evaluări

- Curs 1 - Introducere in Relatii Monetar-Financiare InternationaleDocument21 paginiCurs 1 - Introducere in Relatii Monetar-Financiare InternationaleAdinaDudăuÎncă nu există evaluări

- Subiecte Examen RFMIDocument16 paginiSubiecte Examen RFMIValentina Daniela100% (1)

- Investitii Directe Si Finantarea Lor - Examen 2015Document2 paginiInvestitii Directe Si Finantarea Lor - Examen 2015Cornel02Încă nu există evaluări

- Modelul de Piaţă A Fost Dezvoltat de SharpeDocument3 paginiModelul de Piaţă A Fost Dezvoltat de SharpeAndreea Elena HateganÎncă nu există evaluări

- Econometrie Aplicatie Sezonalitate Pentru Serii Cronologice Facultatea de MarketingDocument8 paginiEconometrie Aplicatie Sezonalitate Pentru Serii Cronologice Facultatea de MarketingRoxana Oprea100% (1)

- Aplicatii Model BinomialDocument10 paginiAplicatii Model BinomialCozan RaresÎncă nu există evaluări

- Grile Gestiune RezolvateDocument3 paginiGrile Gestiune RezolvatesergiuadÎncă nu există evaluări

- Tema 2 Aplicatii RezolvateDocument4 paginiTema 2 Aplicatii RezolvateAnisoaraNeaguÎncă nu există evaluări

- Relatii Monetar-Financiare InternationaleDocument129 paginiRelatii Monetar-Financiare InternationaleBonif BoniÎncă nu există evaluări

- Examen Ex.1Document6 paginiExamen Ex.1Traian ChiriacÎncă nu există evaluări

- Proiect - Model 1 EconometrieDocument41 paginiProiect - Model 1 EconometrieMiron FlorentinaÎncă nu există evaluări

- FABBV Modelare19 s04 PDFDocument1 paginăFABBV Modelare19 s04 PDFcanecorso123hÎncă nu există evaluări

- Tema EconometrieDocument10 paginiTema EconometrieAdriana Mihaela CovrigÎncă nu există evaluări

- TEMA 2 Valoarea În Timp A BanilorDocument3 paginiTEMA 2 Valoarea În Timp A Banilorany1988Încă nu există evaluări

- M 6. Teoria PortofoliuluiDocument28 paginiM 6. Teoria PortofoliuluipaulicalejerÎncă nu există evaluări

- M 6. Teoria PortofoliuluiDocument26 paginiM 6. Teoria PortofoliuluiGeorge IonutÎncă nu există evaluări

- GESTIUNE BANCARA - AplicatiiDocument45 paginiGESTIUNE BANCARA - AplicatiiTeodora ScumpikÎncă nu există evaluări

- Teoria PortofoliuluiDocument92 paginiTeoria PortofoliuluilaurapapamanoÎncă nu există evaluări

- Tema NR 2 - EconometrieDocument34 paginiTema NR 2 - Econometriedaniela1103100% (2)

- Recapitulare Modelarea Deciziei de Investitii 2020 PDFDocument8 paginiRecapitulare Modelarea Deciziei de Investitii 2020 PDFElena GeorgianaÎncă nu există evaluări

- WWW - Aseonline.ro Probleme Rezolvate REGRESIEDocument22 paginiWWW - Aseonline.ro Probleme Rezolvate REGRESIEAntonescu Ioana0% (1)

- Tema NR 2 Econometrie PDFDocument34 paginiTema NR 2 Econometrie PDFDaniela TatuÎncă nu există evaluări

- Portofoliu MODELAREDocument11 paginiPortofoliu MODELARECristiana SilianuÎncă nu există evaluări

- 3.aplicatii Rezolvate InginerieDocument31 pagini3.aplicatii Rezolvate InginerieEliza AchimÎncă nu există evaluări

- Probleme Rezolvate Gestiunea P 2023Document9 paginiProbleme Rezolvate Gestiunea P 2023Cosmin-Iulian CRINGANUÎncă nu există evaluări

- Probleme Rezolvate Regresie Liniara SimplaDocument17 paginiProbleme Rezolvate Regresie Liniara SimplaOana Georgiana100% (1)

- Aplicatii Capitol Cuantificarea Performantelor PortofoliuluiDocument6 paginiAplicatii Capitol Cuantificarea Performantelor PortofoliuluiMaya IoanaÎncă nu există evaluări

- Suport Bazele Contabilitatii - Matis Si Muller 2018 ROSEDocument31 paginiSuport Bazele Contabilitatii - Matis Si Muller 2018 ROSEElena BivolÎncă nu există evaluări

- F 2 Contabilitate-Financiara-Munteanu PDFDocument142 paginiF 2 Contabilitate-Financiara-Munteanu PDFCristi RulzÎncă nu există evaluări

- Grile Legea 31/1990Document24 paginiGrile Legea 31/1990Corina Prigoschi100% (2)

- Legea nr96 2000 LicitatiiDocument8 paginiLegea nr96 2000 Licitatiimartaneli8557Încă nu există evaluări

- F 2 Contabilitate-Financiara-Munteanu PDFDocument142 paginiF 2 Contabilitate-Financiara-Munteanu PDFCristi RulzÎncă nu există evaluări

- Suport Bazele Contabilitatii - Matis Si Muller 2018 ROSEDocument31 paginiSuport Bazele Contabilitatii - Matis Si Muller 2018 ROSEElena BivolÎncă nu există evaluări

- Geografie Clasa 09 - Humanitas - Silviu NegutDocument325 paginiGeografie Clasa 09 - Humanitas - Silviu Negutpppd79% (24)

- Teste Grila Licenta CivilDocument15 paginiTeste Grila Licenta CivilVasiliev FlorinÎncă nu există evaluări

- Bibliografie Achizitii PubliceDocument3 paginiBibliografie Achizitii PubliceCorina PrigoschiÎncă nu există evaluări

- Analiza Pe Baza BilantuluiDocument101 paginiAnaliza Pe Baza BilantuluiOana AnDreea SavaÎncă nu există evaluări

- Proiect CercetareDocument67 paginiProiect CercetareCorina PrigoschiÎncă nu există evaluări

- Model PlanDocument1 paginăModel PlanCorina PrigoschiÎncă nu există evaluări

- Model Adeverinta de VenitDocument1 paginăModel Adeverinta de VenitCorina Prigoschi0% (1)

- ImcsDocument3 paginiImcsCorina PrigoschiÎncă nu există evaluări

- Cup RinsDocument2 paginiCup RinsCorina PrigoschiÎncă nu există evaluări

- Analiza Pe Baza BilantuluiDocument101 paginiAnaliza Pe Baza BilantuluiOana AnDreea SavaÎncă nu există evaluări

- Formular InterviuDocument2 paginiFormular InterviuCorina PrigoschiÎncă nu există evaluări

- ProiectDocument24 paginiProiectCorina PrigoschiÎncă nu există evaluări

- 4 - ACB - StcazDocument33 pagini4 - ACB - StcazCorina PrigoschiÎncă nu există evaluări

- Proiect Ciocolata Cu Piper ProiectDocument16 paginiProiect Ciocolata Cu Piper Proiectmirrorego100% (1)

- Strategii de MarketingDocument10 paginiStrategii de MarketingCorina PrigoschiÎncă nu există evaluări

- BibliografieDocument1 paginăBibliografieCorina PrigoschiÎncă nu există evaluări

- Strategii de MarketingDocument10 paginiStrategii de MarketingCorina PrigoschiÎncă nu există evaluări

- Gestiunea Portof Titluri - TEMA 1Document3 paginiGestiunea Portof Titluri - TEMA 1Corina PrigoschiÎncă nu există evaluări

- SCN 03Document45 paginiSCN 03Corina PrigoschiÎncă nu există evaluări

- Gestiunea Intreprinderii GHERGHINADocument104 paginiGestiunea Intreprinderii GHERGHINACorina PrigoschiÎncă nu există evaluări

- 2 - Metodologia Cercetarii - DiscutieDocument22 pagini2 - Metodologia Cercetarii - DiscutieCorina PrigoschiÎncă nu există evaluări

- 2 - Metodologia Cercetarii - DiscutieDocument22 pagini2 - Metodologia Cercetarii - DiscutieCorina PrigoschiÎncă nu există evaluări

- SCN 01Document65 paginiSCN 01Corina PrigoschiÎncă nu există evaluări