0% au considerat acest document util (0 voturi)

656 vizualizări6 pagini1.definiţii: 3.3. Deprecierea Activelor (IAS 36 "Deprecierea Activelor")

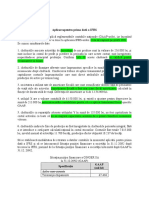

Documentul prezintă principiile contabile privind deprecierea activelor conform IAS 36. Se definesc concepte precum valoarea contabilă, valoarea recuperabilă și se explică modul de identificare a activelor depreciate, determinarea valorii recuperabile și contabilizarea deprecierii.

Încărcat de

Dew LegendDrepturi de autor

© © All Rights Reserved

Respectăm cu strictețe drepturile privind conținutul. Dacă suspectați că acesta este conținutul dumneavoastră, reclamați-l aici.

Formate disponibile

Descărcați ca DOCX, PDF, TXT sau citiți online pe Scribd

0% au considerat acest document util (0 voturi)

656 vizualizări6 pagini1.definiţii: 3.3. Deprecierea Activelor (IAS 36 "Deprecierea Activelor")

Documentul prezintă principiile contabile privind deprecierea activelor conform IAS 36. Se definesc concepte precum valoarea contabilă, valoarea recuperabilă și se explică modul de identificare a activelor depreciate, determinarea valorii recuperabile și contabilizarea deprecierii.

Încărcat de

Dew LegendDrepturi de autor

© © All Rights Reserved

Respectăm cu strictețe drepturile privind conținutul. Dacă suspectați că acesta este conținutul dumneavoastră, reclamați-l aici.

Formate disponibile

Descărcați ca DOCX, PDF, TXT sau citiți online pe Scribd